Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по схемотехнике

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Реферат: Страховой рынок РФ

Реферат: Страховой рынок РФ

Содержание

Введение. 3

1 Общая характеристика страхового рынка.. 6

1.1 Понятие, место и функции страхового рынка.. 6

1.2 Структура страхового рынка.. 11

1.3 Государственное регулирование страховой деятельности 15

2 Современное состояние страхового рынка.. 18

2.1 Становление и современное состояние рынка страховых услуг в россии.. 18

2.2 Страхование в США, Великобритании и Германии.. 24

3 Проблемы и перспективы развития страхового рынка России 31

Заключение. 45

Список литературы.. 48

ВведениеСтрахование - одна из древнейших категорий общественных отношений. Зародившись в период разложения первобытнообщинного строя, оно постепенно стало непременным спутником общественного производства. Первоначальный смысл рассматриваемого понятия связан со словом “страх”. Владельцы имущества, вступая между собой в производственные отношения, испытывали страх за его сохранность, за возможность уничтожения или утраты в связи со стихийными бедствиями, пожарами, грабежами и другими непредвиденными опасностями экономической жизни.

Рискованный характер общественного производства - главная причина беспокойства каждого собственника имущества и товаро-производителя за свое материальное благополучие. На этой почве закономерно возникла идея возмещения материального ущерба путем солидарной его раскладки между заинтересованными владельцами имущества. Если бы каждый отдельно взятый собственник попытался возместить ущерб за свой счет, то он был бы вынужден создавать материальные или денежные резервы, равные по величине стоимости своего имущества, что естественно, разорительно.

Между тем жизненный опыт, основанный на многолетних наблюдениях, позволил сделать вывод о случайном характере наступления чрезвычайных событий и неравномерности нанесения ущерба. Было замечено, что число заинтересованных хозяйств, часто бывает больше числа пострадавших от различных опасностей. При таких условиях солидарная раскладка ущерба между заинтересованными хозяйствами заметно сглаживает последствия стихии и других случайностей.

При этом чем большее количество хозяйств участвует в раскладке ущерба, тем меньшая доля средств приходиться на долю одного участника. Так возникло страхование, сущность которого составляет солидарная замкнутая раскладка ущерба.

Расширение самостоятельности товаропроизводителей, формирование рыночной инфраструктуры, договорных отношений, резкое сужение сферы государственного воздействия на развитие процессов производства и распределения материальных благ требуют новых подходов к использованию финансово-кредитного механизма в управлении экономикой. Особое значение в этой связи приобретают вопросы страхования хозяйственной деятельности, учитывающей интересы суверенных субъектов государства и направленной на создание им равных стартовых условий для перехода к рыночным отношениям. Эта проблема имеет важное теоретическое и практическое значение, ставит перед экономической наукой новые задачи, решение которых позволит повысить научную обоснованность мер по оздоровлению экономики, ее социальной ориентации, сближению товарного и денежного оборотов, сдерживанию инфляционных процессов и сокращению бюджетного дефицита. Назрела необходимость формирования отечественного страхового рынка, который отражал бы весь денежный оборот, включая денежно-кредитные потоки.

На пути к отечественному страховому рынку нет простых решений. Они взаимосвязаны с социально-экономической ситуацией в стране, проблемами разгосударствления в народном хозяйстве, финансово-кредитной и структурной политикой, законодательным и организационным обеспечением экономической реформы.

Неизменно возрастает роль страхования в развитии экономики современной России как базового элемента функционирования инфраструктуры рыночных отношений. Речь идет о двух параллельных процессах: внедрении страхового механизма в экономическую инфраструктуру и создание самой инфраструктуры страхового дела в России.

С позиций сегодняшнего дня необходимо подчеркнуть понимание страхования как самостоятельной экономической категории. Проявлением экономической категории страхования на практике выступают различные отрасли, виды и подвиды страхования.

Страхование – это стратегический сектор экономики.

Особенно в период развития рыночных отношений предприниматель получает возможность сосредоточить все свое внимание на проблемах рынка и конкуренции, будучи уверенным при этом, что средства производства и предметы труда материально защищены от любых случайностей.

Именно страхование повышает инвестиционный потенциал и дает возможность увеличить состояние и богатство нации. Это важно для российской экономики, которая пока пребывает в сложном положении.

Необходимо формирование надежного, эффективного механизма страховой защиты — это не проблема только расширения деятельности страховых организаций. Это задача современного общества в целом, один из непременных факторов рыночной экономики, какую бы ориентацию она ни выбирала. Социальная направленность экономики предъявляет требования к определенной структуре форм и видов страхования.

Целью данной курсовой работы является комплексное изучение страхового рынка России. При этом будут решены следующие задачи: рассмотрены теоретические основы функционирования рынка страховых услуг, в частности его место в финансовой системе, функции и структура; разобрано современное состояние российского страхового рынка и рынков США, Великобритании и Германии, проанализированы проблемы и рассмотрены перспективы развития страхования в РФ.

1 Общая характеристика страхового рынка 1.1 Понятие, место и функции страхового рынкаСтраховой рынок — составная часть финансового рынка страны, где предметом купли-продажи являются страховые продукты. Потребительские свойства данных продуктов весьма специфичны и отличны от других продуктов финансового рынка. Их специфика происходит из сущности страхования. В соответствии с Законом РФ «Об организации страхового дела в Российской Федерации»[1] от 31 декабря 1997г. под страховой деятельностью следует понимать деятельность по защите имущественных интересов граждан, предприятий, учреждений и организаций при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий). Угроза интересам субъектов страхового рынка существует всегда, но не носит обязательного характера. Эта угроза реальна, но вероятностна по своей сути. Реальна для всего общества, а для каждого индивида вероятностна. Поэтому всегда существует выбор и расчет: покупать (продавать) или не покупать (не продавать) тот или иной страховой продукт. Очевидно, что для реализации данного выбора страховой продукт должен всегда присутствовать на финансовом рынке. Данное присутствие и формирует страхование как составную часть финансовых отношений, сложившихся в стране.

Каждый страховой продукт соотносится с конкретным объектом страхования (то, что страхуется), определяет причины страхования (страховой риск), его стоимость (страховую сумму), цену (страховой тариф), условия денежных платежей (расчетов) в предвидении тех событий, от которых последний страхуется. Свидетельством (сертификатом) страхового продукта служит документ, называемый страховым полисом. Полис подтверждает факт заключенного договора страхования (купли-продажи страхового продукта), который всегда предметен, адресован участникам страхования, содержит основные количественные параметры сделки, является юридическим документом.

Специфика страхового продукта (его видимая сторона) в том, что страховой взнос всегда меньше страховой суммы. Такое соотношение обеспечивает рыночную привлекательность страховых продуктов и соответствующий спрос на них. Видимая выгода от покупки страхового продукта налицо. Но она не означает потери продавца, так как число полисов (покупателей) обычно больше, чем число страховых случаев. В силу этого продавец (страховщик) не несет потерь, если цена страхового продут определена правильно. Можно предположить, что страхование — это своеобразная «игра» между покупателями и продавцами страховых продуктов, т.е. страхователями и страховщиками. Суммарная величина «выигрышей» и «проигрышей» в этой игре должна быть сведена к нулю (теоретически).

Страховщиком устанавливается определенные соотношения между платежами страхователей и страховщика, возникающими по поводу купли-продажи страхового продукта, т.е. определяют цену страхового продукта (тариф). Уровень тарифа должен быть достаточно низок, чтобы обеспечить сбыт данного страхового продукта, но и в то же время достаточно высок, чтобы покрыть расходы страховщика на выплату возмещений и содержание аппарата, а также обеспечить необходимую прибыль. Эта противоречивая задача решается на основе использования вероятностных расчетов.

Тариф, с одной стороны, заключает в себе величину страхового риска (и следовательно, определяет его цену). С другой — представляется некоторой средней величиной. Между тем страховые события действуют «не в среднем», а избирательно, адресно. Данное противоречие решается путем соответствующей дифференциации цен страхового продукта по категориям его покупателей, с учетом их индивидуальных рисков. Другими словами, в процедуру купли-продажи страховых продуктов вводится система скидок и накидок, при которой учитываются индивидуальные особенности страхователей и которая одновременно заинтересовывает и даже вынуждает страхователя к бережному отношению к застрахованному объекту, т.е. минимизации страхового риска.

Таким образом, стоимость и цена страхования как количественные характеристики страхового продукта — вполне конкурентные величины. Необходимость продать страховой продукт вынуждает страховщика к совершенствованию страховых продуктов, снижению цен на них. Необходимость получить прибыль, наоборот, требует повышения цен. Отсюда страховой рынок регулируется спросом и предложением на страховые продукты, за исключением тех случаев, когда страхование объектов (субъектов) осуществляется в обязательном порядке (т.е. по закону).

Место страхового рынка обусловлено двумя обстоятельствами. С одной стороны, существует объективная потребность в страховой защите, что и приводит к образованию страхового рынка в социально-экономической системе общества. С другой стороны, денежная форма организации страхового фонда обеспечения страховой защиты связывает этот рынок с общим финансовым рынком.

Страхование возникло и развивалось как осознанная объективная потребность человека и общества в защите от случайных опасностей. Потребность в страховой защите носит всеобщий характер, она охватывает все фазы общественного воспроизводства, все звенья социально-экономической системы общества, всех хозяйствующих субъектов и все население. Страховой рынок не только способствует развитию общественного воспроизводства, но и активно воздействует через страховой фонд на финансовые потоки в народном хозяйстве. Место страхового рынка в финансовой системе обусловлено как ролью различных финансовых институтов в финансировании страховой защиты, так и их значением как объектов размещения инвестиционных ресурсов страховых организаций и обслуживания страховой, инвестиционной и других видов деятельности (рис. 1).

Рис. 1 – Место страхового рынка в финансовой системе

Всеобщность страхования определяет непосредственную связь страхового рынка с финансами предприятий, финансами населения, банковской системой, государственным бюджетом и другими финансовыми институтами, в рамках которых реализуются страховые отношения. В таких отношениях соответствующие финансовые институты выступают как страхователи и потребители страховых продуктов. Специфические отношения складываются между страховым рынком и государственным бюджетом и государственными внебюджетными фондами, что связано с организацией обязательного страхования.

Устойчивые финансовые отношения имеет страховой рынок с рынком ценных бумаг, банковской системой, валютным рынком, государственными и региональными финансами, где страховые организации размещают страховые резервы и другие инвестиционные ресурсы.

Функционирование страхового рынка происходит в рамках финансовой системы как на партнерской основе, так и в условиях конкуренции. Это касается конкурентной борьбы между различными финансовыми институтами за свободные денежные средства населения и хозяйствующих субъектов. Если страховой рынок, например, предлагает страховые продукты по страхованию жизни, то банки — депозиты, фондовый рынок — ценные бумаги и т.д.

Страховой рынок выполняет ряд взаимосвязанных функций: компенсационную, накопительную, распределительную, предупредительную и инвестиционную. Основная функция страхового рынка — компенсационная функция, благодаря которой существует институт страхования. Содержание функции выражается в обеспечении страховой защиты юридическим и физическим людям в форме возмещения ущерба при наступлении неблагоприятных явлений, которое и было объектом страхования. Накопительная или сберегательная функция обеспечивается страхованием жизни и позволяет накопить в счет заключенного договора страхования заранее обусловленную страховую сумму. Распределительная функция страхового рынка реализует механизм страховой защиты. Сущность функции выражается в формировании и целевом использовании страхового фонда. Формирование страхового фонда реализуется в системе страховых резервов, которые обеспечивают гарантию страховых выплат и стабильность страхования. Предупредительная функция страхового рынка непосредственно не связана с осуществлением страховой деятельности. Данная функция работает на предупреждение страхового случая и уменьшение ущерба. Реализация предупредительной функции обеспечивается финансированием мероприятий по недопущению или уменьшению негативных последствий несчастных случаев и стихийных бедствий. Соответствующее финансирование осуществляется из фонда предупредительных мероприятий. Осуществление предупредительных функций способствует повышению финансовой устойчивости страховщиков и выступает важным фактором обеспечения бесперебойности процесса общественного воспроизводства. Инвестиционная функция страхового рынка реализуется через размещение временно свободных средств в ценные бумаги, депозиты банков, недвижимость и т.д. С развитием страхового рынка роль инвестиционной функции возрастает. Обращает на себя внимание ряда зарубежных экономистов, определяющих страховые компании как институциональных инвесторов, основной функцией которых в общественном производстве определяется мобилизация капитала посредством страхования.

1.2 Структура страхового рынкаСтраховой рынок представляет собой сложную развивающуюся интегрированную систему, к звеньям которой относятся страховые организации, страхователи, страховые продукты, страховые посредники, профессиональные оценщики страховых рисков и убытков, объединения страховщиков, объединения страхователей и система его государственного регулирования.

Страховые организации — институциональная основа страхового рынка. Страховая организация или страховая компания — это конкретная форма организации страхового фонда страховщика. Страховая компания осуществляет заключение договоров страхования и их обслуживание. Страховая организация — экономически обособленное звено страхового рынка, что выражается в полной обособленности ее ресурсов и самостоятельности в осуществлении страховой и других видов деятельности. Экономические отношения между страховыми организациями осуществляются на основе сострахования и перестрахования.

Страховые организации структурируются по принадлежности, характеру выполняемых страховых операций, зоне обслуживания. По принадлежности страховые организации различают на акционерные, частные, публино-правовые и общества взаимного страхования. Акционерная страховая компания — это негосударственная организационная форма, в которой в качестве страховщика выступает частный капитал в виде акционерного общества. Уставный капитал акционерного страховщика формируется из акций и других ценных бумаг, что позволяет при ограниченных средствах значительно увеличить финансовый потенциал страховой организации. Акционерная форма страховщиков доминирует на страховых рынках развитых стран. Частные страховые компании принадлежат одному собственнику или его семье. К уникальной форме частных страховщиков можно отнести английскую корпорацию «Ллойд», которая представляет собой не юридическое лицо, а объединение физических лиц. В государственном страховании в качестве страховщиков выступает государство. В круг интересов государства входит его монополия на проведение любых или отдельных видов страхования, что определяется соответствующим законом о статусе страховой организации. Осуществление государственного страхования представляет собой форму государственного регулирования национального страхового рынка. Правительственные страховые организации относятся к некоммерческим структурам, деятельность которых основана на субсидировании. Правительственные страховые организации специализируются на страховании от безработицы и страховании компенсаций рабочим и служащим. Общество взаимного страхования — это особая негосударственная организационная форма, выражающая договоренность между группой физических или юридических лиц о возмещении друг другу будущих возможных убытков в определенных долях в соответствии с установленными правилами страхования. Взаимное страхование по существу — некоммерческая форма организации страхового фонда, которая обеспечивает страховую защиту имущественных интересов членов своего общества. С юридических позиций каждый член общества взаимного страхования — одновременно и страховщик, и страхователь. При этом документом, удостоверяющим право на владение капитала общества взаимного страхования, его дохода и страховую защиту, является полис.

По характеру выполняемых страховых операций различают специализированные и универсальные страховые организации. Специализированные страховые компании проводят отдельные виды страхования, например страхование жизни, огневое страхование, ядерное страхование и др. К специализированным страховщикам относятся и перестраховочные компании, которые принимают от страховщиков за определенную плату часть застрахованного риска. Цель перестрахования — создание сбалансированного портфеля договоров страхования, обеспечение финансовой устойчивости и рентабельности страховых операций. Универсальные страховые организации предлагают большой перечень страховых услуг.

По зоне обслуживания различают местные, региональные, национальные и международные (транснациональные) страховые организации.

Спрос на страховые продукты предъявляет страхователь. Это — юридическое или дееспособное физическое лицо, страхующее имущество или заключающее со страховщиком договор личного страхования или страхования ответственности. Страхователь уплачивает страховые взносы и имеет право на получение страховки при наступлении страхового случая.

Товаром страхового рынка является страховой продукт. Страховой продукт — центральное понятие страхового рынка. Потребительная стоимость страхового продукта состоит в обеспечении страховой защиты. Цена страхового продукта определяется затратами на страховое возмещение или страховое обеспечение, а также расходами на ведение дела и размером прибыли страховщика. Как и всякая цена, она зависит от спроса и предложения.

Продвижение страховых продуктов на страховом рынке и их реализацию преимущественно осуществляют страховые посредники: страховые агенты и страховые брокеры. Страховые агенты — физические или юридические лица, действующие от имени страховщика и по его поручению в соответствии с предоставленными полномочиями. Страховыми брокерами могут быть независимые юридические или физические лица, имеющие лицензию на проведение посреднических операций по страхованию от своего имени на основании поручений страхователя либо страховщика. Страховой брокер не является участником страхового договора. Его обязанность состоит в оказании посреднической услуги и содействие исполнения договора страхования.

Функционирование страхового рынка предполагает наличие профессиональных оценщиков рисков и убытков, в качестве которых выступают сюрвейеры и аджастеры. Сюрвейеры — инспектора или агенты страховой организации, осуществляющие осмотр имущества, принимаемого на страхование. В качестве сюрвейера выступают также специализированные фирмы по противопожарной безопасности, охране труда и т.д., взаимодействие которых со страховщиком строится на договорной основе. По заключению сюрвейера страховая компания принимает решение о заключении договора страхования. Аджастеры — это уполномоченные физические или юридические лица страховщика, занимающиеся установлением причин, характера и размера убытков. По результатам проведенной работы аджастер составляет страховой акт (аварийный сертификат).

Для защиты своих интересов, разработки законодательных актов, подготовки стандартных правил страхования, сбора и публикации страховой статистики и других совместных целей страховые организации создают объединения (ассоциации) страховщиков. Объединения страховщиков создаются как на региональном, так и на национальном уровне. Кроме того, объединяются и специализированные страховые организации. Такие объединения страховщиков не могут заниматься страховой деятельностью.

Между тем страховые компании объединяются для проведения некоторых страховых операций в страховой пул. Такое объединение страховщиков позволяет увеличить финансовые возможности для принятия на страхование крупных рисков. Заключение договора страхования со страховым пулом для страхователя означает, что на стороне страховщика находятся все участники пула. Однако при наступлении страхового случая страхователь вынужден урегулировать претензии с каждым из страховщиков в отдельности. Такая форма организации страховых отношений называется сострахованием.

Защищают свои интересы и страхователи, создавая объединения страхователей. Такие объединения выражают интересы пострадавших страхователей от недобросовестных страховых организаций, оказывают потерпевшим юридическую помощь, участвуют в совершенствовании и развитии страхового законодательства и др.

Важным звеном страхового рынка выступает система государственного регулирования, необходимость которого связана в первую очередь с защитой прав и интересов страхователей, предотвращением их финансовых потерь вследствие неплатежеспособности страховой организации.

1.3 Государственное регулирование страховой деятельностиКак ни в какой другой отрасли предпринимательской деятельности в страховой деятельности велика роль государственного воздействия. Государство само осуществляет страхование и ведет государственный надзор в области страхования. Такое внимание к этому виду предпринимательства связано с социальной значимостью функции страхования, ибо страховой случай означает для страхователя катастрофу, что в свою очередь приводит к страховому случаю в экономике страны, к разрыву в цепочке производства. Несчастье одного страхователя является социально значимым для всего народного хозяйства. Страхование позволяет достаточно быстро восстановить нарушенное страховым случаем имущественное положение страхователя, восстановить разрушенные связи в хозяйственных правоотношениях воспроизводства. В функционировании страхового механизма, в страховой деятельности заинтересованы каждый из страхователей и государство.

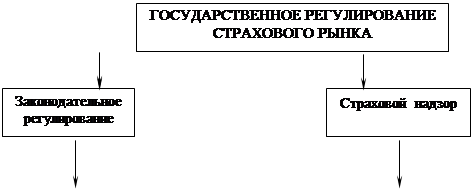

Государственное воздействие на страховую деятельность осуществляется через представляемую отчетность о деятельности страховых организаций, проверку их деятельности и нормативное регулирование страховой деятельности (рис.2).

Государственный надзор за страховой деятельностью по содержанию разграничивают на предварительный и текущий. К предварительному надзору относится проверка соответствия страховых организаций установленным требованиям и выдача лицензий на право осуществления определенных видов страховой деятельности, а также регистрация объединений страховщиков и внесение в реестр страховых брокеров. К текущему надзору относится проверка соблюдения требований законодательства профессиональными участниками страховой деятельности: обзор и анализ отчетности, приостановление и отзыв лицензий, исключение страховых брокеров из реестра и т.п.

| Государственное страхование | Лицензирование | |

| Обязательное страхование | Соблюдение страхового законодательства | |

| Антимонопольное регулирование | Тарифы | |

| Уставный капитал | Перестрахование | |

| Налогообложение | Формированием размещение резервов | |

| Аудит | Платежеспособность | |

| Обеспечение гласности |

Рис. 2 – Государственное регулирование страхового рынка

Основным источником правового регулирования страховой деятельности и страхового надзора в Российской Федерации является Закон РФ «Об организации страхового дела в Российской Федерации» и принятые Росстрахнадзором: Условия лицензирования страховой деятельности на территории Российской Федерации от 19 мая 1994г, Положение о порядке дачи предписания, ограничения, приостановления и отзыва лицензии на осуществление страховой деятельности, от 19 июня 1995 г., Положение о страховом пуле от 18 мая 1995 г., Временное положение о порядке ведения реестра страховых брокеров, осуществляющих свою деятельность на территории Российской Федерации от 19 февраля 1995 г., Правила размещения страховых резервов от 14 марта 1995 г., Правила формирования страховых резервов по видам страхования иным, чем страхование жизни от 18 марта 1994 г., Положение о порядке проведения валютных операций по страхованию и перестрахованию, утвержденное ЦБ РФ 15 декабря 1995 г. и пр.

Страховой надзор в настоящее время осуществляет департамент страхового надзора Министерства финансов РФ. Основные функции надзора определены в ст. 30 Закона РФ «Об организации страхового дела в РФ»: а) выдача страховщиками лицензий на осуществление страховой деятельности; б) ведение единого Государственного реестра страховщиков и объединений страховщиков, а также реестра страховых брокеров; в) контроль за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков; г) установление правил формирования и размещения страховых резервов, показателей и форм учета страховых операций и отчетности о страховой деятельности; д) разработка нормативных и методических документов по вопросам страховой деятельности; е) обобщение практики страховой деятельности, разработка и представление в установленном порядке предложений по развитию и совершенствованию законодательства Российской Федерации о страховании.

Для исполнения возложенных обязанностей федеральный орган исполнительной власти по надзору за страховой деятельностью вправе: а) получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении. Многие сведения поступают от предприятий, учреждений и организаций, в том числе банков, а также от граждан; б) производить проверки соблюдения страховщиками законодательства о страховании и достоверности представляемой ими отчетности; в) при выявлении нарушений страховщиками требований закона давать им предписания по их устранению, а в случае невыполнения предписаний приостанавливать или ограничивать действие лицензий этих страховщиков впредь до устранения выявленных нарушений либо принимать решения об отзыве лицензий; г) обращаться в арбитражный суд с иском о ликвидации страховщика в случае неоднократного нарушения последним законодательства РФ, а также о ликвидации предприятий и организаций, осуществляющих страхование без лицензий.

Для осуществления текущего надзора за деятельностью страховых организаций постановлением Правительства РФ от 26 июня 1993 г. «О территориальных органах страхового надзора» предусмотрено создание территориальных органов страхового надзора, которые вправе проводить проверки достоверности представляемой страховыми организациями отчетности и соблюдения страхового законодательства, получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении, получать необходимую информацию от предприятий, учреждений и организаций, в том числе банков, а также граждан.

2 Современное состояние страхового рынка 2.1 Становление и современное состояние рынка страховых услуг в россииСтрахование в нашей стране прошло несколько этапов в дореволюционный и послереволюционный периоды. Основной формой страхования в дореволюционном периоде было добровольное страхование, которое осуществлялось акционерными обществами, обществами взаимного страхования и земскими обществами. В послереволюционном периоде страхование прошло два этапа: в условиях социализма (при государственной монополии на этот вид деятельности) и в условиях становления рыночной экономики.

При государственной страховой монополии страхование представляло населению чрезвычайно узкий спектр услуг, дополняющих систему государственного социального обеспечения (соцстрах).

Расширение самостоятельности товаропроизводителей, формирование рыночной инфраструктуры, резкое снижение сферы государственного воздействия на развитие производственных отношений и распределение материальных благ, в корне изменили процесс формирования отечественного страхового рынка, его содержание, виды страховых услуг, предлагаемых физическим и юридическим лицам.

Началом создания отечественного добровольного страхования следует считать факт реальной демонополизации страховой деятельности и, как следствие этого - быстрый рост числа альтернативных страховых организаций. Предпосылками развития страхового дела в нашей стране явились: 1) укрепление негосударственного сектора экономики; 2) рост объемов и разнообразия частной собственности физических и юридических лиц, как источника спроса на страховые услуги. При этом важное значение имеет развитие рынка недвижимости и ипотечного кредитования, а также приватизация государственного жилого фонда; 3) сокращение некогда всеобъемлющих гарантий, предоставляемых системой государственного социального страхования и соцобеспечения. Сегодня отсутствие гарантий должно восполняться различными формами личного страхования.

Общественное развитие России обусловило необходимость перехода к страховому рынку, функционирование которого опирается на познание и использование экономических законов, таких как закон стоимости, закон спроса и предложения.

В 1992г. страховые фирмы России охватывали примерно 10-12% ее страхового поля. За период 1992 - 1996 г.г. число страховых фирм, имеющих государственные лицензии, возросло более чем в 4,3 раза. Другие показатели также свидетельствуют о том, что становление страхового рынка в России до 1997 г. осуществлялось высокими темпами.

Экстенсивный рост не может быть бесконечным, особенно в условиях экономического кризиса, политической нестабильности и выхода из строя, вследствие этого, различных макроэкономических систем, например, типа банковской. Напряженность возникла до августа 1998г., когда страхование выплаты превысили объем собранных премий на 0,53 млрд. руб. В результате крушения рынка ГКО еще более ускоряются процессы вымывания слабых по размерам уставного капитала и др. финансовым показателям страховщиков (и даже некоторых крупных фирм, например АСО «Защита», СК «Ивма»). Оставшиеся страховщики контролировали в 2000 г. примерно 80% страхового рынка РФ; сбор ими страховых взносов и их емкость возрос в 2-2,5 раза; отношение объема собираемых премий к ВПП увеличилось с 1,3% (1997г.) до 2,4% (2000г.); добровольное, а также имущественное и страхование ответственности развивалось быстрее обязательного и личного страхования.

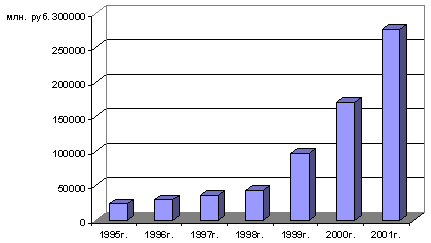

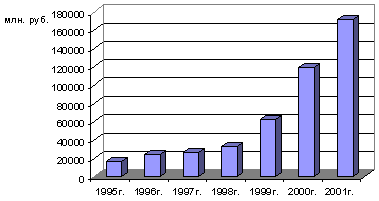

Совокупный объем страховой премии за 2001г. достиг уровня 276,6 миллиардов рублей, что более чем на 62% превышает уровень 2000г., причем опережающими темпами на протяжении всего года развивалось добровольное страхование (рис. 3). При этом уже за 9 месяцев 2001г. сбор страховой премии (202,1 млрд. руб.) превысил показатели всего 2000г., которые составляли 171 млрд. руб.

Рис. 3. Страховые взносы, млн. руб.

Совокупная страховая премия по добровольным видам

страхования за 2001 г. составила 236,3 миллиарда рублей, рост поступления

страховых взносов по сравнению с 2000 г. превысил 68%. При этом за девять

месяцев 2001г. рост по добровольным видам страхования составлял 78%, в первом

полугодии 2001г. равнялся 85%, а в первом квартале превышал 100%.

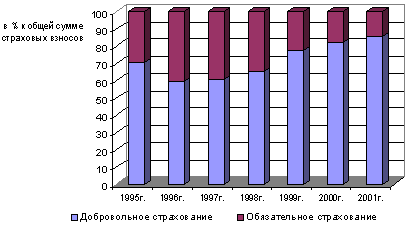

Удельный вес страховых взносов по добровольному страхованию был практически неизменен

в течение 2001 г. и колебался в районе 85 - 90%: в первом квартале 2001г. этот

показатель составлял около 89%, в первом полугодии несколько понизился до 86%,

за девять месяцев 2001г. равнялся 87%, при определении же удельного веса

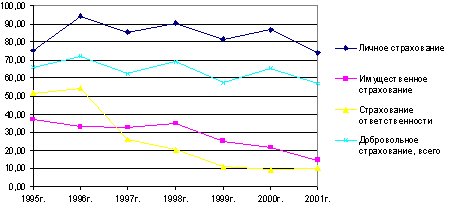

добровольного страхования за весь 2001 г. получается 85,4% (рис. 4). Следует

отметить, что и 2001г. продолжил традицию: вот уже на протяжении последних пяти

лет доля обязательного страхования в совокупных страховых взносах неуклонно

снижается.

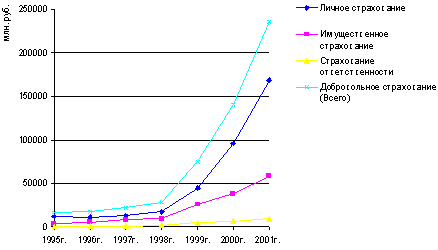

Среди добровольных видов страхования особо выделяется страхование жизни. Страховая премия, полученная российскими страховщиками по этому виду страхования в 2001 г., составляет 139,7 миллиарда рублей. Рост по сравнению с предыдущим годом составляет около 75%. В общем объеме страховых взносов за 2001г. страхование жизни составляет 50,5%, при этом данный показатель увеличился по сравнению с соответствующим периодом 2000г. на 4 процентных пунктов, еще раз подтвердив тенденцию к превалированию страхования жизни над иными видами страхования, сформировавшуюся несколько лет назад.

Рис. 4. Соотношение страховых взносов по обязательным и добровольным видам страхования

При этом вполне можно ожидать смены тенденции на рост в общем объеме страховой премии страхования имущества и ответственности в свете налоговых новаций 25 Главы Налогового Кодекса.

К сожалению, в настоящее время рано говорить о развитии страхования ответственности. Несмотря на то, что страховая премия по страхованию ответственности в 2001г. составила 9,2 млрд. руб. и выросла по сравнению с соответствующим периодом 2000г. на 40%, этот рост значительно меньше, чем в среднем по отрасли. Такое же отставание в темпах роста по страхованию ответственности наблюдалось и при рассмотрении ситуации в первых трех кварталах 2001 г. Вызвано это в основном несовершенством российского гражданского законодательства, отсутствием до настоящего времени законодательства об обязательности страхования ответственности владельцев транспортных средств, ответственности за вред, причиненный работающим по найму и т.д.

Показатели сбора страховых премий по имущественному страхованию улучшились по сравнению с 2000 г. и составляют 58,1 млрд. руб., увеличившись за последний квартал 2001г. на 18,1 млрд. руб., объемы страховой премии по имущественным видам страхования приблизительно одинаково распределились по всем четырем кварталам 2001г., колеблясь около 20 млрд. руб. в квартал. Рост сборов в 2001 г. по сравнению с прошлым годом равняется 52%, а в общем объеме страховой премии в России имущественным видам страхования принадлежит чуть более 21%.

Следует обратить внимание, что введенная с 1 июля 2000г. норма, позволяющая относить на себестоимость продукции затраты на страхование в размере 3% (принятие которой можно отнести к успехам Всероссийского союза страховщиков), сыграла положительную роль в развитии страхового рынка, но не изменила кардинально ситуацию с рисковыми видами страхования, т.е. решение проблемы недострахования имущественных интересов предприятий и граждан ожидается лишь только с 2002г. (в связи с введением в действие Налогового Кодекса Российской Федерации в части налога на прибыль). Однако, с введением в действие II части НК возникли проблемы с развитием личного страхования ввиду новаций с отнесением страховых платежей на себестоимость по этим видам страхования, связанным с размером фонда оплаты труда, который в российских условиях редко составляет достаточные величины, что может привести к уменьшению объемов по добровольному медицинскому страхованию и страхованию жизни (рис. 5).

Рис. 5. Взносы по личному, имущественному страхованию, страхованию ответственности и добровольному страхованию (всего), млн. руб.

Страховые выплаты в 2001 г. составили сумму, равную 171,8 млрд. руб., показатель роста составляет 43%. Более 78% в страховых выплатах приходится на добровольные виды страхования, а на долю страхования жизни приходится более 65% от всех страховых выплат, что составляет 111,7 миллиарда рублей (рис. 6). Аналогичная картина с качественным составом страховых выплат наблюдалась на протяжении всего 2001 г.

Рис. 6. Страховые выплаты, млрд. руб.

Структура показателей, характеризующих уровень выплат по видам страхования, в 2001 г. сохранилась. Сохранились низкие уровни выплат по имущественному страхованию и страхованию ответственности, причем укрепилась тенденция к снижению уровня выплат по имущественному страхованию и страхованию ответственности. Выплаты по имущественному страхованию равнялись 8,5 млрд. руб., составив менее 5% от величины совокупных страховых выплат в 2001 г. По видам страхования, относящимся к страхованию ответственности, было выплачено 0,9 млрд. руб., что равняется 0,5% от общего объема страховых выплат.

Сохранение среднего уровня выплат по добровольному страхованию следует отнести на счет личного страхования, а сохранение среднего уровня выплат по отрасли в целом можно объяснить за счет стабильно высокого коэффициента выплат по обязательным видам страхования, а также по видам страхования, относящимся к личному страхованию (рис. 7).

В рассматриваемый период компании – лидеры, стабильно удерживающие первые места по объемам собранной страховой премии на протяжении последних 3-5 лет, сохранили свои позиции, в отдельных случаях переместившись на несколько позиций вверх или вниз.

Рис. 7. Отношение страховых выплат к страховым взносам (добровольное страхование)

Таким образом, можно уверенно констатировать, что национальная система страхования России в 2001 г. продолжала показывать устойчивые тенденции к росту, подкрепленные по имущественным видам страхования и страхованию ответственности положительными перспективами, открывающимися в связи с введением в действие новых глав Налогового Кодекса Российской Федерации.

2.2 Страхование в США, Великобритании и ГерманииАмериканский страховой бизнес отличается огромным размахом и не имеет себе равных в мире. Американские страховые монополии контролируют примерно 50% всего страхового рынка индустриально развитых стран мира. В США работает свыше 8 тыс. компаний имущественного страхования и около 2 тыс. компаний по страхованию жизни.

Каждый штат имеет свое страховое законодательство и свой регулирующий орган (надзор). Единого федерального Закона о страховании и единого федерального органа по надзору за страховой деятельностью нет. Каждый штат выдвигает свои требования к минимальному уровню капитала, видам предлагаемого страхования, проводит ревизию подконтрольных страховых компаний, осуществляет общее регулирование страховой деятельности путем выдачи лицензии брокерам, агентам и самим страховым компаниям.

В США имеются два типа страховых компаний: акционерные общества и общества взаимного страхования. Государственных страховых фирм не существует. Акции акционерных обществ может приобрести как физическое, так и юридическое лицо. Исторически же в США страховые компании в основном были компаниями взаимного страхования, по размеру они традиционно меньше акционерных обществ.

Страховые компании осуществляют три типа страхования: 1) бекифиты (страхование жизни и здоровья, медицинское, пенсии, сберегательное и т.д.); 2) коммерческое (широкий спектр); 3) личное (подразумевается страхование строений, автомобилей и другого имущества граждан).

Законодательно предусмотрена специализация страховых компаний на проведении операций по страхованию жизни и имущества. Активы всех страховых компаний составляют примерно 1,6 трлн. долл. В среднем активы одной компании составляют 950 млн. долл., а на 12 крупнейших компаний приходится 45 млрд. долл.

Страховая индустрия в США является единственной, которая не подпадает под антимонопольное законодательство.

Деятельность всех страховщиков США тщательно анализируется тремя консалтинговыми компаниями: A.M. Best, Moody S, Standart & Poors, которые занимаются анализом состояния страховых фирм и ежеквартально издают каталоги по их работе. Они публикуют в печати официальные рейтинги страховых компаний по надежности для клиента и данные по состоянию их платежеспособности.

Отдельные компании, особенно брокерские, имеют специальные подразделения по анализу деятельности других компаний. При этом основными факторами, по которым производится анализ, являются: финансовое положение; выплаты по искам и уровень сервиса; безопасность и предотвращение потерь; гибкость в работе компании; стоимость услуг (минимальные тарифные ставки).

В США широко используется электронный банк данных по всем страховым компаниям, что дает возможность распределить компании по риску, размерам премии и т.д.

Инвестиционные вложения имеют огромное значение для американских обществ по страхованию жизни. Однако еще важнее другое: огромные инвестиционные ресурсы превращают страховые компании в один из влиятельных внешних центров финансового контроля по отношению к промышленным корпорациям.

Организационно основу американских страховых компаний составляют акционерные общества и общества взаимного страхования («мьючуелз»). Существует институт андеррайтеров и страховых брокеров — страховых агентов или независимых брокерских фирм. Так, например, одно из крупнейших обществ по страхованию жизни — общество «Пруденшл» имеет 22 тыс. страховых брокеров. Из независимых брокерских фирм можно назвать «Марш-Макленан», «Александр энд Александр», «Фрек Холл», «Фред С. Джеймс» и др. Надо сказать, что на американском страховом рынке (в соответствии с общей мировой закономерностью) растет объем издержек.

Ведущие компании страхового рынка США. Крупнейшая транснациональная компания по страхованию имущества «Стейт фарм мьючуэл отомобил иншуранс компани» по сбору премий занимала 1-е место не только в США, но и во всем мире. «Сигна» — одна из ведущих широко диверсифицированных страховых корпораций. «Америкэн интернэшнл групп» (АИГ) — одна из ведущих международных диверсифицированных страховых групп и крупнейший в США страховщик торговых и промышленных рисков.

Страхование имущества и ответственность крупных торговых и промышленных фирм США дает объем страховой премии порядка 8 млрд. долл. в год. Иностранный бизнес американских монополий и деятельность зарубежных компаний в США и других странах — 2 млрд. долл. По страхованию жизни годовой сбор премии составляет 9 млрд. долл.

Страховой бизнес Великобритании на протяжении многих лет концентрируется в Лондоне как мировом финансовом центре. Крупнейший Лондонский международный страховой рынок обслуживает финансовые потоки ряда стран и компаний. Авторитет Лондонского международного страхового рынка опирается на значительный кадровый потенциал специалистов страхового дела, высокоразвитую инфраструктуру рынка, а также присутствие здесь широко известной за пределами Великобритании страховой корпорации «Ллойд». В Лондоне расположены представительства или дочерние структуры всех крупнейших страховых компаний мира. Здесь сконцентрированы также центральные офисы всех крупнейших международных страховых и перестраховочных брокеров. Работает старейшее (основано в 1760 г.) и наиболее авторитетное классификационное общество — Регистр судоходства «Ллойд». В Лондоне расположены штаб-квартиры ряда международных страховых организаций, а также некоторые структуры национального страхового рынка (институт Лондонских страховщиков, Институт дипломированных страховщиков и др.), деятельность которых носит международный характер.

Личное страхование в Великобритании сконцентрировано в специализированных страховых компаниях, пенсионных фондах, а также инвестиционных компаниях (строительных обществах), осуществляющих продажу недвижимости населению. За последние десять лет отмечается устойчивый рост сбора страховых платежей. Имущественное страхование среди населения представлено рядом традиционных видов. Среди них страхование легковых автомобилей в частной собственности, домашнего имущества, гражданской ответственности и др. Имущественное страхование также характеризуется устойчивыми темпами развития.

Институциональная структура страхового рынка Великобритании представлена акционерными обществами, которые принадлежат их собственникам — акционерам; обществами взаимного страхования, которые принадлежат их страхователям; дружескими обществами; отделениями и представительствами иностранных страховых компаний.

Базовая структура Лондонского международного страхового рынка — корпорация «Ллойд» представлена 400 страховыми синдикатами, которые объединяют физических лиц — андеррайтеров, непосредственно осуществляющих страховой бизнес корпорации. Андеррайтеры несут неограниченную ответственность по обязательствам, вытекающим из условий заключенных ими договоров страхования в рамках синдиката. Динамичные и подвижные структуры синдикатов, имеющих выраженную специализацию по видам (классам) страхования, образуют экономическую среду международного страхового рынка в системе корпорации «Ллойд».

Функции органа государственного страхового надзора в Великобритании возложены на Департамент торговли и промышленности (Department of Trade and Industry, DTI), который возглавляется Государственным секретарем по торговле и промышленности. На практике повседневный страховой надзор осуществляет Страховой отдел Департамента торговли и промышленности.

Деятельность страховых посредников в Великобритании в значительной степени также подлежит регулированию и лицензированию. Это в первую очередь относится в деятельности страховых и перестраховочных брокеров.

Особая структура английского страхового рынка — Управление по защите страхователей (Policyholders Protection Board), которое было создано в соответствии с Законом о защите прав страхователей 1975 г. (Policyholders Protection Act, 1975). Кроме того, указанный закон обеспечил необходимые условия для создания особого компенсационного фонда страхователям, который формируется за счет денежных отчислений всех страховых компаний, имеющих лицензии и осуществляющих страховые операции в Великобритании.

Страховой рынок Германии характеризуется динамичным развитием. Ежегодный прирост объема поступления страховых платежей составляет в Германии 10%. Личное страхование в структуре национального страхового рынка занимает около 37%. Медицинское страхование, которое пользуется несколько меньшей популярностью, чем в других странах Западной Европы, составляет около 12% общего объема поступления страховых платежей. Имущественное страхование занимает 51% национального страхового рынка в Германии.

Сектор личного страхования в Германии испытывает растущую конкуренцию со стороны коммерческих банков, стремящихся организовать страховое обслуживание клиентуры через операционные залы коммерческих банков. В целом доходность операций в секторе страхового обслуживания физических лиц выше, чем в секторе страхового обслуживания юридических лиц. Сектор страхового обслуживания физических лиц занимает 87% германского страхового рынка, сектор страхового обслуживания юридических лиц — 13%. Дивиденды по акциям акционеров страховых компаний стабильны, но несколько ниже, чем в других странах Западной Европы. Объединение Германии наложило свой отпечаток на динамику развития страхового рынка.

Страховое дело в Германии разделено между системой государственного социального обеспечения и частным сектором страховых услуг. Социальное страхование обязательно для всех работников наемного труда, если они не охвачены сектором частных страховых дел. Имеется в виду страхование по старости, на случай безработицы, страхование на случай временной утраты трудоспособности. Частный сектор страховых услуг в Германии представлен следующими видами страховщиков — акционерные страховые общества, являющиеся собственностью их акционеров, общества взаимного страхования и государственные страховые корпорации.

Крупным источником привлечения клиентуры страховых компаний служит работа независимых страховых брокеров, обслуживающих различные страховые компании. Широко представлена прямая продажа страховых полисов, осуществляемая непосредственно из офисов страховых компаний.

Все действующие в Германии национальные и иностранные страховые компании подлежат обязательному государственному страховому надзору со стороны Федерального ведомства надзора за деятельностью страховых компаний (BAV), расположенного в Берлине. Страховые компании, учрежденные в отдельных федеральных землях, подлежат страховому надзору со стороны уполномоченных на то земельными властями органов

Обязательное страхование в Германии носит относительно ограниченный характер. Федеральное законодательство Германии устанавливает обязательное страхование работодателя за ущерб наемным работникам, причиненный производственной травмой или вредными условиями труда, обязательное страхование гражданской ответственности владельцев автотранспортных средств за ущерб перед третьими лицами в результате дорожно-транспортного происшествия. Обязательное страхование профессиональной (гражданской) ответственности авиационных перевозчиков и диспетчеров по управлению движением гражданских воздушных судов, бухгалтеров, охотников, операторов атомных энергетических установок, потребителей атомной энергии и радиоактивных изотопов, товаропроизводителей (продуцентов) фармацевтической продукции. Кроме того, в некоторых федеральных землях Германии установлено обязательное страхование строений от огня независимо от формы их собственности.

Страхование в зарубежных странах представляет собой часть международного страхового рынка. Вместе с тем оно является важным сектором национальных экономик, обеспечивая перераспределение 8—12% валового национального продукта. Аккумулируемые через страхование денежные средства служит источником крупных инвестиций. Финансовые потоки страховых компаний в значительной мере ориентированы на обслуживание государственного внутреннего долга. Государственное регулирование страховой деятельности за рубежом в основном направлено на контроль за финансовой стороной работы страховых компаний.

3 Проблемы и перспективы развития страхового рынка РоссииТрудноразрешимая проблема для страхового рынка, экономики и общества в целом – недострахование, или страхование имущества не на полную стоимость. При таком положении наличие страхового полиса не гарантирует реального возмещения, понесенного страхователем убытка. Проблема недострахования объектов народнохозяйственного комплекса вызывает еще большую озабоченность. Страховая сумма по договору страхования имущества юридических лиц в настоящее время не превышает 4,3% полной восстановительной стоимости основных средств.

Несмотря на свою историю развития страхования, страховой рынок не мог преодолеть и еще один барьер на пути предоставления гражданам и предпринимателям действенной страховой защиты. В большинстве своем весьма многочисленные национальные страховщики не обладают необходимым финансовым потенциалом, позволяющим взять на свою ответственность крупные риски.

Было бы наивно предполагать, что формирование российского страхового рынка не будет испытывать тех сложностей, которые присутствуют на рынках развитых стран. Не нова, к сожалению, и проблема мошенничества в страховании. Образование большого числа страховщиков, предлагающих разнообразные виды страховых услуг, сопровождается и проявлением такого факта, как мошенничество. Со стороны страхователей это выражается главным образом в предоставлении фиктивных документов о характеристике предпринимаемого риска и в искажении информации о страховых случаях. Существуют и факты мошенничества со стороны страховых компаний. Обычно это выражалось в выдаче страхователям недействующих страховых полисов, опубликовании недобросовестной рекламы, обмане клиентов.

Недостаточны собственные финансовые ресурсы национальных страховщиков, прежде всего из-за недостаточных требований к начальным размерам уставного капитала. Увеличение собственных средств и страховых резервов страховщиков сдерживается низким развитием страховых операций, что, в свою очередь, зависит не только от общего состояния экономики, но и от совершенствования законодательства в части развития обязательных видов страхования, долгосрочного страхования жизни и пенсий, налогообложения. Недостаточная финансовая емкость страхового рынка не позволяет покрывать крупные хозяйственные убытки, что порождает дополнительные бюджетные затраты на компенсацию последствий стихийных бедствий и техногенных аварий.

Вопросы страхования нечетко ставятся при подготовке вопроса о вступлении Российской Федерации во Всемирную торговую организацию (ВТО) и реализации Соглашения о партнерстве и сотрудничестве между Российской Федерацией и ЕС.

Открытие отечественной страховой отрасли является обязательным условием ее успешного развития и интеграции в мировой страховой рынок. Глубокий отпечаток на данный процесс накладывает то обстоятельство, что российские страховые компании развивались фактически «с чистого листа», а национальная страховая отрасль и по темпам реформирования, и по количественным параметрам, и по качеству продуктов отстает от некоторых других переходных экономик.

Потрясения августа 1998 г. затронули страховой бизнес России в гораздо меньшей степени, чем ее банковский сектор. Многих российских страховщиков уберегло от краха следование установленным принципам инвестирования - безопасности; доходности; ликвидности; диверсификации и рассредоточения, которые заставляли ограничивать активность на рынке ГКО. Не произошло и массового ухода западных страховщиков с российского рынка. Если обобщить как позитивные, так и негативные последствия августовского кризиса для страховой отрасли, то к числу первых можно отнести следующие: 1) оживление производственной деятельности, особенно в экспорториентированных и импортозамещающих отраслях с последующим ростом спроса в этом секторе на страховые услуги; 2) успешное выживание большинства страховых компаний и увеличение их привлекательности для потребителей финансовых услуг по сравнению с банковским сектором; 3) рост денежной составляющей в расчетах предприятий и сокращение задолженности бюджета перед бюджетополучателями, что открывало дополнительные возможности для приобретения страховой защиты. Среди отрицательных последствий: 1) инфляционный процесс, неопределенность экономических перспектив; 2) увеличение валютных рисков из-за введения плавающего курса рубля; 3) обесценение рублевых активов; 4) привязка многих обязательств к текущему валютному курсу; 5) снижение доходов и покупательной способности населения; 6) сужение выбора инвестиционных инструментом для размещения страховых резервов; 7) сокращение возможностей для размещении собственных средств и резервов страховых компаний вследствие краха многих банков и низкой ликвидности выживших; 8) утрата доверия потенциальных клиентов, которые слабо понимали необходимость страхования и до кризиса 1998 г.

Одной из проблем страхового рынка России является проблема открытия рынка. В ноябре 1999 г. был принят и введен в действие федеральный закон «О внесении изменений и дополнений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации». Новая редакция закона по сути стала компромиссом между требованиями о либерализации рынка, с одной стороны, и защиты нарождающегося отечественного страхового бизнеса - с другой. Самая главная законодательная новация заключалась в отмене действовавшего с 1992 г. 49%-ного ограничения на долю участия иностранных инвесторов в уставных капиталах российских страховщиков. Мало кто ожидал скорого захвата российского рынка после ноября 1999 г. транснациональным капиталом. По сути дела, иностранные страховые компании уже давно присутствуют на нем, сами управляют некоторыми страховыми компаниями, но подлинно радикальных изменений на нем до сих пор не отмечено. До настоящего момента так и не нашлось кампании, которая воспользовалась бы разрешением создавать страховой бизнес в России, на 100% принадлежащий нерезидентам.

Таким образом, масштабы присутствия зарубежного капитала в российском страховом секторе отнюдь не внушают опасений. Кроме того, подход российских компаний к нерезидентам будет наверняка выборочным и почти каждая из них уже успела позаботиться об установлении дружественных связей с одним из западных страховщиков, с которыми она будет сотрудничать и дальше, после более широкого открытия российского рынка. А некоторые региональные страховщики, возможно, предпочтут партнерство со страховщиками из дальнего зарубежья, не прибегая к посредничеству московских компаний.

При улучшении макроэкономической ситуации спрос на услуги как отечественных, так и зарубежных страховщиков возрастает, поскольку увеличивается общий «страховой пирог», что не делает столь уж неизбежным кардинальный передел рынка, которого так опасаются. Велика вероятность реализации оптимистического сценария, согласно которому вся страховая индустрия в целом, независимо от национальной принадлежности и происхождения, будет с напряжением, в нормальной конкурентной обстановке обслуживать растущие общеэкономические потребности в страховании.

На протяжении 2000 г. и в начале 2001 г. не наблюдалось никаких признаков сдачи позиций отечественными страховыми компаниями, не прослеживались и массовые приготовления к распродаже. Политическая стабилизация и России, рекордные показатели экономического роста не могли разом и на порядок повысить инвестиционную привлекательность российского страхового бизнеса. В любом случае на то, чтобы западные страховщики закрепились на российском страховом рынке, уйдут годы. Стремительный и быстрый натиск - это сценарий, который следует исключить из серьезного рассмотрения. Столь же мало вероятен и внезапный уход с рынка, учитывая значительные затраты, связанные с вхождением на него.

Свои прогнозы относительно будущего развития событий и возможной перекройки рынка высказывают и западные страховщики. По мнению генерального директора фирмы «Ост-Вест альянс» Э. Йорхельда, обвала в связи с приходом иностранцев не произойдет, так как российский клиент, при всем его желании иметь дело «с надежной иностранной компанией» часто находит более удобным общаться «со своими». Логичным и естественным ответом на экспансию или угрозу экспансии зарубежных страховщиков было создание альянсов национальных страховых компаний. Признаков такого рода деятельности до последнего времени не наблюдалось, что и неудивительно, учитывая полное отсутствие самой экспансии. С другой стороны, российские операторы страхового рынка часто испытывают большее недоверие друг к другу, чем к иностранным компаниям. Открытие рынка, тем более частичное, является не завершением процесса, а только частью, хотя и важнейшей, того комплекса мероприятий, который необходим для придания новых импульсов развитию страхового дела, но само это открытие запускает процесс и механизм реформирования и модернизации.

Многоступенчатый переговорный процесс, затрагивающий страховую проблематику, будет развиваться в отношениях России и с ЕС, и с ВТО. В этом плане открытие рынка, как постоянно подчеркивает ВСС, действительно не может быть «одномоментным» актом.

Анализ состояния и перспектив страхования в России невозможен без понимания того, что страховой рынок является частью экономики страны. Отношения, складывающиеся на рынке, формируются в процессе взаимодействия трех основных групп участников. Это потребители страховых услуг, страховые предприниматели и государство. И отношения эти достаточно сложные.

Потребители занимают наиболее важное положение в рыночных отношениях. Можно с уверенностью утверждать, что и в ближайшей, и в долгосрочной перспективе единственным заслуживающим внимания источником развития российского страхового рынка будут являться денежные средства, которые потребители страховых услуг будут тратить на страхование. Это тем более важно, что в силу причин как макроэкономического, так и внутриотраслевого характера инвестиционную деятельность страховых организаций в современной России нельзя рассматривать как источник воспроизводства страхового капитала.

Поэтому состояние платежеспособного спроса на страховые услуги должно волновать всех участников рынка. И говорить о нем следует без предвзятости и идеологизации, которые сегодня более, чем в советские времена, присущи официальным заявлениям.

Анализ показывает, что в течение ряда лет предложение услуг по реальному страхованию превышает платежеспособный спрос на них как со стороны юридических, так и физических лиц. Эта диспропорция существует на фоне крайне низкого уровня удовлетворения страховых потребностей: 80 - 90% собственности предприятий и организаций в России не застрахованы, а доля сборов страховых премий в ВВП, «очищенных» от поступлений по квазистраховым схемам и ОМС, в 2001 году по-прежнему существенно не дотягивала до уровня 1990 года.

При сохранении основ экономической политики государства едва ли можно рассчитывать на то, что платежеспособный спрос предпринимателей и населения на ресурсы, товары и услуги будет расти в среднем не более 1 - 2% в год. Эта оценка имеет еще большее отношение к спросу на страховые услуги, потребность в которых не относится к разряду первоочередных. Иными словами, в долгосрочной перспективе мы столкнемся с угрозой фактической консервации платежеспособного спроса на страхование на крайне низком уровне.

Для страхового сообщества это очень важный сигнал, мы должны представлять себе ту экономическую реальность, в которой нам придется оперировать в будущем. Какие выводы следует сделать из этого?

Главный вывод таков: в течение ближайших 10 лет страховой рынок будет иметь дело с таким потребителем страховых услуг, платежеспособность которого будет серьезным образом ограничена. Когда у потребителя ограничены средства, он становится очень привередливым в их расходовании. И такой потенциальный страхователь станет главным клиентом, с которым связаны основные перспективы развития российского страхового рынка на достаточно длительную перспективу. Ведь дело в том, что тот относительно устойчивый круг потребителей страховых услуг, который уже сложился на российском страховом рынке к данному моменту, - это фактически предел, это максимум того, чего можно было достигнуть при экстенсивном пути развития спроса на страхование в нашей стране. Двигаться дальше можно только за счет включения в «орбиту» страхования новых потребительских групп, которые как раз и отличаются ограниченной платежеспособностью.

Как же решают эту задачу страховой бизнес и государство? На базе диспропорции между предложением и спросом на страховые услуги на отечественном страховом рынке сложилась застойно-перераспределительная модель конкурентной борьбы. Ее существенной чертой является игнорирование реальных интересов страхователя как ключевой фигуры страхового рынка и главного источника его развития. В сложившейся на отечественном рынке системе отношений главной целью, императивом, является страховщик, а страхователь - всего лишь средство, существование которого должно быть подчинено интересам страховщика.

Характерным проявлением этой порочной рыночной идеологии являются популярные в страховой среде рассуждения о некоей неполноценности современного российского страхователя и ущербности его «менталитета». Одна из любимых тем российских страховщиков – «недоразвитый страхователь». У нас в стране - беда: умные, профессиональные, хорошие, красивые и т. п. страховщики и недоразвитые страхователи. Вот так и живем.

На самом деле со страхователями все нормально: они не хотят платить свои ограниченные средства за нередко буквально высосанные из пальца «страховые продукты». На самом деле реальному страхователю они очень часто не нужны, да и предлагаются нередко страховщиками, которые оказываются и непрозрачными, и ненадежными.

Порочная идеология страхового дела в России находит свое выражение в том, что в основе предлагаемых шагов по развитию страхования лежат меры принудительного по отношению к страхователю характера и, прежде всего, стремление буквально навязать обществу широкомасштабное развитие страхования в обязательной форме.

Особенность настоящего момента состоит в том, что отечественные страховщики всячески хотят буквально силой «затащить» российских предпринимателей и население в страхование, лоббируя широкомасштабное развитие обязательных видов страхования в нашей стране. Мы думаем, что это бесперспективно. Связана такая оценка с тем, что в обществе просто нет и не будет денег для оплаты широкого перечня видов обязательного страхования. Это путь либо очень богатых стран, либо стран с высокой долей участия государства в экономике. Современная Россия ни к тем, ни к другим странам не относится.

Надо понять, наконец, что закон недостаточно принять, - необходимо обеспечить условия для того, чтобы он реально работал. В настоящее время, когда в России отсутствуют главные предпосылки для исполнения законов по обязательному страхованию, они неизбежно превратятся в орудия разрушения потенциального рынка.

А пример этого «как всегда» уже имеется: печальный опыт существования ОМС в нашей стране является лучшим подтверждением того, насколько обязательное страхование в условиях господства современной страховой идеологии враждебно страхователю. Есть основания опасаться, что обязательное страхование автогражданской ответственности станет в этой ситуации «достойным продолжением» ОМС: уж очень многие думают лишь о том, как собрать деньги со страхователей и мало кто реально обеспокоен собственной способностью отвечать по возникающим обязательствам.

Еще более серьезная проблема состоит в том, что падают производительные силы отечественного страхования. Эксперты приводят данные о том, что неуклонно сокращается число специалистов, занятых в сфере страхования. Ежегодно – на полтора процента.

За 1997 - 1999 годы число агентов в сфере страхования в России сократилось на 25 тысяч человек. Еще больше сократилось число тех, кто занимался агентской деятельностью в страховании по совместительству. Десятки тысяч людей выбывают из страхового бизнеса, его производительная сила падает – вот такое положение у отечественных страховщиков. Очень слабы брокеры, сюрвейеры, аварийные комиссары, т. е. слабы именно те рыночные структуры, которые именно и призваны работать непосредственно с живым клиентом.

Применительно к страховой сфере отношение государства по-прежнему выражается в такой формуле: мы вас будем контролировать, но не стимулировать. Такова фундаментальная установка нынешней исполнительной власти.

Работа по развитию клиентской базы рынка должна вестись с учетом реального состояния отечественного страхователя - платежеспособного спроса. Страховое сообщество должно добиваться от государства не принудительного отъема денег у населения в пользу страховщиков, а осуществления обоснованных мер по развитию рынка добровольного реального страхования. Веками существования страхового дела доказано, что потребление страховых услуг в добровольной форме обязательно предполагает активное участие профессиональных консультантов страхователя, роль которых выполняют страховые брокеры и агенты. Именно они являются главной движущей силой развития страхования.

Основа современного страхования - это профессионально организованный персональный контакт с потребителем страховых услуг, и никакой Интернет в обозримом будущем этого контакта в России не заменит.

Современная модель российского страхового рынка фактически игнорирует и брокеров, и агентов. А ведь они, и прежде всего брокеры, практически представляют на страховом рынке потребителя страховых услуг. Говоря научным языком, страхователь участвует в отношениях, складывающихся на страховом рынке, в экономической форме своего профессионального представителя. Это - объективная реальность страховых отношений. И именно последовательное игнорирование этой реальности является главной причиной того, что отечественный рынок подлинного страхования (не налогосберегающих схем) уже 11 лет находится в состоянии стагнации и положительных перспектив в таком виде не имеет.

Потребление страховых услуг требует особого профессионализма от потребителя, поэтому стимулировать следует не только и не столько потенциального страхователя, сколько тех участников рынка, которые являются «профессиональными выразителями» страховых потребностей клиентов страховых компаний. Для реального развития отечественного страхования должна быть реализована система мер по стимулированию тех участников рынка, которые непосредственно превращают потенциального клиента в страхователя, т. е. брокеров, консультантов и агентов.

При решении финансово-экономических вопросов стимулирования развития главных производительных сил отечественного страхования без активизации усилий страхового сообщества и активного участия государства не обойтись.

В целях стимулирования деятельности тех участников страхового рынка, которые непосредственно развивают его клиентскую базу, необходимо освободить доходы страховых брокеров от НДС. Дело в том, что доходы, получаемые страховыми брокерами, представляют собой часть страховой (перестраховочной) премии, которая НДС не облагается. В то же время доходы страховых брокеров подвержены обложению НДС, что и методически неверно, и серьезно подрывает финансовые основы деятельности предпринимателей, непосредственно работающих со страхователями и развивающих воспроизводственную базу отечественного страхового рынка.

В целях стимулирования инвестиций страховых организаций в развитие механизмов расширенного воспроизводства своей клиентской базы (в создание и кадровое обеспечение агентств, развитие филиальных сетей, совершенствование материально-технической базы обслуживания клиентов и др.) необходимо добиться вывода из-под налогообложения тех средств страховых организаций, которые направляются на эти цели.

Для повышения профессионального уровня страховой деятельности и роста страховой культуры населения как важных условий развития клиентской базы отечественного страхового рынка следует создать условия для освобождения от налогов тех средств страховых организаций, которые направляются на развитие страховой науки, а также системы подготовки, переподготовки и повышения квалификации страховых кадров.

Перспективы страхования должны рассматриваться во взаимосвязи с другими механизмами защиты социально-экономического развития страны при возрастании роли страхования. Страхование кроме возмещения ущерба должно способствовать его предупреждению и сокращению, должно обеспечить сохранность собственности, стимулировать повышение уровня противопожарной, технологической и экологической безопасности. Этому должен служить механизм экономической и правовой превенции.

Необходимо обеспечение при развитии страхования сочетания взаимосвязанных интересов потенциальных и будущих страхователей, государства и страховых компаний. Именно рассмотрение в такой последовательности позволяет объективнее и успешнее решать большинство вопросов. При этом под государственными интересами понимается сочетание интересов федерального центра, регионов и муниципальных образований. Несомненно, страховая зашита интересов предприятий малого бизнеса будет отличаться от страхования гигантов индустрии. Отличия не только в правилах страхования, но и в его организации. Крупные отечественные естественные монополии и финансово-промышленные группы создали свои «кэптивные» страховые компании. Малым предприятиям, пожалуй, лучше подходит в нынешних условиях взаимное страхование. В соответствии с мировым опытом, взаимное страхование перспективно в самых разных сферах — страховании жизни и имущества граждан, страховании сельскохозяйственного производства и т.д.

Особые проблемы порождает необходимость обеспечения страховой защитой сельскохозяйственного производства; прежде всего урожая. Здесь без бюджетного субсидирования не обойтись. Но бюджетные средства следует направлять не на формирование фондов страховых компаний, а непосредственно хозяйствам на возмещение определенной доли ущерба.

Пожалуй, самая важная задача развития страхования ближайшего будущего должна стать преимущественная ориентация не на корпоративного (как сейчас), а на индивидуального страхователя.

Существует необходимость учета в страховании как позитивных, так и негативных факторов экономического развития. К сожалению, чаще пока сталкиваемся с негативными факторами.

В среднесрочной и долгосрочной перспективе должно осуществляться возрастающими темпами модернизация производства. Обновление состава основных фондов приведет к снижению воздействия страховых рисков и к уменьшению цены страхования. Но так же бесспорно, что объективное понижение единичных ставок страховых платежей будет компенсировано массой и стоимостью застрахованных объектов.

Динамика демографических процессов в сторону неблагоприятной возрастной структуры общества, выражающейся в росте доли лиц пожилого возраста, обусловливает постепенное становление и развитие пенсионного обеспечения на накопительной основе. Одновременно возрастает возможность (а в дальнейшем необходимость) страхования пенсии, ренты и других видов жизнеобеспечения в случае нетрудоспособности.

Есть все основания связывать развитие страхования с совершенствованием трудовых отношений на производстве. Страхование за счет работодателя должно рано или поздно стать одним из непременных условий коллективных или индивидуальных договоров найма. Как минимум тут необходимо страхование от несчастных случаев и профзаболеваний, но правомерно медицинское страхование, страхование определенной пенсии и т.д.

Необходимо обеспечение такого сочетания обязательного и добровольного страхования, которое соответствует характеру рыночной экономики. Безусловна перспективность преимущественного развития добровольного страхования. Но приверженность к обязательной форме у многих ведомств и регионов, имеющая истоки в плановом хозяйстве, еще велика. А это вредит и добровольному страхованию.

Совершенно необходимо формирование эффективных правовых механизмов по мониторингу финансового состояния страховых организаций, по их финансовому оздоровлению, реструктуризации и передаче страховых портфелей, а также по процедуре банкротства страховых организаций. Страхование принадлежит к такой сфере деятельности, где нельзя однозначно ориентироваться на ослабление государственного регулирования, а тем более дерегулирование (по крайней мере, в ближайшие годы). Несомненно, некоторые аспекты страхования будут выходить из-под надзора. Но вместе с тем по другим регулирующую роль государственных органов надо усиливать.

Остро строит вопрос определения механизма интеграции российского, европейского и мирового рынка. Не соглашаться с такой перспективой нельзя закономерный, объективный процесс. Но вместе с тем именно реальное состояние российской экономки свидетельствует, что форсировать действия в этом направлении нельзя. Вступление в ВТО и другие международные структуры не может достигаться «любой ценой». Здесь мы должны исходить из соразмерности наших потерь и приобретений. А цена — это, прежде всего, интересы страхователей и государства.

Все направления развития страхования связаны с совершенствованием его кадрового обеспечения. Поскольку вопросы страхования стали непременным пунктом многих законодательных актов, относящихся к различным отраслям экономики и социальной сферы, постольку знание основ теории и практики страхового дела необходимо лицам самых разных профессий. Поэтому его преподавание осуществляется не только в экономических вузах, но и на неэкономических факультетах технических и иных вузом. Расширяется понятие «специалист по страхованию». Оно охватывает работником страховых и перестраховочных компаний, а также организаций, образующих инфраструктуру страхового рынка. Интеграция в европейский и мировой страховой рынок подводит к необходимости иметь специалистов по международному страховому праву.

Видимо, пришло время включить во все учебные, прежде всего вузовские, программы преподавание этики страхового дела. Это неотъемлемая часть страховой культуры общества. И будет правильно начинать ее повышение с профессиональных работников страховых и перестраховочных компаний. Ведь этические начала заложены в таких известных принципах, как «наивысшее доверие» страховщика и страхователя, «перестраховщик следует судьбе страховщика».

ЗаключениеСтраховой рынок — составная часть финансового рынка страны, где предметом купли-продажи являются страховые продукты. Всеобщность страхования определяет непосредственную связь страхового рынка с финансами предприятий, финансами населения, банковской системой, государственным бюджетом и другими финансовыми институтами, в рамках которых реализуются страховые отношения. Страховой рынок выполняет ряд взаимосвязанных функций: компенсационную, накопительную, распределительную, предупредительную и инвестиционную.

Страховой рынок представляет собой сложную развивающуюся интегрированную систему, к звеньям которой относятся страховые организации, страхователи, страховые продукты, страховые посредники, профессиональные оценщики страховых рисков и убытков, объединения страховщиков, объединения страхователей и система его государственного регулирования.