Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по схемотехнике

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Реферат: Риск в менеджменте

Реферат: Риск в менеджменте

Харьковский институт управления.

Тема 1. Сущность, содержание и виды риска.

1.1. Сущность и содержание риска.

Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества.

Риск – историческая и экономическая категория. Как историческая категория, риск представляет собой осознанную человеком возможную опасность. Она свидетельствует о том, что риск исторически связан со всем ходом общественного развития.

По мере развития цивилизации, появляются товарно-денежные отношения, и риск становится экономической категорией.

Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события, возможны три экономических результата: отрицательный, нулевой и положит.

Риском можно управлять и принимать меры к снижению степени риска. Но во многом определяется классификацией риска.

1.2. Классификационная система рисков. Группы, категории, виды, подвиды и разновидности рисков.

Под классификацией риска понимают распределение риска на группы по определенным признакам для достижения поставленных целей.

Классификационная система рисков включает группу, категории, виды, подвиды и разновидности рисков. В зависимости от возможного результата, риски делят на две большие группы – чистые и спекулятивные.

Чистые риски означают возможность получения отрицательного или нулевого результата.

Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата.

В зависимости от основной причины возникновения рисков (базисный или природный риск), они делятся на следующие категории: природно-естественные, экологические, политические, транспортные, коммерческие.

К природно-естественным относятся риски, связанные с проявлением стихийных сил природы.

Экологические риски – это риски, связанные с загрязнением окружающей среды.

Политические риски связаны с политической ситуацией в стране и деятельностью государства.

Транспортные риски связаны с перевозками грузов различными видами транспорта.

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности.

По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые и финансовые.

Имущественные риски связаны с вероятностью потерь имущества предпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем.

Производственные риски связаны с убытком и остановки производства вследствие воздействия различных факторов.

Торговые риски связаны с убытком по причине задержки платежа в период транспортировки товара, не поставки товара.

Финансовые риски подразделяются на два вида – риски, связанные с покупательной способностью денег, и, связанные с вложением капитала (инвестиционные).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные, валютные и риски ликвидности.

Инфляционный риск – это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут.

Дефляционный – это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски – представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой.

Риски ликвидности – связаны с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

Инвестиционные включают в себя следующие подвиды рисков – риски упущенной выгоды, снижения доходности, прямых финансовых потерь.

Риск упущенной выгоды – это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (страхование, инвестирование, хеджирование).

Риск снижения доходности – может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Риск снижения доходности включает следующие разновидности: процентные и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, селинговыми ( продажа) компаниями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Кредитный риск – это опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору.

Кредитный риск может быть также разновидностью рисков прямых финансовых потерь, включающих следующие разновидности: биржевой, риск банкротства и селективный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок.

Селективные риски (выбор, отбор) – это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства – это опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам.

Тема 2. Риск в инвестировании капитала.

2.1. Риск – обязательный элемент любой экономики.

В любом инвестировании капитала всегда присутствует риск. Место риска в инвестировании капитала определяется самим существованием и развитием хозяйственного процесса. Риск является обязательным элементом любой экономики. Появление риска, как неотъемлемой части экономического процесса – объективный экономический закон. Существование данного закона обусловлено элементом конечности любого явления. Каждое явление имеет свой конец.

Ограниченность (конечность) материальных, трудовых, финансовых, информационных и др. ресурсов вызывает их дефицит и способствует появлению риска как элемента хозяйственного процесса.

Хозяйствующие субъекты и граждане, осуществляющие вложение капитала, неоднозначно относятся к принятию риска.

По отношению к степени риска хозяйствующие субъекты и граждане подразделяются на предпринимателей, инвесторов, спекулянтов, игроков.

Предприниматель – это тот, кто вкладывает свой собственный капитал при определенном риске.

Инвестор – это тот, кто при вложении капитала, большей частью чужого, думает прежде всего о минимизации риска. Он- посредник в финансировании капиталовложений.

Спекулянт – готов идти на определенный, заранее рассчитанный риск.

Игрок – готов идти на любой риск (вабанк).

Риск присущ любым видам вложения капитала. Однако можно выделить капитал, вложения которого напрямую означает « идти на риск ». Это венчурный капитал.

2.2. Венчурный капитал

Венчурный капитал или рисковые инвестиции представляют собой инвестиции в форме выпуска новых акций, производимых в новых сферах деятельности, связанных с большим риском.

Венчурный капитал инвестируется в не связанные между собой проекты в расчете на довольно быструю окупаемость вложенных средств. Вложение капитала осуществляется путем приобретения части акций предприятия – клиента или предоставлением ему ссуд ( в т.ч. с правом конверсии этих ссуд в акции). Рисковое вложение капитала обусловлено необходимостью финансирования мелких инновационных фирм в области новых технологий.

Венчурный капитал сочетает в себе разные формы приложения капитала: ссудного, акционерного, предпринимательского. Он выступает посредником в учредительстве стартовых наукоемких фирм, так называемых венчуров.

За рубежом обычно создаются независимые компании рискового капитала, которые привлекают средства других инвесторов и создают фонд венчурного капитала. Этот фонд имеет форму партнерства, в которой фирма – организатор фонда выступает как главный партнер, вносит обычно 1% капитала, но несет полную ответственность за управление фондом.

Собрав целевую сумму, фирма венчурного капитала закрывает подписку на фонд, переходя к его инвестированию. Разместив один фонд, фирма предлагает подписку на второй. Обычно фирмы управляют несколькими фондами, находящимися на разных стадиях развития. Это служит как средством аккумуляции финансовых ресурсов, так и реализации основного принципа рискового инвестирования – разрешение и распределение риска.

Специализируясь на финансировании проектов с высокой степенью неопределенности результата, фирмы венчурного капитала предоставляют инвестиции не в форме ссуды, а в обмен на большую часть акционерного капитала, создаваемого венчуром. Этим предопределена и основная форма дохода на венчурный капитал – учредительская прибыль, реализуемая основателями стартовых компаний и финансирующими их фондами – партнерами, лишь через 5 лет, когда акции венчура начнут котироваться на фондовом рынке. С установлением периода (обычно 10 лет), фонд распускается. Акции компаний, вышедших на фондовый рынок, распределяются между партнерами.

При перспективных вложениях капитала оценивается величина капитала со степенью риска.

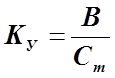

Степень риска при венчурном капитале выражается критериями – капиталоотдачей и рентабельностью капитала. Капиталоотдача, или скорость обращения капитала, определяется отношением объема выручки к вложенному капиталу и выражается числом оборотов:

,

,

где T – выручка, получаемая от использования вложенного капитала за определенный период ( обычно за год ), грн;

К – сумма вложенного капитала, грн.

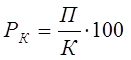

Рентабельность капитала, или норма прибыли на вложенный капитал, определяется процентным отношением прибыли к капиталу:

,

,![]()

где Рк – рентабельность капитала, %;

П – сумма прибыли полученная от использования вложенного капитала за год, грн.

Норма прибыли на вложенный капитал является интегральным показателем эффективности использования капитала, т.к. представляет собой произведение двух показателей – капиталоотдачи и рентабельности произведенного и реализованного товара.

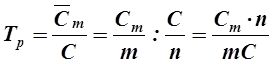

Рентабельность произведенного и реализованного товара измеряется процентным отношением прибыли к объему выручки:

где П – прибыль, полученная от производства и реализации товара ( т.е. об использовании вложенного капитала ) за определенный период, грн;

Т – выручка от реализации произведенного товара ( т.е. получения от использования вложенного капитала ) за определенный период, грн.

Связь между произведенными показателями выражается следующим образом:

или РК = КО ·

РТ .

или РК = КО ·

РТ .

Тема 3. Способы оценки степени риска.

3.1. Понятие степени риска.

Многие финансовые операции связаны с существенным риском. Они требуют оценить степень риска и определить его величину.

Степень риска – это вероятность наступления случая потерь, а также размер возможного ущерба от него.

Риск предпринимателя количественно характеризуется субъективной оценкой вероятной величины максимального и минимального дохода (убытка) от данного вложения капитала. При этом, чем больше диапазон между максимальным и минимальным доходом (убытком) при равной вероятности их получения, тем выше степень риска. Принимать на себя риск предпринимателя вынуждает неопределенность хозяйственной ситуации, которая во многом определяется фактором случайности.

3.2. Случайные события и их вероятность.

Случайность – это то, что в похожих условиях происходит неодинаково, и поэтому ее заранее нельзя предвидеть и запрогнозировать. Однако в мире случайностей действуют определенные закономерности (теория вероятности); случайные события становятся предметом теории вероятности только тогда, когда с ними связываются определенные числовые характеристики – их вероятности. Случайные события в процессе их наблюдения повторяются с определенной частотой, которая представляет собой отношение числа появлений случайного события к общему числу наблюдений.

Частота обладает статистической устойчивостью в том смысле, что при многократном наблюдении ее значение мало меняются. Устойчивость частоты отражает некоторое объективное свойство случайного события, заключающееся в определенной степени его возможности.

Мера объективной возможности случайного события « А » называется его вероятностью. Именно около числа этой вероятности группируются частоты события « А ».

Вероятность любого события колеблется от 0 до 1,0. Если вероятность равна 0, то событие считается невозможным. Если же вероятность равна 1,0 то событие является достоверным.

Вероятность позволяет прогнозировать случайные события, она дает им количественную и качественную характеристику. При этом уровень неопределенности и степень риска уменьшаются.

В хозяйственной ситуации на любое действие всегда имеется противодействие. Предприниматель в процессе своих действий должен выбрать такую стратегию, которая позволит ему уменьшить степень противодействия, что снизит и степень риска.

Математический аппарат для выбора стратегии в конфликтных ситуациях дает теория игр – наука о риске, позволяющая решать многие экономические проблемы, связанные с выбором, определением наилучшего положения.

Риск имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой степенью точности.

Вероятность означает возможность получения определенного результата. Применительно к экономическим задачам методы теории вероятности сводятся к определению значений вероятности наступления событий и к выбору из возможных событий самого предпочтительного события, исходя из наибольшей величины математического ожидания.

Иначе говоря, математическое ожидание какого – либо события равно абсолютной величине этого события умноженной на вероятность его наступления.

Вероятность наступления события может быть определена объективным или субъективным методом.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие.

Субъективный метод определения вероятности основан на использовании субъективных критериев, которые базируются на разных предположениях (личный опыт оценивающего, оценка эксперта, мнение финансового консультанта).

При этом важное место занимает путем экспертной оценки, т.е. проведение экспертизы, обработка и использование его результатов при обосновании значения вероятности.

3.3. Измерение величины риска (степени риска).

Величина риска (степени риска) измеряется двумя критериями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата.

Средне ожидаемое значение – это то значение величины события, которое связано с неопределенной ситуацией; оно является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения, оно измеряет результат, который мы ожидаем в среднем.

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины.

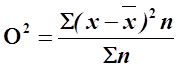

Для этого на практике обычно применяют два близко связанных критерия: дисперсия и средне квадратическое отклонение.

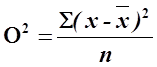

Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

;

;

где, х – ожидаемое значение для каждого случая наблюдения;

х – средне ожидаемое значение;

n – число случаев наблюдения (частота)

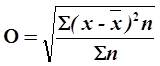

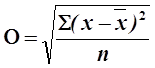

Среднее квадратическое отклонение:

;

;

При равенстве частот имеет место частный случай:

;

;  ;

;

Среднее квадратическое отклонение указывается в тех же единицах, в каких измеряется варьирующий признак.

Дисперсия n среднее квадратическое отклонение являются мерами абсолютной колеблемости.

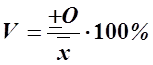

Для анализа обычно используют коэффициент вариации – отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений:

;

;

Коэффициент вариации – относительная величина. Поэтому на его размер не оказывает влияние абсолютные значения изучаемого показателя. С его помощью можно сравнивать даже колеблемость признаков, выраженных в разных единицах измерения.

Он изменяется от 0 до 100 %.

Чем больше коэффициент, тем сильнее колеблемость; чем ниже коэффициент, тем меньше размер относительного риска.

Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10 % - слабая колеблемость;

10 – 25 % - умеренная колеблемость;

свыше 25 % - высокая колеблемость.

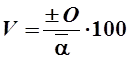

Существуют также несколько упрощенный метод определения степени риска.

Количественно риск инвестора характеризуется оценкой вероятной величины максимального и минимального доходов. При этом чем больше диапазон между этими величинами при равной их вероятности, тем выше степень риска. Тогда для расчета дисперсии среднего квадратического отклонения и коэффициента вариации используют следующие формулы:

О2=Рmax(хmax – х)2+Рmin(х – хmin)2;

![]() ;

;![]()

;

;

где Рmax – вероятность получения максимального дохода (прибыли, рентабельности);

хmax – максимальная величина дохода (прибыли, рентабельности);

Ơ – среднее квадратическое отклонение.

Тема 4. Оценка предпринимательских рисков.

4.1. Критерии количественной оценки риска.

Если исходить из того, что предпринимательский риск – вероятность неудачи, то в этом случае критерием оценки риска является вероятность того, что полученный результат окажется меньше требуемого значения (намечаемого, планируемого, прогнозируемого).

R=P ( Dt2 –D ), где

R – критерий оценки риска;

P – вероятность;

Dt2 – требуемое (планируемое)значение результата;

D – полученный результат.

Недостатки такого расчета является возможность оценки только после получения результата.

В качестве критерия оценки риска предполагается и абсолютная величина, которая определяется как произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет.

R=Y · P ( Y ), где

R – степень риска;

P (Y) – вероятность ущерба;

Y – ожидаемый ущерб.

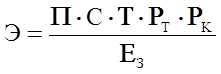

При оценке технических нововведений американские экономисты предлагают определить эффективность реализаций нововведений:

,

где

,

где

П – ежегодный объем продаж нового изделия;

С – продажная цена изделия;

Т – жизненный цикл новшества ( предполагаемый срок производства нового изделия или период от его освоения до снятия с производства);

РТ – вероятность технического успеха ( возможность практического повторения исследовательских идей в новой продукции ).

РК – вероятность коммерческого успеха ( возможность сбыта продукции на рынке и получение ожидаемых прибылей ).

ЕЗ – затраты на реализацию, включая затраты на разработку, освоение производства и текущие производственные затраты.

Вероятность коммерческого и технического успеха, то есть учет рынка и оценка его степени, определяются в зависимости от характера продукции, которую предполагается получить в результате реализации и других факторов.

4.2. Методы оценки предпринимательского рынка.

В общем плане существуют следующие методы оценки предпринимательского риска:

– статистический метод оценки;

– метод экспертных оценок;

– использование аналогов;

– комбинированный метод.

Количественная оценка предпринимательского риска с помощью методов математической статистики устанавливается главными инструментами данного метода оценки – дисперсией, стандартным отклонением, коэффициентом вариации (3.3.).

Преимуществом данного метода оценки предпринимательского риска является несложность математических расчетов, а явным недостатком – необходимость большого количества исходных данных ( чем больше массив, тем достовернее оценка риска ).

Кроме статистического метода существует метод экспертной оценки риска, который может быть реализован путем обработки мнений опытных предпринимателей и специалистов.

Каждому эксперту, работающему отдельно, предоставляется перечень возможных рисков и предполагается оценить вероятность их наступления, основывали, например, на следующей системе оценок:

0 – несущественный риск;

25 – рисковая ситуация, вероятнее всего не наступит.

50 – о возможности рисковой ситуации нельзя сказать ничего определенного;

75 – рисковая ситуация, вероятнее всего, наступит;

100 – рисковая ситуация наступит наверняка.

Затем оценки экспертов подвергаются анализу на их противоречивость и должны удовлетворять следующему правилу: максимально допустимая разница между оценками двух экспертов по любому виду риска не должна превышать 50, что позволяет устранить недопустимые различия в оценках экспертами вероятности наступления отдельного риска.

max |ai – bi| ≤ 50 ,

где a, b – векторы оценок каждого из двух экспертов. При трех экспертах должно быть сделано три оценки: для попарного сравнения мнений 1го и 3го, 2го и 3го;

i – вид оцениваемого риска.

Разновидностью экспертного метода является метод Дельфи, характеризующийся анонимностью и управляемой обратной связью ( после обработки результата обобщенный результат сообщается каждому члену комиссии).

Важным методом исследования риска является моделирование задачи выбора с помощью “дерева решений”, где по ветвям “дерева” соотносят субъективные и объективные оценки возможных событий. Следуя вдоль построенных ветвей и используя специальные методики расчета вероятностей оценивают каждый путь и выбирают менее рискованный.

Однако для оценки предпринимательского риска данный метод не совсем подходит по ряду причин:

- это очень трудоемкий метод;

- в «дереве» учитываются только те действия, которые намерен совершить предприниматель, и совсем не учитывается влияние внешней среды на деятельность фирмы.

Метод аналогий используется в том случае, если другие методы оценки риска неприемлемы. При его использовании применяются базы данных о риске аналогичных проектов или сделок.

Комбинированный метод представляет собой объединения нескольких отдельных методов или их отдельных элементов. Примером может служить оценка предпринимательского риска на основе расчета вероятности нежелательного исхода сделки. В данном случае анализ риска производится с помощью элементов статистического, экспертного методов, а также метода аналога.

4.3. Объективный и субъективный методы определения

вероятности нежелательных событий.

При оценке риска предпринимателя в первую очередь интересует вероятность нежелательного исхода.

Существует два метода определения вероятности нежелательных событий: объективный и субъективный.

Объективный метод основан на вычислении частоты, с которой тот или иной результат был получен в аналогичных условиях, В этом случае расчет вероятности проводится на основании фактических данных по формуле:

;

;

где Р – вероятность нежелательного исхода;

n – число событий с неуспешным для предпринимателя исходом;

N – общее число аналогичных событий как с успешным, так и с неуспешным исходом.

Но не всегда предприниматель обладает информацией для применения объективного метода оценки вероятности нежелательного исхода. В этом случае фирма может обратиться за информацией к консалтинговой фирме или оценить вероятность субъективным способом.

Субъективная вероятность является предположением относительно определенного результата. Этот метод определения вероятности нежелательного исхода основан на суждении и на личном опыте предпринимателя. В данном случае в соответствии с прошлым опытом и интуицией предпринимателю необходимо сделать цифровое предположение о вероятности событий.

При этом необходимо учитывать два ограничения:

1. Рi =1, то есть сумма вероятностей всех событий равна 1;

2. 0≤P<1, вероятность отдельного события должна быть больше или равно

0 и меньше 1.

Если предпринимательское решение принимается группой лиц, вероятность нежелательного исхода может быть определена экспертным путем. Следует отметить, что в том случае, если вероятность нежелательного исхода велика, предпринимателю следует осторожно относиться к данной сделке, т.к. в данной ситуации велик риск неудачи. В то же время игнорирование любых вариантов, связанных с любым уровнем риска, может в условиях рыночной экономики привести к утере конкурентоспособности фирмы.

Авторами, занимающимися исследованиями в этой области (Т.Бачкаи, В.Рудашевский, К.Татеиси), разработана эмпирическая шкала риска, которая может быть рекомендована для использования в работе предпринимателя. (табл. 4.1).

Однако необходимо знать, что предлагаемая шкала носит условный характер и в любом случае окончательное решение о допустимой для конкретной сделки вероятности нежелательного исхода остается за предпринимателем.

Таблица 4.1.

Эмпирическая шкала допустимого уровня риска.

|

N/N |

Вероятность нежелательногоисхода (величина риска) |

Наименование градаций |

|

1 |

0,0 – 0,1 |

Минимальный риск |

|

2 |

0,1 – 0,3 |

Малый риск |

|

3 |

0,3 – 0,4 |

Средний риск |

|

4 |

0,4 – 0,6 |

Высокий риск |

|

5 |

0,6 – 0,8 |

Максимальный риск |

|

6 |

0,8 – 1,0 |

Критический риск |

Первые три градации вероятности нежелательного исхода соответствует “ нормальному, разумному ” риску, при котором рекомендуется принимать обычные предпринимательские решения. Решения с большим уровнем риска рекомендуется принимать в особых случаях ( если при неудачи они не приведут фирму к банкротству).

Тема 5. Система управления риском.

5.1. Сущность и содержание риск – менеджмента.

Риск – это финансовая категория. Поэтому на величину риска можно воздействовать через финансовый механизм с помощью приемов финансового менеджмента и особой стратегии.

В совокупности стратегия и приемы образуют своеобразный механизм управления риском, т.е. риск – менеджмент.

Таким образом, риск – менеджмент представляет собой часть финансового менеджмента и является системой управления риском и финансовыми отношениями, возникающими в процессе этого управления.

Риск – менеджмент включает стратегию и тактику управления. Под стратегией управления понимается направления и способ использования средств для достижения поставленной цели.

Тактика – это конкретные методы и приемы для достижения поставленной цели в конкретных условиях.

Риск – менеджмент как система управления состоит из 2 х подсистем: управляемой подсистемы ( объекта управления ) и управляющей подсистемы ( субъекта управления ).

Объектом управления в риск – менеджменте является риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска.

Субъект управления – это специальная группа людей (финансовый менеджер, специалист по страхованию), осуществляющие функционирование объекта управления. При этом важная роль принадлежит информации; тот кто владеет информацией – владеет риском.

Различают два типа функций риск – менеджмента:

функции объекта управления и субъекта управления.

К функциям объекта управления относится: организация разрешения риска, рисковых вложений капитала, работы по снижению величины риска, процесса страхования рисков, экономических отношений и связей между субъектами хозяйственного процесса.

К функциям субъекта управления относятся: прогнозирование, организация, регулирование, координация, стимулирование и контроль.

Прогнозирование в риск – менеджменте представляет собой разработку на перспективу изменений финансового состояния объекта.

Организация – это объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил.

Регулирование представляет собой воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров.

Координация – это согласованность работы всех звеньев системы управления риском, аппарата управления и специалистов.

Стимулирование – это побуждение финансовых менеджеров к заинтересованности в результатах своего труда.

Контроль – проверка организации работы по снижению степени риска, предполагающей анализ результатов мероприятий по снижению степени риска.

5.2 Организация риск – менеджмента.

Как система управления, риск – менеджмент включает процесс выработки цели риска и рисковых вложений капитала, определенные вероятности наступления события, выявление степени и величины риска, анализ окружающей обстановки, выбор стратегии управления риском, выбор способов снижения риска, осуществление воздействия на риск.

Цель риска – это результат, который необходимо получить (выигрыш, прибыль, доход и т.п.)

Цель рисковых вложений капитала – получение максимальной прибыли. Для принятия решения важным моментом является получение информации об окружающей обстановке.

Для предпринимателя важно знать действительную стоимость риска,. которому подвергается его деятельность.

Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины этих убытков или затраты по возмещению таких убытков и их последствий.

На основе имеющейся информации об окружающей среде, вероятности, степени и величины риска разрабатываются варианты рискового вложения капитала и проводится оценка их оптимальности путем сопоставления ожидаемой прибыли и величины риска.

Подходы к решению управленческих задач могут быть самыми разнообразными, поэтому риск – менеджмент обладает многовариантностью.

Многовариантность риск – менеджмента означает сочетание стандарта и неординарности финансовых комбинаций, гибкость и неповторимость тех или иных способов действия в конкретной хозяйственной ситуации.

Риск – менеджмент весьма динамичен. Особую роль в решении рисковых задач играют интуиция менеджера ( способность без логического продумывания находить правильное решение ) и инсайт ( осознание решения некоторой проблемы ).

В случаях, когда рассчитать риск невозможно, принятие рисковых решений происходит с помощью эвристики ( совокупность логических приемов и методических правил теоретического исследования и отыскания истины ).

Риск – менеджмент имеет свою систему эвристических правил и приемов для принятия решения в условиях риска.

Основные правила риск – менеджмента являются:

Ø Нельзя рисковать больше, чем это может позволить собственный капитал.

Ø Надо думать о последствиях риска.

Ø Нельзя рисковать многим ради малого.

Ø Положительное решение принимается лишь при отсутствии сомнения.

Ø При наличии сомнений принимаются отрицательные решения.

Нельзя думать, что всегда существует только одно решение Возможно есть и другие.

Реализация первого правила означает, что прежде, чем принять решение о рисковом вложении капитала, финансовый менеджер должен:

ü определить максимально возможный объем убытка по данному риску;

ü сопоставить его с объемом вкладываемого капитала;

ü сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству данного инвестора.

Объем убытка от вложения капитала может может быть равен объему данного капитала, быть меньше или больше его.

При прямых инвестициях объем убытка, как правило равен объему венчурного капитала.

При прямом убытке ( пожар, наводнение, кража и т.п. ) размер убытка больше прямых потерь имущества, т.к. он включает еще дополнительные денежные затраты на ликвидацию последствий убытка и приобретение нового имущества.

При портфельных инвестициях, т.е. при покупке ценных бумаг, которые можно продать на вторичном рынке, объем убытка обычно меньше суммы затраченного капитала.

Соотношение максимально возможного объема убытка и объема собственных финансовых ресурсов инвестора представляет собой степень риска, ведущего к банкротству.

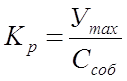

Она измеряется с помощью коэффициента риска:

;

;

где Кр – коэффициент риска;

Уmax – максимально возможная сумма убытка, грн.;

Ссоб – объем собственных финансовых ресурсов с учетом точно известных поступлений средств , грн.

Исследования рисковых мероприятий позволили сделать вывод, что оптимальный коэффициент риска составляет 0,3 , а коэффициент риска, ведущий к банкротству инвестора 0,7 и более.

Реализация второго правила требует, чтобы финансовый менеджер, зная максимально возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и принял решение об отказе от риска ( т.е. от мероприятия ), принятии риска на свою ответственность или передаче риска на ответственность другому лицу.

Действие третьего правила особенно ярко проявляется при передаче риска, т.е. при страховании. В этом случае он означает, что менеджер должен определить и выбрать приемлемое для него соотношение между страховым взносом и страховой суммой.

Риск не должен быть удержан, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховом взносе.

Реализация остальных правил означает, что в ситуации, для которой имеется только одно решение ( положительное или отрицательное ), надо сначала попытаться найти другие решения. Если же анализ показывает, что других решений нет, то действуют по правилу “в расчете на худшее”.

Следует иметь в виду проявляющиеся при принятии и реализации рисковых решений психологические особенности человека агрессивность, нерешительность, сомнения, самостоятельность, экстраверсия, интроверсия и др.

Экстраверсия – это свойство личности, проявляющееся в ее направленности на окружающих людей, события. Она выражается в высоком уровне общительности, живом эмоциональном отклике на внешние явления.

Интроверсия – это направленность личности на внутренний мир собственных ощущений, переживаний, чувств и мыслей.

Неотъемлемыми этапами организации риск – менеджмента являются также организация мероприятий по выявлению намеченной программы действия, контроль за ее выполнением, анализ и оценка результатов выполнения выбранного варианта рискового решения.

5.3 Стратегия риск – менеджмента.

Стратегия представляет собой искусство планирования, руководства, основанного на правильных и далеко идущих прогнозах.

Стратегия риск – менеджмента – это искусство управления риском в неопределенной хозяйственной ситуации, основанное на прогнозировании риска и приемов его снижения.

Стратегия риск – менеджмента включает правила, на основе которых принимаются рисковые решения и способы выбора вариантов решения.

Это следующие правила:

1. Максимум выигрыша.

2. Оптимальная вероятность результата.

3. Оптимальная колеблемость результата.

4. Оптимальное сочетания выигрыша и величины риска.

Сущность первого правила заключается в том, что из возможных вариантов рисковых вложений капитала выбирается вариант, дающий наибольшую эффективность результата ( выигрыш, доход, прибыль ) при минимальном или приемлемом для инвестора риска.

Сущность правила оптимальной вероятности результата состоит в том, что из возможных решений вбирается то, при котором вероятность результата является приемлемой для инвестора, т.е. удовлетворяет финансового менеджера.

На практике применения правила оптимальной вероятности результата обычно сочетается с правилом оптимальной колеблемости результата.

Сущность правила оптимальной колеблемости результата заключается в том, что из возможных решений выбирается то, при котором вероятности выигрыша и проигрыша для одного и того же рискового вложения капитала имеют небольшой разрыв, т.е. наименьшую величину дисперсии, среднего квадратического отклонения, вариации.

Сущность правила оптимального сочетания выигрыша и величины риска заключаются в том, что менеджер оценивает ожидаемое величины выигрыша и риска ( проигрыша, убытка ) и принимает решение вложить капитал в то мероприятие, которое позволяет получить ожидаемый выигрыш и одновременно избежать большого риска.

Правила принятия решения рискового вложения капитала дополняются способами выбора варианта решения.

Существуют следующие способы выбора решения:

1. Выбор варианта решения при условии, что известны вероятности возможных хозяйственных ситуаций.

2. Выбор варианта решения при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но имеются оценки их относительных значений.

3. Выбор варианта решения при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но существуют основные направления оценки результатов вложения капитала.

5.4. Приемы риск – менеджмента.

Приемы риск – менеджмента представляют собой приемы управления риском. Они состоят из средств разрешения рисков и приемов снижения степени риска. Средствами разрешения рисков являются избежание их,. удержание, передача, снижение степени. Избежание риска означает простое уклонение от мероприятия, связанного с риском. Однако избежание риска для инвестора зачастую означает отказ от прибыли.

Удержание риска – это оставление риска за инвестором, т.е. на его ответственности. Так, инвестор, вкладывая венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть возможную потерю венчурного капитала.

Передача риска означает, что инвестор передает ответственность за риск кому – то другому, например, страховой компании. В данном случае передача риска произошла путем страхования риска.

Снижение степени риска – это сокращение вероятности и объема потерь.

Для снижения степени риска применяются различные приемы:

· диверсификация;

· приобретение дополнительной информации о выборе и результатах;

· лимитирование;

· самострахование;

· страхование.

Диверсификация – это процесс распределения инвестируемых средств между различными объектами вложения капитала, которые непосредственно не связаны между между собой, с целью сн7ижения степени риска и потерь доходов.

Информация играет важную роль в риск – менеджменте и является ценным товаром. Инвестор готов заплатить за полную информацию.

Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого – либо приобретения или вложения капитала, когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная.

Лимитирование – это установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п.

Самострахование означает, что предприниматель предпочитает подстраховаться сам, чем покупать страховку в страховой компании. Это децентрализованная форма создания натуральных и денежных страховых (резервных) фондов непосредственно в хозяйствующем субъекте.

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска. Сущность страхования выражается в том, что инвестор отказаться от части доходов, чтобы избежать риска, т.е. он готов заплатить за снижение степени риска до нуля.

Тема 6. Страхование – основной прием

риск – менеджмента.

6.1. Сущность, содержание и виды страхования.

Страхование – это отношение по защите имущественных интересов хозяйствующих субъектов и граждан при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Страхование представляет собой экономическую категорию, более точнее – финансовую категорию. Его сущность заключается в распределении ущерба между всеми участниками страхования. Страхование является одним из элементов производственных отношений, т.к. оно связано с возмещением материальных потерь, что служит основой для непрерывности процесса воспроизводства.

В процессе страхования участвуют два субъекта: страхователь и страховщик.

Страхователь (в практике международного страхования – полисодержатель) – это хозяйствующий субъект или гражданин,. уплачивающий страховые взносы и вступающий в конкретные страховые отношения со страховщиком. Страхователем признается лицо, заключившее со страховщиком договоры страхования или являющееся страхователем в силу закона.

Страховщиком является хозяйствующий субъект, созданный для осуществления страховой деятельности, проводящий страхование и ведающий созданием и расходованием страхового фонда. Страховщиком признается хозяйствующий субъект любой организационно – правовой формы,. Созданной для осуществления страховой деятельности,. Получивший лицензию на осуществление страховой деятельности.

Страхование, являясь категорией распределения, выражает определенные производственные отношения, возникающие в связи с формированием и использованием страхового фонда.

Страховой фонд представляет собой резерв денежных или материальных средств, формируемый за счет взносов страхователей и находящийся в оперативно – организационном управлении у страховщика. К страховому фонду относят государственный резервный фонд (государственный централизованный страховой фонд), фонд страховщика, резервный фонд предпринимателя (фонд коммерческого риска, страховой фонд), образуемые в процессе самострахования. Создание страхового фонда обусловлено страховыми интересами.

Страховой интерес – это мера материальной заинтересованности в страховании.

Страховой интерес бывает полным и частичным. Полный интерес 100 %-ный интерес страхователя в страхуемом объекте.

Частичный интерес – интерес в какой – либо части общего интереса по имуществу, находящемуся на риске. Различают интересы страхователя и страховщика.

К интересам страхователя относятся интерес владельца имущества, интерес подразумеваемый.

Интерес владельца имущества заключается не только в самом имуществе, но и в ответственности за убытки, которые могут возникнуть в связи с владением имуществом, т.е. потеря прибыли.

Подразумеваемый интерес представляет собой условие страхования,.. согласно которому страхователь необязательно должен иметь страховой интерес в страхуемом имуществе, но, чтобы предъявить претензию по договору, ему необходимо иметь интерес в застрахованном имуществе во время наступления страхового случая.

Интерес страховщика – это ответственность страховщика, оговоренная в условиях страхования.

Между страхователем и страховщиком возникают страховые отношения, включающие в себе две группы отношений: по уплате взносов в страховой фонд и по выплате страхового возмещения (страховой суммы).

Страхование выполняет четыре функции: рисковая, предупредительная, сберегательная, контрольная.

Содержание рисковой функции страхования выражается в возмещении риска; она является главной.

Назначением предупредительной функции страхования является финансирование за счет средств страхового фонда мероприятий по уменьшению страхового риска.

Содержание сберегательной функции страхования заключается в том, что при помощи страхования сберегаются денежные суммы на дожитие.

Содержание контрольной функции страхования выражается в контроле за строго целевым формированием и использованием средств страхового фонда.

Объектами страхования могут быть имущественные интересы, не противоречащие законодательству Украины.

Объекты страхования служат основным признаком классификации страхования.

Классификация страхования представляет собой систему деления страхования на отрасли, виды, разновидности, формы, системы страховых отношений.

Отрасль страхования – это звено классификации страхования, характеризующее страхование жизни и здоровья человека, материальных ценностей, обязательств перед третьими лицами. Исходя из объектов страхования различают три отрасли страхования: личное, имущественное, страхование ответственности.

Вид страхования представляет собой часть отрасли страхования. Он характеризуется страхованием однородных имущественных интересов. Так, личное страхование включает следующие виды: страхование жизни, страхование от несчастных случаев и болезней,, медицинское страхование.

Имущественное страхование включает следующие виды: страхование средств наземного транспорта, воздушного, водного транспорта, страхование грузов, других видов имущества, страхование финансовых рисков.

Страхование ответственности включает следующие виды:

ü Страхование ответственности заемщиков за непогашением кредитов;

ü Страхование ответственности владельцев автотранспортных средств;

ü Страхование иных видов ответственности.

Вид страхования включает отдельные разновидности – это страхование однородных объектов в определенном объеме страховой ответственности.

Разновидностями личного страхования являются страхование детей, страхование к бракосочетанию, смешанное страхование жизни, страхование дополнительной пенсии, страхование на случай смерти и потери здоровья и др.

Разновидностями имущественного страхования являются страхование строений, основных и оборотных фондов, животных, домашнего имущества, средств транспорта, урожая и др.

Разновидностями страхования ответственности являются страхование на случай причинения вреда в процессе хозяйственной и профессиональной деятельности, страхование от убытков вследствие перерывов в производстве и др.

Страхование может осуществляться в обязательной и добровольной формах.

Обязательным страхованием является страхование, осуществляемое в силу закона, а добровольные – осуществляется на основе договора между страхователем и страховщиком.

Договор страхования – это двухстороннее соглашение между страхователем и страховщиком. Факт заключения договора страхования удостоверяется переданным страховщиком страхователю страховым свидетельством (полисом, сертификатом) с приложением правил страхования.

Кроме страхования выделяют еще сострахование, двойное страхование, перестрахование, самострахование.

Сострахование представляет вид страхования, при котором два страховщика и более участвуют определенными долями в страховании одного и того же риска, выдавая совместный или раздельные договоры страхования каждый на страховую сумму в своей доле.

Двойное страхование – это страхование у нескольких страховщиков одного и того же интереса об одних и тех же опасностей, когда общая страховая сумма превышает страховую стоимость.

Перестрахование – это страхование одним страховщиком (перестрахователем ) на определенных договором условиях риска исполнения всех или части своих обязательств перед страхователем у другого страховщика (перестраховщика).

Самострахование – это создание страхового (резервного) фонда непосредственно самим хозяйствующим субъектом в обязательном (АО, СП,. Кооператив) или добровольном (товарищество и др.) порядке.

Страховые общества могут создавать страховые пулы (англ. POOL – общий котел) – это объединение страховщиков для совместного страхования определенных рисков (как правило малоизвестных новых рисков).

6.2. Организационная структура страхования.

Как экономическая категория страхование включает следующие элементы: рисковые обстоятельства, ситуация риска, стоимость (оценка) объекта страхования, страховое событие, страховая сумма, страховой взнос, страховой случай, ущерб ( убыток ) страхователя, страховая выплата.

Все они образуют организационную структуру страхования.

Состояние объекта страхования зависит от целого ряда факторов. Страховщик учитывает только существенные факторы,. Процесс наблюдения и учета которых называется регистрацией риска.

Факторы, которыми определяется регистрация риска для данной рисковой совокупности, называется рисковыми обстоятельствами. Любой риск можно представить в виде совокупности рисковых обстоятельств.

Выделяют объективные и субъективные рисковые обстоятельства:

Объективные – отражают объективный подход к действительности и не зависит от воли и сознания людей (проявление стихийных сил природы).

Субъективные рисковые обстоятельства отражают подход к познанию действительности, связанной с волей и сознанием людей ( нарушение техники безопасности, интенсивное движение транспорта и др.)

Оценка стоимости риска представляет собой определение вероятности наступления события, на случай которого приводится страхование, и его последствий, выраженных в денежной форме. Последствия страхового случая выражаются в полном уничтожении или частичном повреждении объекта страхования.

В процессе составления договора страхования оценивается действительная стоимость объекта страхования, т.е. страховая стоимость объекта страхования (страховая оценка).

Страховая оценка в имущественном страховании служит исходным показателем для всех последующих расчетов: определения страховой суммы, страхового взноса, страхового возмещения.

В качестве основы для определения страховой оценки часто берется балансовая стоимость имущества с учетом износа ( амортизации ). Страховая оценка основных средств общественных организаций определяется исходя из первоначальной (восстановительной) стоимости, т.е. без учета амортизации.

Страховая стоимость объекта является основой для расчета страховой суммы.

Страховой суммой является определенная договором страхования или установленная законом денежная сумма, исходя из которой устанавливаются размеры страхового взноса и страховой выплаты.

Со страховой суммы страхователь платит страховщику страховой взнос (“ страховой платеж ”, за рубежом “ страховая премия ”).

Страховой взнос – это плата за страхование, которую страхователь обязан внести страховщику в соответствии с договором страхования или законом.

Объемн.показатель

Страховой =

Страховой ![]() (единица

страховой – Скидка + Надбавка

(единица

страховой – Скидка + Надбавка

взнос тариф суммы или объект (накидка)

страхования в целом)

Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования в целом и по обязательному страхованию устанавливается в законодательном порядке.

Объемный показатель, т.е. показатель, к которому привязан страховой тариф, представляет собой единицу страховой суммы или объект страхования в целом.

Скидки со страхового взноса представляются страховщиком страхователю и являются формой поощрения страхователя, аккуратно выполняющего свои обязанности.

Надбавка представляет собой часть страхового тарифа, не связанную непосредственно с формированием фонда, предназначенного для выплат страхового возмещения. Надбавки могут быть рисковые, за рассрочку и др.

Рисковая надбавка используется для создания страхового фонда на случай выплат страхового возмещения при возросших убытках, превышающих средний уровень убытка.

Средний, за ряд лет уровень выплат страхового возмещения составляет нетто – ставку. Фактически суммы выплат по годам отклоняются от этого среднего уровня в ту или иную сторону.

Увеличение нетто – ставки на величину этого вероятного отклонения составляет содержание рисковой надбавки.

Надбавка за рассрочку представляет собой часть тарифа по долгосрочным видам страхования жизни, компенсирующую потери страховой компании за предоставление страхователю рассрочки при уплате взносов. Надбавка за рассрочку равна разнице между единовременным взносом и суммой годовых взносов.

Страховой взнос по своей экономической сущности представляет часть прибыли страхователя, которая используется им для гарантии его интересов от неблагоприятных взаимодействий событий. В математическом смысле страховой взнос может быть выражен как средняя величина, т.е. как часть, приходящаяся на один полис страхового портфеля от всех обязательств страховщика.

Различают следующие виды страхового взноса: рисковый, сберегательный, нетто – ставка, достаточный и брутто – ставка.

Рисковый взнос представляет чистую нетто – премию, т.е. часть страхового взноса, которая для покрытия риска.

Сберегательный взнос – это накопительный взнос, взимаемый при заключении договоров страхования жизни.

Нетто – ставка – часть страхового взноса, необходимая для покрытия страховых платежей за определенный промежуток по данному виду страхования. При планомерном развитии риска размер нетто – ставки равен рисковому взносу. Нетто – ставка выражает цену страхового риска (пожара, наводнения и т.п.).

Достаточный взнос представляет взнос в размере, достаточном не только для покрытия страховых платежей, но и для покрытия издержек страховщика. Достаточный взнос равен сумме нетто-ставки и нагрузки, включенной в издержки страховщика, т.е. достаточный взнос представляет брутто – ставку без прибыли страховщика.

Брутто – ставка является тарифной ставкой страховщика и состоит из нетто ставки и нагрузки.

Нагрузка – это часть ставки, предназначенная для покрытия расходов страховщика по организации процесса страхования.

Страховой взнос по характеру риска подразделяется на натуральный и постоянный.

Натуральный взнос предназначен для покрытия риска за определенный промежуток и в данный отрезок равен рисковому взносу, но с течением времени может увеличиваться или уменьшаться в зависимости от характера риска.

Постоянный взнос не меняется с течением времени. Т.к. не изменяется во времени и риск, отражающий страховой взнос.

По форме уплаты страховой взнос подразделяется на единовременный, текущий, годовой и рассроченный.

В зависимости от последовательности уплаты выделяют первый и последующий рассроченный страховой взнос.

По времени уплаты страховые взносы подразделяются на авансовые платежи и предварительный взнос.

Авансовыми являются платежи, уплачиваемые страхователем, страховщику заранее до наступления срока их уплаты, указанного в договоре.

Предварительный взнос – это взнос сберегательного характера, поступивший страховщику.

В зависимости от того, как страховые взносы отражаются в балансе страховщика, они подразделяются на переходящие платежи, результативный и эффективный взносы.

Переходящие платежи – часть страхового взноса, которая распределяется на следующий год после календарного года.

Результативный взнос – это разница между годовой нетто – ставкой и переходящими платежами текущего года, отнесенными на следующий год.

Эффективный взнос – это сумма результативного взноса и переходящих платежей, резервированных в текущем году и переходящих на следующий год.

Эффективный взнос – это вся сумма наличных страховых платежей, которыми располагает страховщик в данном текущем году.

Выделяют также цильмеровский и перестраховочный взнос.

Цильмеровский или резервный взнос – это сумма нетто – ставки и расходов по заключению договоров страхования данного вида за год.

Перестраховочный взнос – это взнос, который страховщик передает перестраховщику по условиям заключенного между ними договора перестрахования.

По величине страхового взноса различают необходимый, справедливый и конкурентный взносы.

Необходимый взнос отражает величину страхового взноса, который будет достаточным и позволит страховщику произвести выплаты страховых сумм и возмещений.

Справедливый взнос отражает эквивалентность обязательств сторон по договору страхования.

Конкурентный взнос позволяет страховщику привлекать максимально возможное число потенциальных страхователей.

В зависимости от способа исчисления, страховые взносы подразделяются на средний, степеннный и индивидуальный.

Средний взнос – это среднеарифметическая величина взноса, расчитанная для всей страховой совокупности.

Степенный взнос – взнос, при определении которого принимается во внимание величина риска объекта, включенного в страховую совокупность.

Индивидуальный – взнос для отдельного объекта страхования.

Страховой взнос бывает также основным, определяемым при заключении договора страхования, и дополнительным – скидки и надбавки к основному взносу.

Страховой случай представляет собой совершившееся событие, предусмотренное договором страхования или законом.

Нанесенный страхователю в результате страхового случая материальный ущерб включает два вида убытков – прямые и косвенные убытки.

Прямой убыток означает количественное уменьшение застрахованного имущества или снижение его стоимости при сохранении материально – вещевой формы, происшедшее вследствие страхового случая. В сумму прямого убытка включаются также затраты, производимые страхователе для уменьшения ущерба, спасения имущества и приведения его в надлежащий вид после страхового случая.

Прямой убыток выступает как первичный ущерб, т.е. как реально наблюдаемый. Этим он отличается от косвенного убытка, который является производным, часто скрытым убытком.

Косвенный убыток означает ущерб, являющийся следствием гибели (повреждения) имущества или невозможности его использования после страхового случая.

При страховом случае с имуществом, страховая выплата производится в виде страхового возмещения, величина которого зависит от системы страховой ответственности.

6.3. Системы страховой ответственности и их применение.

Система страховой ответственности обуславливает соотношение между страховой суммой застрахованного имущества и фактическим убытком, т.е. степень возмещения возникшего ущерба.

Применяются следующие системы страховой ответственности:

1) система действительной стоимости;

2) — пропорциональной ответственности;

3) — первого риска;

4) — дробной части;

5) — восстановительной стоимости;

6) — предельной ответственности.

При страховании по действительной стоимости имущества сумма страхового возмещения определяется как фактическая стоимость имущества на день заключения договора. Страховое возмещение равно величине ущерба.

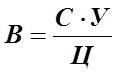

Страхование по системе пропорциональной ответственности означает неполное страхование стоимости объекта. Величина страхового возмещения по этой системе определяется по формуле:

,

,

где В – величина страхового возмещения, грн.;

С – страховая сумма по договору, грн.;

У – фактическая сумма ущерба, грн.;

Ц – стоимостная оценка объекта страхования, грн..

Страхование по системе первого риска предусматривает выплату страхового возмещения в размере ущерба, но в пределах страховой суммы. По этой системе страхования весь ущерб в пределах страховой суммы (первый риск) компенсируется полностью.

Ущерб сверх страховой суммы (второй риск) не возмещается.

При страховании по системе дробной части устанавливаются две страховые суммы: страховая сумма и показанная стоимость.

По показанной стоимости страхователь обычно получает покрытие риска, выраженное натуральной дробью или в процентах.

Ответственность страховщика ограничена размерами дробной части, поэтому страховая сумма будет меньше показанной стоимости и ее дробной части. Страховое возмещение равно ущербу, но не может быть выше страховой суммы.

В случае, когда показанная стоимость равна действительной стоимости объекта, страхование по системе “ дробной части ” соответствует страхованию по системе первого риска.

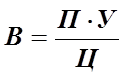

В случае, когда показанная стоимость меньше действительной, страховое возмещение рассчитывается по формуле:

,

,

где П – показанная стоимость, грн.

Страхование по восстановительной стоимости означает, что страховое возмещение за объект равно цене нового имущества. Износ имущества не учитывается.

Страхование по системе предельной ответственности означает наличие определенного предела суммы страхового возмещения. При этой системе величина возмещаемого ущерба определяется как разница между заранее установленным пределом и достигнутым уровнем дохода. Обычно используется при страховании крупных рисков, страховании доходов. Если в результате страхового случая уровень дохода страхователя будет меньше установленного предела, то возмещению подлежит разница между пределом и фактически полученным доходом.

В договор страхования могут вносится различные оговорки и условия, которые носят название “клаузула” (лат. Clausula - заключение). Одной из них является “франшиза”.

Размер франшизы означает часть убытка, не подлежащую возмещению со стороны страховщика. Эта часть убытка определяется договором страхования.

Франшиза бывает двух видов: условная и безусловная.

Под условной или интегральной (невычитаемой) франшизой понимается освобождение ответственности страховщика за ущерб, не превышающий установленной суммы, и его полное покрытие, если размер ущерба превышает франшизу.

Условная франшиза вносится в договор страхования с помощью записи “свободно от X процентов” (где x – 1, 2, 3,…и т.д. – величина процента от страховой суммы). Если ущерб превышает установленную франшизу, то страховщик обязан выплатить страховое возмещение полностью, не обращая внимания на оговорку.

Безусловная или эксцедентная (вычитаемая) франшиза означает, что данная франшиза применяется в безоговорочном порядке без всяких условий. Ущерб во всех случаях возмещается за вычетом установленной франшизы.

Безусловная франшиза оформляется в договоре страхования следующей записью: “свободно от первых x процентов” (где x – 1,2,3,…и т.д. – проценты вычитаются всегда из суммы страхового возмещения независимо от величины ущерба).

При безусловной франшизе страховое возмещение равно величине ущерба за минусом величины безусловной франшизы.

6.4. Актуарные расчеты. Их сущность, содержание и задачи.

Стоимость услуг, оказываемых страховщиком страхователю, определяется с помощью актуарных расчетов (англ. actuaru, лат. actuarmus – скорописец, счетовод).

Актуарные расчеты – это система статистических и экономико – математических методов расчета тарифных ставок и определения финансовых взаимоотношений страховщика и страхователя.

Форма, по которой производится расчет себестоимости и стоимости услуг, оказываемых страховщиком страхователю, называется актуарной калькуляцией.

Задачами актуарных расчетов являются:

Изучение рисков в рамках страховой совокупности; определение вероятности наступления страхового случая, частоты и степени тяжести ущерба, обоснование необходимых резервных фондов страховщика и источников их формирования; исследование нормы вложения капитала (процентной ставки) и определение зависимости между процентной ставкой и величиной брутто – ставки.

Актуарные расчеты классифицируют по отраслям страхования, по временному признаку, по иерархическому признаку.

По отраслям страхования актуарные расчеты подразделяются на расчеты по личному, имущественному страхованию и страхованию ответственности.

По временному признаку актуарные расчеты делятся на отчетные (которые производятся по уже совершенным операциям страховщика, т.е. по имеющимся отчетным данным) и плановые (которые производятся при введении нового вида страхования, по которому отсутствуют какие – либо достоверные наблюдения риска).

По иерархическому признаку актуарные расчеты могут быть общими для всей территории Украины; региональными, т.е. произведенными для отдельных регионов (область, край, город, район), и индивидуальными, выполненными для конкретного страхового общества.

При актуарных расчетах используются показатели страховой статистики, представляющей собой систематическое изучение наиболее массовых и типичных страховых операций на основе статистических методов обработки показателей страхового дела.

Основными показателями страховой статистики являются следующее:

n – число объектов страхования;

L – число страховых событий;

m – число пострадавших объектов в результате страхового случая;

P – сумма собранных страховых взносов;

B – сумма выплаченного страхового возмещения;

C – страховая сумма всех объектов страхования;

Cm – страховая сумма, приходящаяся на поврежденный объект страховой совокупности.

Для практических целей страхования применяется анализ указанных выше показателей.

В процессе анализа рассчитывают следующие показатели:

частота страховых событий,. Коэффициент кумуляции риска, коэффициент убыточности, средняя страховая сумма на один объект страхования, средняя сумма на один пострадавший объект, тяжесть риска, убыточность страховой суммы, норма убыточности, частота ущерба, тяжесть ущерба.

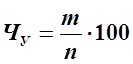

Частота страховых событий ( Чс ) характеризуется количеством страховых событий в расчете на один объект страхования

,

,

Чс < 1 означает, что одно страховое событие повлекло за собой несколько страховых случаев.

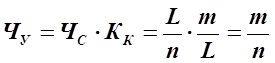

Коэффициент кумуляции (лат.cumulatio – увеличение, скопление) риска или опустошительность страхового события (Кк), представляет собой отношение числа пострадавших объектов к числу страховых событий

,

,

Кумуляция представляет собой скопление застрахованных объектов на ограниченном пространстве ( на одном складе, судне и т.п.).

Коэффициент кумуляции риска показывает среднее число объектов, пострадавших от страхового события, или сколько застрахованных объектов может быть настигнуто страховым событием.

Минимальное значение Кк равно 1. Кк > 1 означает, что по мере возрастания опустошительности возрастает число страховых случаев на одно страховое событие.

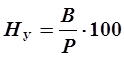

Коэффициент убыточности (КУ) или ущерба представляет собой отношение суммы выплаченного страхового возмещения к страховой сумме пострадавших объектов страхования

,

,

КУ может быть меньше или равен 1 – (КУ⋜1). Он не может быть больше 1, иначе это означало бы, что все застрахованные объекты уничтожены более одного раза.

Средняя страховая сумма на один объект (договор)

страхования ![]() представляет собой отношение

общей страховой суммы всех объектов страхования к числу всех объектов

страхования:

представляет собой отношение

общей страховой суммы всех объектов страхования к числу всех объектов

страхования:

,

,

Средняя страховая сумма на один пострадавший объект ![]() представляет собой

отношение страховой суммы всех пострадавших объектов к числу этих объектов:

представляет собой

отношение страховой суммы всех пострадавших объектов к числу этих объектов:

.

.

Тяжесть риска (Тр) представляет собой отношение средней страховой суммы на один пострадавший объект к средней страховой сумме на один объект страхования:

.

.

Показатель тяжести риска используется при оценке и переоценке частоты проявления страхового события.

Убыточность страховой суммы или вероятность ущерба (У), представляет собой отношение выплаченного страхового возмещения к страховой сумме всех объектов страхования:

.

.

Показатель убыточности страховой суммы всегда меньше 1. Иное невозможно, ибо оно означало бы недострахование.

Норма убыточности или коэффициент выплат (НУ) представляет собой процентное отношение суммы выплаченного страхового возмещения к сумме собранных страховых взносов:

.

.

На практике исчисляют нетто – норму и брутто – норму убыточности. Норма убыточности может быть меньше, равна или больше 100 %.

Частота ущерба (ЧУ) исчисляется умножением частоты страховых событий на коэффициент кумуляции:

или

или

.

.

ЧУ выражает частоту наступления страхового случая и выражается обычно в процентах или промилле к числу объектов страхования.

Промилле (лат. promille – на тысячу) – тысячная доля какого – либо числа, обозначается % или 1/10 %.

Частота ущерба всегда меньше 100 %, т.к. частота ущерба, равная 100 %, означает, что наступление данного события не вероятно, достоверно для всех объектов.

Тяжесть ущерба (ТУ) или размер ущерба представляет собой произведение коэффициента убыточности и тяжести риска:

.

.

ТУ показывает среднюю арифметическую величину ущерба по поврежденным объектам страхования по отношению к средней страховой сумме всех объектов.

Тяжесть ущерба указывает на то, какая часть страховой суммы уничтожена; с ростом страховой сумы тяжесть ущерба снижается.

В процессе актуарных расчетов устанавливается размер тарифной ставки, определяющей, сколько денег каждый страхователь должен внести в общий страховой фонд с единицы страховой суммы.

При расчете нетто – ставки исходят из равенства:

П = В ,

где П – страховые платежи, соответствующие нетто – ставкам, грн;

В – страховое возмещение, грн.

Таким образом, страховая компания должна собрать такую сумму страховых взносов, какую предстоит затем выплатить страхователям.

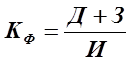

Превышение доходов над расходами страховщика выражается в коэффициенте финансовой устойчивости страхового фонда:

,

,

где Д – сумма доходов страховщика за тарифный период, грн;

З – сумма средств в запасных фондах, грн;

И – сумма расходов страховщика за тарифный период, грн.

Чем выше данный коэффициент, тем устойчивее страховой фонд.

6.5. Личное и имущественное страхование.

Личное страхование – это отрасль страхования, с помощью которой осуществляется страховая защита семейных доходов граждан или укрепление достигнутого ими семейного благосостояния.

В качестве объектов личного страхования выступают жизнь, здоровье и трудоспособность человека, а конкретными событиями, на случай которых оно производится, являются дожитие до окончательного срока страхования, обусловленного возраста или события, наступления смерти страхователя или застрахованного либо потеря ими здоровья в период страхования от несчастных случаев.

Личное страхование включает страхование жизни, страхование от несчастных случаев и болезней, медицинское страхование.

Разновидностями личного страхования являются смешанное страхование жизни, страхование детей, страхование к бракосочетанию, страхование дополнительной пенсии.

Имущественное страхование – это отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах и имущественные интересы. Экономическим назначением имущественного страхования является возмещение ущерба, возникшего вследствие страхового случая.

Имущественное страхование включает страхование наземного, воздушного, водного транспорта, страхование грузов, других видов имущества, страхование финансовых рисков.

Имущественное страхование бывает добровольным и обязательным.

В настоящее время широко стало развиваться страхование предпринимательских рисков. К страхованию этих рисков относятся:

ü страхование недополучения прибыли или доходов (упущенной выгоды);

ü страхование на случай неплатежа по счетам продавца продукции;

ü страхование на случай снижения заранее оговоренного уровня рентабельности, страхование от простоев оборудования, перерывов в торговле, валютных рисков и др.

6.6. Страхование ответственности.

Страхование ответственности – это отрасль страхования, где объектом выступает ответственность перед третьими физическими или юридическими лицами (т.е. гражданами и хозяйствующими субъектами) вследствие какого – либо действия или бездействия страхователя.

Целью страхования ответственности является страховая защита интересов возможных причинителей вреда,которые в каждом страховом случае находят свое конкретное денежное выражение.

В страхование ответственности входят страхование кредитов, ответственности владельцев автотранспортных средств и иных видов ответственности. В настоящее время появились новые виды страхования профессиональной ответственности – ответственности нотариуса, юриста, врача, аудитора, таможенного брокера (посредника), предпринимателя и др.

Ответственность предпринимателя включает широкий спектр рисков от его ответственности перед своими работниками (от банкротства) до риска за экологическое загрязнение, за причинение ущерба природе и жителям района от неправильной технологии своей деятельности.

К страхованию кредитов относятся: добровольное страхование рисков непогашения кредита и добровольное страхование ответственности заемщиков за непогашение кредитов.

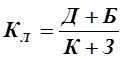

При страховании кредитов учитывается степень кредитного риска, которая определяется кредитоспособностью заемщика. При анализе кредитоспособности заемщика используют показатели нормы прибыли на вложенный капитал, ликвидность.

Ликвидность хозяйствующего субъекта можно определить с помощью коэффициента абсолютной ликвидности, который представляет собой отношение денежных средств, готовых для платежей и расчетов,.к краткосрочным обязательством:

,

,

где Д – денежные средства (в кассе, на расчетном и валютном счете, в расчетах, в пути, прочие), грн;

Б – ценные бумаги и краткосрочные вложения, грн.;

К – краткосрочные кредиты и заемные средства, грн.;

З – кредиторская задолженность и прочие пассивы, грн.;

Чем выше этот коэффициент, тем надежнее заемщик.

Принято различать: кредитоспособный хозяйствующий субъект при КЛ 1,5 ; ограниченно кредитоспособный при КЛ от 1 до 1,5; некредитоспособный – при КЛ < 1,0.

6.7. Перестрахование.

Перестрахование – это система экономических отношений, в соответствии с которой страховщик, принимая на себя страхование риска,. часть ответственности по нему передает другим страховщикам с целью создания сбалансированного портфеля страхований.

В договоре перестрахования участвуют две стороны: страховое общество, передающее риск, и страховое общество, принимающее риск на свою ответственность.

Передаваемый риск называется перестраховочным риском, а процесс передачи риска называется цедированием риска или перестраховочной цессией ( лат.cessio – передача кому – либо своих прав на что – либо).

Различают активное и пассивное перестрахование.

Активное – заключается в принятии иностранных рисков для покрытия или продажи страховых гарантий.

Пассивное – означает передачу своих рисков иностранным перестраховщикам или приобретение страховых гарантий.

В перестраховании могут создаваться пулы. Перестраховочный пул представляет собой объединение страховых обществ для перестраховой защиты. Перестраховочный пул действует как посредник, распределяя передаваемые в перестрахование риски между своими членами.

Тема 7. Анализ риска.

В практической деятельности при анализе риска довольствуются анализом нижнего предела прибыли, а именно – определением точки безубыточности и того объема производства и сбыта, который обеспечивает безубыточную работу. Если запланированный объем сбыта существенно выше, тогда риск потерь невелик.

Аналитическим представлением модели безубыточности служит уравнение безубыточности: Выручка = Затраты.

Из этого уравнения выводятся основные параметры модели:

– критический (безубыточный) объем производства=порог рентабельности;

– критическое значение цены реализации;

– критическое значение постоянных затрат;

– — — переменных затрат.

По каждому из исследуемых параметров рассчитывается маржа безопасности или запас финансовой прочности предприятия – процентное соотношение плановой или фактической и критической величины параметра. По параметру объем производства запас финансовой прочности показывает, на сколько процентов при изменении ситуации на рынке может упасть объем производства вплоть до критического.

Чтобы вывести формулу безубыточности текущие затраты К разделяют на постоянные F и переменные V : K = v · x + F,

где v – удельные переменные издержки (V = v · x);

x – натуральный объем производства и сбыта, шт.

Выручка от реализации изделия U – это произведение цены изделия Р и количества изделий x: U = p · x.

Так как в точке безубыточности справедливо равенство:

K=U или p · x = v · x + F ,

то критический (безубыточный) объем производства X X = F/ (p – r).

Чем выше доля постоянных расходов, тем больше критический объем производств. При снижении цены необходимо увеличивать объем сбыта.

Очевидно, что с сокращением сбыта возрастает риск оказаться в убытке.