Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по схемотехнике

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Реферат: Анализ финансового состояния хозяйствующего субъекта

Реферат: Анализ финансового состояния хозяйствующего субъекта

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ВЛАДИВОСТОКСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ И СЕРВИСА

Международных финансовых отношений

Курсовая работа

На тему: Анализ финансового состояния хозяйствующего субъекта

Руководитель ______________________________________ Золотов Б.А.

Исполнитель __________________________________ Студент гр.ФК-99-01

Бочкарева В.Е.

ВЛАДИВОСТОК 2003

Аннотация.

Целью данной работы является анализ финансового состояния предприятия, как инструмента для проведения мероприятий по улучшению его финансового состояния и стабилизации положения. Чтобы достичь поставленной цели, в настоящей курсовой работе были рассмотрены наиболее важные моменты и направления в проведении финансового анализа, как теоретически, так и практически.

Основой данной работы стала бухгалтерская информация за исследуемый период 2001г.

Работа состоит из трёх частей: «Организационно – правовая и технико-экономическая характеристика хозяйствующего субъекта»; «Аналитическая часть»; «Выводы и основные направления улучшения финансового состояния предприятия», включая аналитические таблицы.

В состав приложения входит бухгалтерская отчетность за период 2001г. (бухгалтерский баланс; приложение к бухгалтерскому балансу; отчеты о финансовых результатах и их использовании; отчет о движении денежных средств; расчет среднегодовой стоимости имущества предприятия) и алгоритмы расчета основных применяемых в данной работе аналитических показателей и коэффициентов.

При выполнении настоящей работы были использованы специальные литературно-справочные источники: финансовые справочники, учебники, - всего 9 пособия.

Данная работа представляет собой реальное отражение финансового положения предприятия и конкретные предложения по проведению целого ряда мероприятий, полезных для стабилизации и оздоровления финансового состояния исследуемого объекта.

СОДЕРЖАНИЕ

Введение……………………………………………………………………………4

I. Организационно – правовая и технико-экономическая

характеристика хозяйствующего субъекта…………………………………….…5

II. Аналитическая часть

1. Анализ рентабельности……………………………………………………….…..8

2. Показатели деловой активности и эффективности деятельности……………..9

3. Общая оценка финансового состояния и платежеспособности……………….11

4. Факторный анализ показателей рентабельности……………………………….15

5. Анализ финансовой устойчивости и платежеспособности…………………….16

6. Анализ ликвидности баланса и активов, срочности, оплаты пассива, текущей

и перспективной ликвидности……………………………………………………..19

7. Анализ финансовых коэффициентов……………………………….……………22

8. Общая характеристика размещения и использования средств…………………23

9. Рейтинговая оценка предприятия…………………………………………………25 10. Прогнозный баланс и отчет о прибылях и убытках…………………………….27

11. Анализ банкротства……………………………………………………………….29 III. Выводы и предложения…………………………………………………………..30

Заключение…………………………………………………………………………….32

Список использованной литературы…………………………………………………33

Приложения……………………………………………………………………………34

Введение

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значения финансовой устойчивости субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния: наличия, размещения и использования денежных средств.

Результаты такого анализа нужны, прежде всего, собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам. В данной работе проводится финансовый анализ предприятия именно с точки зрения собственников предприятия, т. е. Для внутреннего использования и оперативного управления финансами.

Главная цель данной работы - исследовать финансовое состояние предприятия ЗАО "Владкожа", выявить основные проблемы финансовой деятельности и дать рекомендации по управлению финансами.

Исходя из поставленных целей, можно сформировать задачи:

v предварительный обзор баланса и анализ его ликвидности;

v характеристика имущества предприятия: основных и оборотных средств и их оборачиваемости, выявление проблем;

v характеристика источников средств предприятия: собственных и заемных;

v оценка финансовой устойчивости;

v расчет коэффициентов ликвидности;

v анализ прибыли и рентабельности;

v разработка мероприятий по улучшению финансово - хозяйственной деятельности.

Для решения вышеперечисленных задач была использована годовая бухгалтерская отчетность ООО "Владкожа" за 2001 год, а именно:

v бухгалтерский баланс (форма № 1 по ОКУД),

v приложение к бухгалтерскому балансу (форма № 5 по ОКУД)

v отчет о движении денежных средств (форма № 4 по ОКУД)

v отчет о прибылях и убытках (форма № 2 по ОКУД)

Объектом исследования является закрытое акционерное общество "Владкожа". Предмет анализа - финансовые процессы предприятия и конечные производственно - хозяйственные результаты его деятельности.

При проведении данного анализа были использованы следующие приемы и методы:

v горизонтальный анализ,

v анализ коэффициентов (относительных показателей),

сравнительный анализ.

I. Технико-экономическая характеристика предприятия ЗАО "Владкожа".

Полное название организации – закрытое акционерное общество "Владкожа".

ЗАО "Владкожа" было образовано в декабре 1996г. Его основной деятельностью стало производство изделий из кожи. Производимые организацией изделия сразу завоевали популярность у жителей республики благодаря отличному качеству и приемлемым ценам.

Организация специализируется на производстве трех товаров: кожаные ремни, чехлы и папки. В распоряжении организации есть вся необходимая техника и штат высококвалифицированных сотрудников. Имеются собственные складские помещения для хранения материалов и готовой продукции.

Организацией регулярно проводятся рекламные компании. Их целью является расширение объема продаж и рынка сбыта. Для этого используются региональные теле- и радиовещательные компании, пресса.

Целью стратегии предприятия является завоевание и упрочнение положения на региональном рынке, а также выход на общероссийский уровень. В таблице 1 приведены основные технико-экономические показатели.

Таблица 1. Основные технико-экономические показатели, руб.

| Показатель | Условные обозначе-ния | На начало отчетного периода | На конец отчетного периода | Абсолют-ное откло-нение | Прирост, % |

| Работы, тыс. руб. | N | 2,8E+07 | 4,8E+07 | 19841374 | 70,4 |

| Величина внеоборотных активов, тыс. руб. | F | 9119547 | 9147835 | 28288 | 0,3 |

| Себестоимость продукции, тыс. руб. | S | 4E+07 | 2,3E+07 | -16485675 | -41,3 |

| Чистая прибыль, тыс. руб. | P | 1401250 | 788170 | -613080 | -43,8 |

| Оборотные средства, тыс. руб. | Е | 4567795 | 5446073 | 878278 | 19,2 |

| Расчетные показатели | |||||

| Прибыльность продукции, руб/руб | P/N | 0,04974 | 0,01642 | -0,03 | -67,0 |

| Фондоемкость продукции, руб/руб | F/N | 0,32369 | 0,19052 | -0,13 | -41,1 |

| Оборачиваемость оборотных активов, обороты | E/N | 0,16213 | 0,11342 | -0,05 | -30,0 |

| Фондоотдача основных средств, руб/руб | N/F | 3,08938 | 5,2488 | 2,16 | 69,9 |

Предприятие увеличило объем выпуска продукции услуг на 70,4%. Но это не привело к увеличению прибыли, напротив, произошло снижение на -43,8%. Снизился уровень оборачиваемости оборотных активов на 30%. Поэтому предприятию требуется больше запасов материалов, сырья, а следовательно придется расходовать денежные ресурсы. Снижение оборотов и прибыльности продукции может быть связано с устареванием технологического процесса, замедлением документооборота и расчетов. Произошло снижение фондоотдачи и увеличение фондоемкости продукции. Возможно, на это повлияло неэффективное использование рабочего времени, устаревание оборудования. Это приведет к увеличению суммы амортизационных отчислений.

Рассмотрим, какую долю занимает каждая статья баланса

Таблица 2. Удельный вес статей актива баланса, руб.

|

АКТИВ |

На начало года |

Уд. Вес,% |

На конец года |

Уд. Вес,% |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||

|

Нематериальные активы |

25981 | 0,19 | 27701 | 0,19 |

| Основные средства (01,02,03) | 5839647 | 42,66 | 5839647 | 40,01 |

| здания, сооружения, машины и оборудования | 5839647 | 42,66 | 5839647 | 40,01 |

| Незавершенное строительство (07,08,61) | 1366659 | 9,98 | 1380065 | 9,46 |

| Прочие внеоборотные активы | 1887261 | 13,79 | 1900423 | 13,02 |

| Итого по разделу I | 9119547 | 66,63 | 9147835 | 62,68 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

||||

| Запасы | 1199910 | 8,77 | 2205594 | 15,11 |

| в том числе: | ||||

| сырье, материалы, и другие аналогичные ценности (10,15,16) | 729292 | 5,33 | 1697240 | 11,63 |

| малоценные и быстроизнашивающиеся предметы (12,13,16) | 5920 | 0,04 | 5920 | 0,04 |

| готовая продукция и товары для перепродажи (40,41) | 464698 | 3,40 | 502434 | 3,44 |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 42689 | 0,31 | 42689 | 0,29 |

| Дебиторская задолженность (платежи по которой ожидаются в течении 12 месяцев после отчетной даты ) | 2447121 | 17,88 | 2248415 | 15,41 |

| в том числе: | ||||

| покупатели и заказчики (62,76,82) | 2447121 | 17,88 | 2248415 | 15,41 |

| Денежные средства | 878075 | 6,42 | 949375 | 6,51 |

| в том числе: | ||||

| касса (50) | 30075 | 0,22 | 30000 | 0,21 |

| расчетные счета (51) | 848000 | 6,20 | 919375 | 6,30 |

| Итого по разделу II | 4567795 | 33,37 | 5446073 | 37,32 |

|

БАЛАНС |

13687342 | 100,00 | 14593908 | 100,00 |

Из таблицы 2 видно, что наибольший процент из внеоборотных активов приходится на основные средства как в 2000, так и в 2001 году, 43% и 40% соответственно. Из оборотных активов наибольшую долю занимает краткосрочная дебиторская задолженность: 18% и 15%.

Таблица 3. Удельный вес статей пассива баланса, руб.

|

ПАССИВ |

На начало года |

Уд. Вес,% |

На конец года |

Уд. Вес,% |

|

IV. КАПИТАЛ И РЕЗЕРВЫ |

||||

| Уставный капитал (85) | 1032731 | 7,55 | 1032731 | 7,08 |

| Добавочный капитал (87) | 1294696 | 9,46 | 1294696 | 8,87 |

| Резервный капитал(86) | 29682 | 0,22 | 29682 | 0,20 |

| Фонды накопления (88) | 1531148 | 11,19 | 1531148 | 10,49 |

| Фонд социальной сферы (88) | 1648427 | 12,04 | 1648427 | 11,30 |

| Нераспределенная прибыль прошлых лет (88) | 1046980 | 7,65 | 1046980 | 7,17 |

| Нераспределенная прибыль отчетного года | X | 1401250 | 9,60 | |

|

Итого по разделу IV |

7371833 | 53,86 | 7984913 | 54,71 |

|

V. ДОЛГОСРОЧНЫЕ ПАССИВЫ |

||||

| Заемные средства (92, 95) | 1807185 | 13,20 | 2100671 | 14,39 |

| в том числе: | ||||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 1204085 | 8,80 | 1497571 | 10,26 |

| прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 603100 | 4,41 | 603100 | 4,13 |

| Прочие долгосрочные пассивы | ||||

|

Итого по разделу V. |

1807185 | 13,20 | 2100671 | 14,39 |

|

VI. КРАТКОСРОЧНЫЕ ПАССИВЫ |

||||

| Кредиторская задолженность | 1051572 | 7,68 | 1051572 | 7,21 |

| в том числе: | ||||

| поставщики и подрядчики (60, 76) | 910687 | 6,65 | 910687 | 6,24 |

| задолженность перед бюджетом (68) | 140885 | 1,03 | 140885 | 0,97 |

| Фонды потребления (88) | 3456752 | 25,26 | 3456752 | 23,69 |

|

Итого по разделу VI |

4508324 | 32,94 | 4508324 | 30,89 |

|

БАЛАНС (сумма строк 490+590+690) |

13687342 | 100,00 | 14593908 | 100 |

Наибольший удельный вес занимают резервные фонды 33% в 2000г. и 31% в 2001г. Наименьший удельный вес приходится на резервный фонд, всего 22% и 20%.

II. Аналитическая часть

1. Анализ рентабельности.

Рентабельность - это показатель прибыльности. Финансовое состояние предприятия в значительной мере зависит от его рентабельности.

Основные показатели рентабельности можно объединить в следующие группы:

1. Показатели рентабельности капитала

2. Показатели рентабельности продукции

3. Показатели, расчитанные на основе потокв наличных денежных средств.

Первая группа показателей рентабельности формируется как отношение прибыли к различным показателям авнсированных средств

![]()

![]()

![]() Чистая

прибыль > Чистая прибыль > Чистая

прибыль

Чистая

прибыль > Чистая прибыль > Чистая

прибыль

Все активы Инвестиционный капитал Собственный капитал

(собственные средства + долгосрочные обязательства)

Чистая прибыль / Все активы = 788170/13687342 = 0,057584 - 1999

= 1401250/14593908 = 0,096 - 2000

Чистая прибыль / Инв.капитал =788170/(7371833+1807185) =0,085866 -1999

= 1401250/(2100671+7984913) = 0,1389-2000

Чистая прибыль/ Собственный капитал = 788170/ 7371833 = 0,1069 - 1999

= 1401250/7984913 = 0,1755-2000

1999: 0,057584 < 0,085866 < 0,1069

2000: 0,096 < 0,1389 < 0,1755

несовпадение по этим показателям характеризует степень испоьзования предприятием финасовых рычагов для повышения доходности: долгосрочных кредитов и других заемных средств.

Вторая группа показателей формируется на основе расчета уровней рентабельности по показателям прибыли отражаемым в отчетности

2. Показатели деловой активности и эффективности деятельности предприятия.

Коэффициенты рентабельности

1R) Рентабельность продаж

K1R =P/N,

где N- выручка от реализации продукции

Р – прибыль от реализации продукции

K2R0 =28173790/798210=18,68

K2R1 =48015164/1508161=31,84

Δ K2R =31,84-18,68=13,16

Данный коэффициент показывает, что в 1999г на единицу реализованной продукции приходилось 13,68руб. прибыли, а в 2000 31,84руб.. Рост является следствием роста цен при постоянных затратах на производство.

2R) Рентабельность всего капитала фирмы

K2R =P/В,

где В – средний за период итог баланса-нетто

K2R0 =28173790/14140625=1,99

K2R1 =48015164/14140625=3,34

Δ K2R =3,34-1,99=1,35

Коэффициент показывает повышение эффективности использования всего имущества предприятия.

3R) Рентабельность основных средств и прочих внеоборотных активов

K3R =P/F где F –средняя за период величина основных средств и прочих внеоборотных активов.

K3R0=28173790/9119547=3,09

K3R1 =48015164/9147835=5,25

Δ K3R =5,25-3,09= 2,16

В 1999г 3,09 руб. приходилось на единицу стоимости средств, а в 2000 5,25руб. Увеличение коэффициента показываете эффективность использования основных средств и прочих внеоборотных активов.

4R) Рентабельность собственного капитала

K4R =P/И где И- средняя за период величина источников собственных средств предприятия по балансу

K4R =28173790/7678373=3.67

K4R =48015164/7678373=6,25

Δ K4R=6,25-3,67=2,58

Увеличение коэффициента показывает эффективность использования собственного капитала.

5R) Рентабельность перманентного капитала

K3R =P/(И+К), где К- средняя за период величина долгосрочных кредитов и займов.

K5R0 =28173790/(7678373+1953928)=2,92

K5R1 =48015164/(7678373+1953928)=4,98

Δ K5R=4,98-2,92=2,06

Эффективность использования капитала, вложенного в деятельность фирмы, на длительный срок растет.

Коэффициенты деловой активности

1А) Коэффициент общей оборачиваемости капитала

К1а = N/B,

К1а0 =28173790/14140625=1,99

К1а1 =48015164/14140625=1,4

Δ К1а =1,4-1,99=-0,59

Произошло снижение кругооборота средств предприятия на 1,4 оборота за год.

2А) Коэффициент оборачиваемости мобильных средств

К1а = N/(Z+R) где Z – средняя за период величина запасов по балансу

R - средняя за период величина денежных средств, расчетов и прочих активов.

К2а 0=28173790/(1702752+913725)=10,77

К2а1 =48015164/(1702752+913725)=18,35

Δ К2а =18,35-10,77=7,58

Скорость оборота всех мобильных средств предприятия увеличилась за год на 7,58.

3А) Коэффициент оборачиваемости материальных оборотных активов.

К3а = N/Z

К3а0 =28173790/1702752=16,55

К3а1 =48015164/1702752=28,2

Δ К3а =28,2-16,55=11,65

Число оборотов запасов предприятия за год увеличился на 11,65 оборота.

4А) Коэффициент оборачиваемости готовой продукции

К4а = N/Zr

Где Zr- средняя за период величина готовой продукции.

К4а0 =28173790/483566= 58,26

К4а1 =48015164/483566=99,3

Δ К4а =99,3-58,26=41,04

Рост коэффициента говорит об увеличении спроса на готовую продукцию предприятия.

5А) Коэффициент оборачиваемости дебиторской задолженности

К5а =N/rа

Где r - средняя за период дебиторская задолженность

К5а 0=28173790/2347768=12

К5а 0=48015164/2347768=20,45

Δ К5а =20,45-12=8,45

Скорость оборота дебиторской задолженности возросла.

6А) Средний срок оборота дебиторской задолженности

К6а = 365/ К5а

К6а0 =365/12=30,42

К6а1 = 365/ К5а 1=365/20,45=17,85

Δ К6а =17,85-30,42=-12,57

Средний срок погашения дебиторской задолженности уменьшается, что оценивается положительно.

7А) Коэффициент оборачиваемости кредиторской задолженности

К7а =N/rр

Где rр – средняя за период кредиторская задолженность

К7а0 =28173790/1051572=26,79

К7а1 =48015164/1051572=45,66

Δ К7а =45,66-26,79=18,87

Рост показывает увеличение скорости оплаты задолженности предприятия.

8А) Средний срок оборота кредиторской задолженности

К8а = 365/ К7а

К8а0 = 365/26,79= 13,63

К8а1 = 365/45,66=7,99

Δ К8а =7,99-13,63=-5,64

Срок возврата долгов предприятия снизился.

9А) Фондоотдача основных средств и прочих внеоборотных активов

К7а =N/F

Где F - средняя за период величина основных средств и прочих внеоборотных активов

К9а 0=28173790/9133691=3,08

К9а 1=48015164/9133691=5,26

Δ К9а =5,26-3,08=2,18

Повысилась эффективность использования основных средств и прочих внеоборотных активов, измеряемая величиной продаж на единицу стоимости товара.

10А) Коэффициент оборачиваемости собственного капитала

К10а =N/И

К10а0 =28173790/7678373=3,67

К10а1 = 48015164/7678373=6,25

Δ К10а =6,25-3,67=2,58

Наблюдается незначительный рост скорости оборота собственного капитала.

3. Общая оценка финансового состояния предприятия и его платежеспособности.

Приведем основные финансовые показатели в таблице 1.1.

Таблица 4. Анализ баланса ЗАО "Владкожа", руб.

| АКТИВ | На начало года | На конец года | Абсолютное отклоне-ние,тыс. руб. | Темп прирос-та,% |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

25980 | 27700 | 1720 | 6,6 |

| Нематериальные активы(04,05) | 0 | |||

| в том числе: | 0 | |||

| Основные средства (01,02,03) | 5839647 | 5839647 | 0 | |

| в том числе: | 0 | |||

| здания, сооружения, машины и оборудования | 5839647 | 5839647 | 0 | |

| Незавершенное строительство (07,08,61) | 1366659 | 1380065 | 13406 | 1,0 |

| Прочие внеоборотные активы | 1887261 | 1900423 | 13162 | 0,7 |

| Итого по разделу I | 9119547 | 9147835 | 28288 | 0,3 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

0 | |||

| Запасы | 1199910 | 2205594 | 1005684 | 83,8 |

| в том числе: | 0 | |||

| сырье, материалы, и другие аналогичные ценности (10,15,16) | 729292 | 1697240 | 967948 | 132,7 |

| малоценные и быстроизнашивающиеся предметы (12,13,16) | 5920 | 5920 | 0 | |

| готовая продукция и товары для перепродажи (40,41) | 464698 | 502434 | 37736 | 8,1 |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 42689 | 42689 | 0 | |

| АКТИВ | На начало года | На конец года | ||

| Дебиторская задолженность (платежи по которой ожидаются в течении 12 месяцев после отчетной даты ) | 2447121 | 2248415 | -198706 | -8,1 |

| в том числе: | 0 | |||

| покупатели и заказчики (62,76,82) | 2447121 | 2248415 | -198706 | -8,1 |

| Денежные средства | 878075 | 949375 | 71300 | 8,1 |

| в том числе: | 0 | |||

| касса (50) | 30075 | 30000 | -75 | -0,2 |

| расчетные счета (51) | 848000 | 919375 | 71375 | 8,4 |

| Итого по разделу II | 4567795 | 5446073 | 878278 | 19,2 |

|

БАЛАНС |

13687342 | 14593908 | 906566 | 6,6 |

|

ПАССИВ |

||||

|

IV. КАПИТАЛ И РЕЗЕРВЫ |

1032730 | 1032730 | 0 | 0,0 |

| Уставный капитал (85) | 0 | |||

| Добавочный капитал (87) | 1294696 | 1294696 | 0 | 0,0 |

| Резервный капитал(86) | 29682 | 29682 | 0 | 0,0 |

| в том числе: | 0 | |||

| Фонды накопления (88) | 1531148 | 1531148 | 0 | 0,0 |

| Фонд социальной сферы (88) | 1648427 | 1648427 | 0 | 0,0 |

| Нераспределенная прибыль прошлых лет (88) | 1046980 | 1046980 | 0 | 0,0 |

| Нераспределенная прибыль отчетного года | X | 1401250 | ! | |

|

Итого по разделу IV |

7371833 | 7984913 | 613080 | 8,3 |

|

V. ДОЛГОСРОЧНЫЕ ПАССИВЫ |

0 | |||

| Заемные средства (92, 95) | 1807185 | 2100671 | 293486 | 16,2 |

| в том числе: | 0 | |||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 1204085 | 1497571 | 293486 | 24,4 |

| прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 603100 | 603100 | 0 | 0,0 |

| Прочие долгосрочные пассивы | 0 | |||

|

Итого по разделу V. |

1807185 | 2100671 | 293486 | 16,2 |

|

VI. КРАТКОСРОЧНЫЕ ПАССИВЫ |

0 | |||

| Кредиторская задолженность | 1051572 | 1051572 | 0 | 0,0 |

| в том числе: | 0 | |||

| поставщики и подрядчики (60, 76) | 910687 | 910687 | 0 | 0,0 |

| задолженность перед бюджетом (68) | 140885 | 140885 | 0 | 0,0 |

| Фонды потребления (88) | 3456752 | 3456752 | 0 | 0,0 |

|

Итого по разделу VI |

4508324 | 4508324 | 0 | 0,0 |

|

БАЛАНС (сумма строк 490+590+690) |

13687342 | 14593908 | 906566 | 6,6 |

Из таблицы видно, что изменения произошли незначительные. Это произошло потому, что за отчетный период предприятие приобрело машины и оборудование, здания. Запасы увеличились значительно на 83,8% в основном за счет приобретения сырья и материалов. Пополнение запасов обеспечивает непрерывность процесса производства и, следовательно, кругооборот оборотного капитала. Снизилась дебиторская задолженность на 8,1%. На такую же сумму увеличились денежные средства. Увеличилсь заемные средства за счет краткосрочных кредитов банков. В общем, баланс предприятия увеличился за год на 6,6%.

4. Факторный анализ показателей рентабельности

Методология факторного анализа показателей рентабельности предусматривает разложение исходных формул расчета показателя по всем качественным и количественным характеристикам интенсификации производства и повышения эффективности хозяйственной деятельности.

Для трехфакторной модели анализа рентабельности нам понадобятся следующие показатели. Факторный анализ рентабельности приведен в табл.3.1.

| R=λP/(λF+λE) |

Где λP- Прибыльность продукции

λp = P/N

λF- Фондоемкость продукции

λf = F/N

λ E- Оборачиваемость оборотных средств

λ E = E/N

Таблица 5. Факторный анализ рентабельности, руб.

| Расчеты для модели | Условные обозначения | 1999 | 2000 | Отклонения | |

| Абсолютное,тыс.руб. | Относительное,% | ||||

| 1. Прибыльность продукции | P/N | 0,169126 | 0,16913 | 0 | 0 |

| 2.Фондоемкость продукции | F/N | 0,323689 | 0,19052 | -0,13 | -41 |

| 3.Оборачиваемость оборотных средств | E/N | 0,1621292 | 0,113424 | -0,05 | -30 |

| Прибыль | Р=N-S | 4764930 | 8120629 | 3355699 | 70 |

| Продукция,тыс.руб. | N | 28173790 | 48015164 | 19841374 | 70,4 |

| Себестоимость продукции,тыс.руб. | S | 23408860 | 39894535 | 16485675 | 70,4 |

| Велечина внеоборотных активов,тыс.руб. | F | 9119547 | 9147835 | 28288 | 0,3 |

| Оборотные средства,тыс.руб. | E | 4567795 | 5446073 | 878278 | 19,2 |

Найдем значение для базисного и отчетного годов

R0 = 0,169126/(0,323689+0,1621292) = 0,3481*100% = 34,81%

R1 = 0,16913/(0,19052+0,113424) = 0,55645*100% = 55,65%

Прирост рентабельности за отчетный период составляет

ΔR = 55,65% - 34,81% = 20,84%

Рассмотрим, какое влияние на это изменение оказали различные факторы.

Расчитаем условную рентабельность по прибыльности продукции при условии, что изменилась только рентабельность продукции, а значения всех факторов остались на уровне базисных.

RΔP = λP1/(λF0+λE0) = 0,16913/(0,323689+0,1621292) = 0,3481*100% = 34,81%

Выделяем влияние фактора прибыльности продукции:

ΔRΔP = RΔP – R0 = 34,81% - 34,81% = 0%

Расчитываем условную рентабельность по фондоемкости при условии, что изменились два фактора – рентабельность продукции и фондоемкость, а значение оставшегося третьего фактора сохранилось на уровне базиса.

RΔF = λP1/(λF1+λE0) = 0,16913/(0,19052+0,1621292) = 0,4796*100% = 47,96%

Выделяем влияние фактора фондоемкости:

ΔRΔF = RΔF - RΔP = 47,96% -34,81% = 13,15%

Расчитываем рентабельность для отчетного периода. Ее можно рассматривать как условную рентабельность при условии, что изменились значения всех трех факторов: рентабельности продукции, фондоемкости и оборачиваемости оборотных активов.

R1 = 0,16913/(0,19052+0,113424) = 0,55645*100% = 55,6%

Выделяем влияние фактора оборачиваемости оборотных средств

ΔRΔE = R1 – RΔF = 55,6% -47,96% = 7,64%.

Итак,

ΔR = ΔRΔP + ΔRΔF + ΔRΔE = 0% + 7,64% + 13,15% = 20,79%.

Как видно из расчетов на рентабельность не влияет фактор прибыльности продукции. Самое большое влияние оказывает фактор фондоемкости и чуть слабее проявляет себя фактор оборачиваемости оборотных средств.

5. Анализ финансовой устойчивости предприятия и его платежеспособности.

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость- это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определённого состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств для покрытия вложения капитала в основные фонды или производственные запасы позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам её финансово-хозяйственной деятельности.

На практике применяют разные методики анализа финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Для характеристики источников формирования запасов определяют три основных показателя.

Наличие собственных оборотных средств (СОС), как разница между капиталом и резервами (I раздел пассива баланса) и внеоборотными активами (I раздел актива баланса). Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия. В формализованном виде наличие оборотных средств можно записать.

СОС=IрП—IрА

где IрП — I раздел пассива баланса;

IрА — I раздел актива баланса.

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД), определяемое путем увеличения предыдущего показателя на сумму долгосрочных пассивов (IIрП — II раздел пассива баланса):

СД = СОС + IIрП

Общая величина основных источников формирования запасов и затрат (ОИ), определяемая путем увеличения предыдущего показателя на сумму краткосрочных заемных средств (КЗС):

ОИ = СД + КЗС

Показатели |

На начало периода | На конец периода |

| 1.0бщая величина запасов (3) | 1199910 | 2205594 |

| 2.Наличие собственных оборотных средств (СОС) | -1747714 | -1162922 |

| Собственных и долгосрочных заемных источников ( СД) | 59471 | 937749 |

| Общая величина основных источников формирования запасов и затрат (ОИ) | ||

| 4567795 | 5446073 |

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

1 Излишек (+) или недостаток (-) собственных оборотных средств (Д СОС):

Д СОС = СОС—3

где 3 — запасы .

На начало периода Д СОС = -1747714-1199910 = -2947624,

На конец периода Д СОС =-1162922-2205594 = -3368516.

Δ Д СОС =-3368516+2947624 = -420892.

У предприятия ЗАО «Владкожа» очевиден недостаток собственных оборотных средств. Причем за год он увеличился на 420892тыс.руб.

2 Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов (Д СД):

Д СД=СД-3

На начало периода Д СД = 59471-1199910 = -1140439

На конец периода Д СД = 937749 –2205594 = -1267845.

Δ Д СД = -1267845+1140439 = -127406

Недостаток в собственных долгосрочных источников формирования запасов за год увеличился на 127406тыс.руб.

3. Излишек (+) или недостаток (—) общей величины основных источников формирования запасов (ДОИ):

Д ОИ = ОИ — 3

На начало периода ДОИ = 4567795-1199910 =3367885

На конец периода ДОИ = 5446073 – 2205594 = 3240479

Δ ДОИ = 3240479- 3367885 = -127406

Источники формирования запасов хоть и уменьшились, но имеются.

Платежеспособность означает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной дебиторской задолженности.

О неплатежеспособности свидетельствует, как правило, наличие больных статей в отчетности. Их можно разделить на две группы:

Свидетельствующие о крайне неудовлетворительной работе коммерческой организации в отчетном периоде и сложившемся в результате этого плохом финансовом положении;

Свидетельствующие об определенных недостатках в работе коммерческой организации.

К первой группе относятся: Непокрытые убытки прошлых лет, непокрытый убыток отчетного года.

Ко второй группе относятся: «Дебиторская задолженность просроченная», «Векселя, полученные просроченные», «Дебиторская задолженность, списанная на финансовые результаты». На предприятии таких статей нет.

Неплатежеспособность может быть как случайной, временной, так и длительной, хронической. Ее причины: недостаточное обеспечение финансовыми ресурсами, невыполнение плана реализации услуг, нерациональная структура оборотных средств, несвоевременное поступление платежей от контрагентов.

- Анализ ликвидности баланса и активов, срочности оплаты пассива, текущей и перспективной ликвидности.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т. е. его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенных в порядке возрастания сроков.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы.

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1=стр.250 + стр.260

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы, готовая продукция.

А2=стр.240

А3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, НДС, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А3=стр.210+стр.220+стр.230+стр.270

А4. Трудно реализуемые активы – статьи раздела I актива баланса – внеоборотные активы

А4=стр.190

Приведем активы по степени ликвидности в таблице3.

Таблица 6. Структура актива баланса ООО "ВЛАДКОЖА" по степени ликвидности.

| Группа актива баланса по степени Ликвидности | На начало отчетного периода | На конец отчетного периода | Абсолютное отклонение |

Темп прироста, % |

| А1 - наиболее ликвидные активы | 878075 | 949375 | 71300 | 8,1 |

| А2 – быстрореализуемые активы | 2447121 | 2248415 | -198706 | -8,1 |

| А3 – медленно реализуемые активы | 1242599 | 2248283 | 1005684 | 80,9 |

| А4 - труднореализуемые активы | 9119547 | 9147835 | 28288 | 0,3 |

Из таблицы видно, что за отчетный период больше всего увеличились медленно реализуемые активы, на 80,9%. Труднореализуемые активы остались практически на прежнем месте, их увеличение составило только 0,3%.

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относится кредиторская задолженность.

П1=стр.620

П2. Краткосрочные пассивы – это краткосрочные заемные средства, и прочие краткосрочные пассивы.

П2=стр.610+стр.660

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к V и VI разделам, т. е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

П3=стр.590+стр.630+стр.640+стр.650+стр.660

П4. Постоянные пассивы или устойчивые – это статьи IV раздела баланса.

П4=стр.490

Приведем пассивы баланса ООО "ВЛАДКОЖА" по степени погашения обязательств в таблице 4.

Таблица 8. Структура пассива баланса по степени погашения обязательств, руб.

| Группа пассива баланса по степени погашения обязательств | На начало отчетного периода | На конец отчетного периода | Абсолютное отклонение | Темп прироста |

| П1 - наиболее срочные обязательства | 1051572 | 1051572 | 0 | |

| П3- долгосрочные пассивы | 1807185 | 2100671 | 293486 | 16 |

| П4 - постоянные пассивы | 7371833 | 7984913 | 613080 | 8 |

Наиболее срочные обязательства не изменились совсем. Больше всего увеличились долгосрочные пассивы, на 16%. Произошло и увеличиличение собственных средств предприятия на 8%.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Коэффициент текущей ликвидности (общий коэффициент покрытия) – Кт.л. показывает достаточность оборотных средств у предприятия, которые могут быть использованы им для погашения своих краткосрочных обязательств, характеризует платежеспособность предприятия за период, равный средней продолжительности оборота оборотных средств.

Нормальное ограничение: К т.л. должен быть не менее 2 (норматив установлен Постановлением Правительства РФ № 498 от 20.05.1994 г.).

ТЛ=ТА/КП, где

ТА – итого по разделу оборотные активы, стр300

КП – краткосрочные пассивы, стр690.

Коэффициент срочной ликвидности характеризует прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Оптимальное значение коэффициента 1 и выше. Низкие значения указывают на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов со своими поставщиками.

СЛ = (ДС+ДБ)/КП, где

ДС – денежные средства и их эквиваленты, стр260

ДБ – расчеты с дебиторами, стр240 - стр244

КП – краткосрочные пассивы, стр690.

Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время. Рассчитывается, как отношение наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг) к текущим пассивам:

АЛ = ДС /КП, где

ДС – денежные средства и их эквиваленты, стр260

КП – краткосрочные пассивы, стр690.

Нормальное ограничение - 0,3 -0,08.

| Показатель | На начало отчетного периода | На конец отчетного периода | Абсолютное отклонение |

| Коэффициент текущей ликвидности | 3,03602 | 3,2371 | 0,20 |

| Коэффициент срочной ликвидности | 0,73757 | 0,70931 | -0,03 |

| Коэффициент абсолютной ликвидности | 0,19477 | 0,21058 | 0,02 |

Коэффициенты текущей ликвидности и абсолютной ликвидности соответствуют нормам. Отстает от нормы только коэффициент срочной ликвидности, который к тому же снизился за год на 0,03, что указывает на ухудшение состояния платежеспособности предприятия. Т.е., можно сделать заключение, что предприятие платежеспособно.

7. Анализ финансовых коэффициентов.

Финансовые коэффициенты рыночной устойчивости во многом базируются на показателях рентабельности предприятия, эффективности управления и деловой активности. Их следует рассчитывать на определенную дату составления балансов и рассматривать в динамике.

Коэффициент концентрации собственного капитала (Ккс) показывает, какова доля владельцев коммерческой организации в общей сумме средств, вложенных в коммерческую организацию. Чем выше значение этого коэффициента, тем более финансово устойчива, стабильна и независима от внешних кредиторов коммерческая организация. Ккс = Собственный капитал (стр.490)/ Всего источников(стр.700)

На начало периода: Ккс = 7371833/13687342=0,53859

На конец периода: Ккс = 7984913/14593908= 0,54714

Как мы видим, владельцам принадлежит половина средств, вложенных в предприятие, и эта доля растет.

Ккп = (Краткосрочные пассивы (стр.690) + Долгосрочные пассивы(стр.590))/ Всего источников(стр.700)

На начало периода: Ккп =(4508324+1807185)/ 13687342=0,4614124

На конец периода: Ккп =(4508324+2100671)/ 14593908=0,452859851

Заемный капитал занимает меньшую часть средств и постепенно снижается.

Коэффициент маневренности собственного капитала (Км) показывает, какая его часть используется для финансирования текущей деятельности, а какая часть капитализирована.

Км = Собственные оборотные средства(стр.490+590-190) / собственный капитал(стр.490)

На начало периода: Км = (7371833+1807185-9119547)/ 7371833=0,008067329

На конец периода: Км = (7984913+2100671-9147835)/ 7984913=0,1174401

Коэффициент соотношения заемного и собственного капитала (Кс) дает наиболее общую оценку финансовой устойчивости коммерческой организации.

Кс = (Краткосрочные пассивы (стр.690) + Долгосрочные пассивы(стр.590))/ собственный капитал(стр.490)

На начало периода: Кс = (4508324+1807185)/ 7371833= 0,8567

На конец периода: Кс =(4508324+2100671)/7984913= 0,8277

Собственный капитал преобладает над заемным.

8. Общая характеристика размещения и использования средств на предприятии.

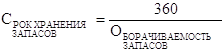

Оценка оборачиваемости товарно-материальных запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары т.д.). Поскольку производственные запасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции. Для оценки скорости оборота запасов используется формула:

|

|

При этом:

|

|

|

|

Средняя величина запасов = (1199910+2205594)/2 = 1702752

| Показатель | На начало отчетного периода | На конец отчетного периода | Абсолютное отклонение |

| Оборачиваемость запасов, оборотов | 23408860/1702752=13,75 |

39894535/1702752=23,43 |

9,7 |

| Срок хранения запасов, дней | 360/13,75=26,18 |

360/23,43=15,37 |

-10,82 |

По данным нашего предприятия оборачиваемость запасов на начало отчетного периода составила 13,75, а на конец отчетного периода 23,43. Прирост составил 9,7 дней. Срок хранения запасов за год снизился на 10,82дня и составил 15,37 дней.

Важнейшим показателем, характеризующим использование оборотных средств, является оборачиваемость.

Система формирования оборотных средств оказывает влияние на скорость их оборота и эффективность использования. Источники пополнения капитала могут быть собственные, заемные, дополнительно привлеченные.

Собственный капитал может быть пополнен за счет увеличения уставного, добавочного, резервного капитала, фонда накопления и социальной сферы, целевого финансирования и поступления, нераспределенной прибыли. Ни один из этих источников у ООО «ВЛАДКОЖА» не был пополнен.

Заемный капитал увеличивается за счет долгосрочных кредитов банка и займов, краткосрочных кредитов банка и займов, коммерческих кредитов, инвестиционного налогового кредита, инвестиционных взносов работников. Эти источники предприятие также не задействовало.

Капитал предприятие может быть увеличен и за счет дополнительно привлеченных средств: кредиторской задолженности поставщикам и подрядчикам, по оплате труда, по страхованию, бюджету, прочим кредиторам, фонда потребления, резерва предстоящих расходов и платежей, резерва по сомнительным долгам, благотворительных и прочих поступлений. В таблице 5 приведены данные, которые предприятие использовало для увеличения кредиторской задолженности.

Таблица 7. Источники кредиторской задолженности.

Показатель |

На начало отчетного периода | На конец отчетного периода | Абсолютное отклонение |

| Задолженность перед поставщиками и подрядчиками | 910687 | 910687 | 0 |

| Задолженность перед бюджетом | 140885 | 140885 | 0 |

| Задолженность перед фондом потребления | 3456752 | 3456752 | 0 |

Вся задолженность осталась на прежнем уровне.

9. Рейтинговая оценка предприятия.

Для определения рейтинга предприятий предлагается использовать пять показателей, наиболее часто применяемых и наиболее полно характеризующих финансовое состояние.

1. Обеспеченность собственными средствами, которая характеризует наличие у предприятия собственных оборотных средств, необходимых для его устойчивости, определяется по формуле

Kо = (IVп – IA)/IIA

Где

IVп – итог раздела IV пассива баланса,

IA – итог раздела I актива баланса,

IIA - итог раздела II актива баланса,

K0 = (7371833-9119547)/ 4567795 =-0,38

K1 = (7984913-9147835)/ 5446073 =-0,21

![]() Нормативное

требование: К> 0,1 не выполняется. Следовательно, у предприятия не

достаточно ресурсов оборотных средств, необходимых для его устойчивости.

Нормативное

требование: К> 0,1 не выполняется. Следовательно, у предприятия не

достаточно ресурсов оборотных средств, необходимых для его устойчивости.

2. Коэффициент покрытия, который характеризуется степенью общего покрытия всеми оборотными средствами предприятия суммы срочных обязательств (ликвидность баланса), определяется по формуле

Кп = IIA/(стр. 610+620+630+670)

Кп0 =4567795/1051572 =4,34

Кп1 =5446073/1051572 =5,18

![]() Нормативное

требование: К>=2 выполняется. Следовательно, оборотные средства предприятия

покрывают сумму срочных обязательств.

Нормативное

требование: К>=2 выполняется. Следовательно, оборотные средства предприятия

покрывают сумму срочных обязательств.

10. Интенсивность оборота авансируемого капитала, которая характеризует объем реализованной продукции, приходящейся на 1 руб. средств, вложенных в деятельность предприятия, определяется по формуле

Ки = Ф№2, стр.10/Ф№1, стр.(300нач + 300кон)*0,5 * 365/Т

Где Т – количество дней в рассматриваемом периоде.

Ки0= 28173790/(13687342+14593908)*0,5*365/365=0,5

Ки1= 48015164/(13687342+14593908)*0,5*365/365=0,85

Нормативное требование: К>=2,5 не выполняется. Следовательно, у предприятия очень низкая интенсивность оборота авансируемого капитала.

11. Менеджмент характеризуется соотношением величины прибыли от реализации величины выручки от реализации, определяется по формуле

Км = Ф№2, стр. 050/ Ф№2, стр.010

Км0 = 1096390/28173790 = 0,04

Км1 = 1868522/48015164 = 0,04

Нормативное требование, уровень учетной ставки ЦБРФ, не выполняется.

12. Прибыльность предприятия, характеризует объем прибыли, приходящейся на 1 руб. собственного капитала, определяется по формуле

Кр = Ф№2, стр.140/ Ф№1, стр.(490нач.+490кон.)*0,5*365/Т

Кр0 = 1212570/(7371833+7984913)*0,5*365/36 = 0,4

Кр0 = 2001786/(7371833+7984913)*0,5*365/36 = 0,66

Нормативное требование: К>=2 не выполняется.

Рейтинговое число предприятия определим на основе перечисленных пяти показателей

R = 2К0+0,1Кп+0,08Ки+0,45Км+Кр

R0 = 2*(-0,38)+0,1*4,34+0,08*0,5+0,45*0,04+0,4 = 0,132

R1 = 2*(-0,21)+0,1*5,18+0,08*0,85+0,45*0,04+0,66 = 0,844

Таблица 10. Изменение финансового состояния ЗАО «Владкожа» за период 2000-2001 гг, руб.

| Показатель | Нормативное минимальное значение | 2000 | 2001 | Изменения,% |

| Kо | 0,1 | -0,38 | -0,21 | 45 |

| Кп | 2 | 4,34 | 5,18 | 19 |

| Ки | 2,5 | 0,5 | 0,85 | 70 |

| Км | 0,44 | 0,04 | 0,04 | 0 |

| Кр | 0,2 | 0,4 | 0,66 | 65 |

|

R |

1 | 0,132 | 0,844 | 539 |

Несмотря на то, что некоторые показатели не соответствуют требованиям, рейтинговая оценка предприятия возросла в 5 раз и почти приблизилась к норме, т.е. 1.

10. Прогнозный баланс и отчет о прибылях и убытках

Предположим, что в 2002 году предприятие увеличит выручку от реализации на 20% за счет увеличения выпуска продукции.

Таблица 8. Прогнозный баланс ЗАО «Владкожа» на 2002 г, руб.

| АКТИВ |

На начало года |

На конец года |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||

|

Нематериальные активы |

27701 | 27701 |

| Основные средства (01,02,03) | 5839647 | 5839647 |

| здания, сооружения, машины и оборудования | 5839647 | 6108271 |

| Незавершенное строительство (07,08,61) | 1380065 | 1380065 |

| Прочие внеоборотные активы | 1900423 | 1900423 |

| Итого по разделу I | 9147835 | 15256107 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

||

| Запасы | 2205594 | 220559 |

| в том числе: | ||

| сырье, материалы, и другие аналогичные ценности | 1697240 | 84862 |

| малоценные и быстроизнашивающиеся предметы (12,13,16) | 5920 | 6038 |

| готовая продукция и товары для перепродажи (40,41) | 502434 | 527556 |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 42689 | 43116 |

| Дебиторская задолженность (платежи по которой ожидаются в течении 12месяцев после отчетной даты ) | 2248415 | 2250663 |

| в том числе: | ||

| покупатели и заказчики (62,76,82) | 2248415 | 2293383 |

| Денежные средства | 949375 | 949 |

| в том числе: | ||

| касса (50) | 30000 | 30000 |

| расчетные счета (51) | 919375 | 965344 |

| Итого по разделу II | 5446073 | 2515288 |

|

БАЛАНС |

14593908 | 17771395 |

|

ПАССИВ |

На начало года |

На конец года |

|

IV. КАПИТАЛ И РЕЗЕРВЫ |

||

| Уставный капитал (85) | 1032731 | 1032731 |

| Добавочный капитал (87) | 1294696 | 1424165,6 |

| Резервный капитал(86) | 29682 | 32650,2 |

| Фонды накопления (88) | 1531148 | 1684262,8 |

| Фонд социальной сферы (88) | 1648427 | 1813269,7 |

| Нераспределенная прибыль прошлых лет (88) | 1046980 | 1046980 |

| Нераспределенная прибыль отчетного года | 1401250 | 2096483 |

|

Итого по разделу IV |

7984913 | 9130542 |

|

V. ДОЛГОСРОЧНЫЕ ПАССИВЫ |

||

| Заемные средства (92, 95) | 2100671 | 2310738 |

| в том числе: | ||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 1497571 | 149757,1 |

| прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 603100 | 64472 |

| Прочие долгосрочные пассивы | ||

|

Итого по разделу V. |

2100671 | 2524967 |

|

VI. КРАТКОСРОЧНЫЕ ПАССИВЫ |

||

| Кредиторская задолженность | 1051572 | 1156729 |

| в том числе: | ||

| поставщики и подрядчики (60, 76) | 910687 | 1001756 |

| задолженность перед бюджетом (68) | 140885 | 154974 |

| Фонды потребления (88) | 3456752 | 3802427 |

|

Итого по разделу VI |

4508324 | 6115886 |

|

БАЛАНС (сумма строк 490+590+690) |

14593908 | 17771395 |

Таблица 19. Прогнозный О Прибылях и Убытках ЗАО «Владкожа» на 2002 г.

| Наименование показателя | За отчетный период | За аналогичный период прошлого года |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг(за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 52816680 | 48015164 |

| Себестоимость реализации товаров, продукции, работ, услуг | 43883989 | 39894535 |

| Коммерческие расходы | 755101 | 686455 |

| Управленческие расходы | 5565652 | 5565652 |

| Прибыль(убыток) от реализации(строки(010-020-030-040)) | 2611939 | 1868522 |

| Проценты к уплате | 429864,6 | 390786 |

| Прочие операционные доходы | 40535 | 36850 |

| Прочие операционные расходы | 7067,5 | 6425 |

| Прибыль(убыток) от финансово-хозяйственной деятельности (строки (050+060-070+080+090-100)) | 2215542 | 1508161 |

| Прочие внереализационные доходы | 550027,5 | 500025 |

| Прочие внереализационные расходы | 7040 | 6400 |

| Прибыль (убыток) отчетного периода(строки(110+120-130) | 2758530 | 2001786 |

| Налог на прибыль | 662047 | 600536 |

|

Нераспределенная прибыль (убыток) отчетного периода (строки(140-150-160)) |

2096483 | 1401250 |

11. Анализ банкротства

Одной из простейших моделей прогнозирования вероятности банкротства считается двухфакторная модель. Она основывается на двух ключевых показателях (например, показатель текущей ликвидности и показатель доли заемных средств), от которых зависит вероятность банкротства предприятия. Эти показатели умножаются на весовые значения коэффициентов, найденные эмпирическим путем, и результаты затем складываются с некой постоянной величиной (const), также полученной тем же (опытно-статистическим) способом. Если результат (С1) оказывается отрицательным, вероятность банкротства невелика. Положительное значение С1 указывает на высокую вероятность банкротства.

В американской практике выявлены и используются такие весовые значения коэффициентов

- для показателя текущей ликвидности (покрытия) (Кп) – (-1,0736)

- для показателя удельного веса заемных средств в пассивах предприятия (Кз) – (+0,0579)

- постоянная величина – (-0,3877)

Отсюда формула расчета С принимает следующий вид:

С1 = - 0,3877 + (-1,0736) Кп + 0,0579 Кз

С0 = - 0,3877 + (-1,0736)*3,04 + 0,0579*0,13=-3,64.

С1 = - 0,3877 + (-1,0736)*3,24 + 0,0579*0,14=-3,86.

Поскольку результат С оказался отрицательным, вероятность банкротства невелика. Напротив, отрицательное значение за год увеличилось.

Выводы и предложения.

Финансовое состояние - это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Однако цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии именно на данном предприятии. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

В ходе работы было обнаружено следующее:

· выявлен дефицит собственных оборотных средств. За год произошло его увеличение на 420892тыс. руб.;

· произведен детализированный анализ кредиторской задолженности, который показал, что большую ее часть составляют задолженность перед фондом потребления;

· отмечено значительное увеличение запасов (более чем на 80%);

· Предприятию удалось увеличить сумму долгосрочного банковского кредита;

В ходе исследования проводился анализ ликвидности баланса. Для этого было выполнено следующее:

· произведена группировка активов по степени их ликвидности и пассивов по срокам их погашения;

· выявлена недостаточная ликвидность баланса организации, особенно в части наиболее срочных обязательств;

· рассчитаны финансовые коэффициенты ликвидности, которые оказались намного ниже нормируемых значений, что говорит о финансовой стабильности организации.

В процессе работы дана оценка финансовой устойчивости предприятия. Здесь было отмечено, что:

· организация не находится в сильной финансовой зависимости от заемных источников средств;

· для данной фирмы характерно устойчивое финансовое положение;

· предприятие обладает финансово – экономической самостоятельностью.

· предприятие работает прибыльно.

Приняв во внимание выявленные в ходе анализа негативные явления, можно дать некоторые рекомендации по улучшению и оздоровлению предприятия:

· принять меры по снижению кредиторской задолженности;;

· следует увеличить объем инвестиций в основной капитал и его долю в общем имуществе организации;

· необходимо повышать оборачиваемость оборотных средств предприятия; особенно обратить внимание на приращение быстрореализуемых активов;

· обратить внимание на организацию производственного цикла, на рентабельность продукции, ее конкурентоспособность.

· изменить отношение к управлению производством,

- усовершенствовать структуру управления,

- совершенствовать кадровую политику,

- продумывать и тщательно планировать политику ценообразования,

- изыскивать резервы по снижению затрат на производство,

- активно заниматься планированием и прогнозированием управления финансов предприятия.

Заключение.

Главная цель производственного предприятия в современных условиях - получение максимальной прибыли, что невозможно без эффективного управления капиталом. Поиски резервов для увеличения прибыльности предприятия составляют основную задачу управленца.

Очевидно, что от эффективности управления финансовыми ресурсами и предприятием целиком и полностью зависит результат деятельности предприятия в целом. Если дела на предприятии идут самотеком, а стиль управления в новых рыночных условиях не меняется, то борьба за выживание становится непрерывной.

В первой части данной работы была представлена история, правовая форма, назначение предприятия; были показаны основные технико –экономические показатели. механизм формирования финансовых ресурсов предприятия, составляющих основу экономического потенциала государства.

Во второй части, занимающей большую часть работы, было обследовано действующее предприятие и его финансовое положение. В ходе работы было установлено реальное положение дел на предприятии; выявлены изменения в финансовом состоянии и факторы, вызвавшие эти изменения.

В третьей части были сделаны выводы и предложены первоочередные мероприятия, повышающие эффективность деятельности анализируемого хозяйственного субъекта.

Список использованной литературы.

1. Абрамов А. Е. Основы анализа финансовой, хозяйственной и инвестиционной деятельности предприятия в 2-х ч. М.: Экономика и финансы АКДИ, 1996 .

2. Балабанов И. Т. Финансовый менеджмент. - М. : Финансы и статистика, 2000.

3. Ефимова О. В. Финансовый анализ - М. : Бухгалтерский учет, 1999.

4. Ковалев В. В. Финансовый анализ. - М. : Финансы и статистика,2000.

5. Как читать баланс/Ковалев В.В., Патров В.В. – М., 1998.

6. Ковалева А. М. Финансы в управлении предприятием. - М.: Финансы и статистика, 1999.

7. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово – экономической деятельности предприятия.

8. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа, М. : Финансы и статистика, 2000.

9. А. К. Шишкин , С.С. Вартанян , В.А. Микрюков

“Бухгалтерский учет и финансовый анализ на коммерческих предприятиях”

“Инфра -м” - 1998.

Приложение 1.

БУХГАЛТЕРСКИЙ БАЛАНС за 2001 год

Организация ЗАО "Владкожа"

Единица измерения руб.

АКТИВ |

Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ в том числе: |

110 | 25980 | 27700 |

| организационные расходы | 111 | ||

| патенты, лицензии, товарные знаки (знаки обслуживания)), иные аналогичные с перечисленными права | 112 | ||

|

Основные средства (01,02,03) в том числе: |

120 | 5839647 | 5839647 |

| земельные участки и объекты природопользования | 121 | ||

| здания, сооружения, машины и оборудования | 122 | 5839647 | 5839647 |

| Незавершенное строительство (07,08,61) | 130 | 1366659 | 1380065 |

|

Долгосрочные финансовые вложения (06, 82) в том числе: |

140 | ||

| инвестиции в дочерние общества | 141 | ||

| инвестиции в зависимые общества | 142 | ||

| инвестиции в другие организации | 143 | ||

| займы, предоставленные организациям на срок более 12 месяцев | 144 | ||

| прочие долгосрочные финансовые вложения | 145 | ||

| Прочие внеоборотные активы | 150 | 1887261 | 1900423 |

| Итого по разделу I | 190 | 9119547 | 9147835 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

|||

|

Запасы в том числе: |

210 | 1199910 | 2205594 |

| сырье, материалы, и другие аналогичные ценности (10,15,16) | 211 | 729292 | 1697240 |

| животные на выращивании и откорме (11) | 212 | ||

| малоценные и быстроизнашивающиеся предметы (12,13,16) | 213 | 5920 | 5920 |

| затраты в незавершенном производстве (издержках обращения) (20,21,23,29,30,36,44) | 214 | ||

| готовая продукция и товары для перепродажи (40,41) | 215 | 464698 | 502434 |

| товары отгруженные (45) | 216 | ||

| расходы будущих периодов (31) | 217 | ||

| прочие запасы и затраты | 218 | ||

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 42689 | 42689 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) в том числе |

230 | ||

| покупатели и заказчики (62,76,82) | 231 | ||

| векселя к получению (62) | 232 | ||

| задолженность дочерних и зависимых обществ (78) | 233 | ||

| авансы выданные (61) | 234 | ||

| прочие дебиторы | 235 | ||

|

Дебиторская задолженность (платежи по которой ожидаются в течении 12 месяцев после отчетной даты ) в том числе: |

240 | 2447121 | 2248415 |

| покупатели и заказчики (62,76,82) | 241 | 2447121 | 2248415 |

| векселя к получению (62) | 242 | ||

| задолженность дочерних и зависимых обществ (76) | 243 | ||

| задолженность участников (учредителей) по взносам в уставной капитал (75) | 244 | ||

| авансы выданные (61) | 245 | ||

| прочие дебиторы | 246 | ||

|

Краткосрочные финансовые вложения (56,58,82) в том числе: |

250 | ||

| инвестиции в зависимые общества | 251 | ||

| собственные акции, выкупленные у акционеров | 252 | ||

| прочие краткосрочные финансовые вложения | 253 | ||

|

Денежные средства в том числе: |

260 | 878075 | 949375 |

| касса (50) | 261 | 30075 | 30000 |

| расчетные счета (51) | 262 | 848000 | 919375 |

| валютные счета (52) | 263 | ||

| прочие денежные средства (55,56,57) | 264 | ||

| Прочие оборотные активы | 270 | ||

| Итого по разделу II | 300 | 4567795 | 5446073 |

|

ПАССИВ |

Код стр. | На начало года | На конец года |

|

IV. КАПИТАЛ И РЕЗЕРВЫ |

|||

| Уставный капитал (85) | 410 | 1032730 | 1032730 |

| Добавочный капитал (87) | 420 | 1294696 | 1294696 |

| Резервный капитал(86) | 430 | 29682 | 29682 |

| в том числе: | |||

| резервные фонды, образованные в соответствии с законодательством | 431 | 3456752 | 3456752 |

| резервы, образованные в соответствии с учредительными документами | 432 | 1531148 | 1531148 |

| Фонд социальной сферы (88) | 440 | 1648427 | 1648427 |

| Целевые финансирование и поступления (96) | 450 | - | - |

| Нераспределенная прибыль прошлых лет (88) | 460 | 1046980 | 1046980 |

| Непокрытые убытки прошлых лет | 465 | ||

| Нераспределенная прибыль отчетного года | 470 | X | 1401250 |

| Непокрытый убыток отчетного года | 475 | X | |

|

Итого по разделу IV |

490 | 7371833 | 7984913 |

|

V. ДОЛГОСРОЧНЫЕ ПАССИВЫ |

|||

| Заемные средства (92, 95) | 510 | 1807185 | 2100671 |

| в том числе: | |||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | 1204085 | 1497571 |

| прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 | 603100 | 603100 |

| Прочие долгосрочные пассивы | 520 | ||

|

Итого по разделу V. |

590 | 1807185 | 2100671 |

|

VI. КРАТКОСРОЧНЫЕ ПАССИВЫ |

|||

| Заемные средства (90, 94) | 610 | ||

| в том числе: | |||

| кредиты банков | 611 | ||

| прочие займы | 612 | ||

| Кредиторская задолженность | 620 | 1051572 | 1051572 |

| в том числе: | |||

| поставщики и подрядчики (60, 76) | 621 | 910687 | 910687 |

| векселя к уплате (60) | 622 | ||

| задолженность перед дочерними и зависимыми обществами | 623 | ||

| по оплате труда (70) | 624 | ||

| по социальному страхованию и обеспечению (69) | 625 | ||

| задолженность перед бюджетом (68) | 626 | 140885 | 140885 |

| авансы полученные (64) | 627 | ||

| прочие кредиторы | 628 | ||

| Расчеты по дивидендам (75) | 630 | ||

| Доходы будущих периодов (83) | 640 | ||

| Резервы предстоящих расходов и платежей (89) | 650 | ||

| Прочие краткосрочные пассивы | 660 | ||

| Итого по разделу VI | 690 | 4508324 | 4508324 |

| БАЛАНС (сумма строк 490+590+690) | 700 | 13687342 | 14593908 |

Приложение 2.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ за 2001 год

Организация ЗАО "Владкожа"

Единица измерения руб.

Наименование показателя |

Код стр. | За отчетный период | За аналогичный период прошлого года |

| 1 | 2 | 3 | 4 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг(за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 48015164 | 28173790 |

| Себестоимость реализации товаров, продукции, работ, услуг | 020 | 39894535 | 23408860 |

| Коммерческие расходы | 030 | 686455 | 402790 |

| Управленческие расходы | 040 | 5565652 | 3265750 |

| Прибыль(убыток) от реализации(строки(010-020-030-040)) | 050 | 1868522 | 1096390 |

| Проценты к получению | 060 | ||

| Проценты к уплате | 070 | 390786 | 325290 |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 36850 | 34850 |

| Прочие операционные расходы | 100 | 6425 | 7740 |

| Прибыль(убыток) от финансово-хозяйственной деятельности (строки (050+060-070+080+090-100)) | 110 | 1508161 | 798210 |

| Прочие внереализационные доходы | 120 | 500025 | 418230 |

| Прочие внереализационные расходы | 130 | 6400 | 3870 |

| Прибыль (убыток) отчетного периода(строки(110+120-130) | 140 | 2001786 | 1212570 |

| Налог на прибыль | 150 | 600536 | 424400 |

|

Нераспределенная прибыль (убыток) отчетного периода (строки(140-150-160)) |

190 | 1401250 | 788170 |