Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по схемотехнике

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Реферат: Оптимизация источников финансирования приобретения полиграфического оборудования

Реферат: Оптимизация источников финансирования приобретения полиграфического оборудования

МОСКОВСКИЙ ИНСТИТУТ ДЕЛОВОГО АДМИНИСТРИРОВАНИЯ

СТУДЕНТ ФИО

Оптимизация источников финансирования приобретения полиграфического оборудования на примере

ООО «Тонус»

Специальность – «Менеджмент»

Специализация – «Финансовый менеджмент»

ДИПЛОМНАЯРАБОТА

Научный руководитель:

Москва, 2001

ОГЛАВЛЕНИЕ

Введение________________________________________________3

Глава 1. ИССЛЕДОВАТЕЛЬСКАЯ Лизинг как финансовый инструмент капитальных вложений___________________________6

Определение объекта исследования_____________________7

Сущность лизинга, его преимущества и недостатки________13

Анализ действующих методик расчета лизинговых платежей________________________________________________29

Глава 2. ПРОЕКТНАЯ Выбор оптимального источника финансирования покупки полиграфического оборудования ______41

2.1. Расчет лизинговых платежей на основе Методических рекомендаций Министерства экономики РФ___________________44

2.2. Обоснование расчета лизинговых платежей на основе теории финансовых рент_________________________________________50

Расчет выплат по кредиту и затрат на содержание оборудования____________________________________________59

Глава 3. ЭКОНОМИКО-ПРАВОВАЯ Правовые аспекты регулирования лизинговых операций в РФ_______________67

Глава 4. ЭКОНОМИКО-МАТЕМАТИЧЕСКАЯ Расчет лизинговых платежей на основе теории финансовых рент____________83

Заключение_____________________________________________90

Библиографический список используемой литературы____98

Введение

Потребности нашей страны в качественных полиграфических услугах огромны, и сегодня на российском рынке присутствует широкий спектр полиграфического оборудования. На протяжении последних лет активность потребителей полиграфического оборудования неуклонно растет, как за счет расширения рынка печатной продукции высокого полиграфического качества, так и за счет активизировавшегося рынка рекламных услуг.

Любое современное полиграфическое оборудование стоит очень дорого, не только печатающие машины (офсетные или флексографские), но и допечатное (фотонаборное) или послепечатное (брошюровальное) оборудование. Что касается флексографских машин, то их стоимость варьируется в пределах от нескольких десятков тысяч до 1,5 млн. долларов. Большинство представителей малого бизнеса не имеют достаточных средств и не могут использовать в производстве новое прогрессивное оборудование и технологии, не прибегая к привлечению кредитов.

Одним из наиболее эффективных способов привлечения необходимого инвестиционного капитала является аренда оборудования с правом последующего выкупа, называемая лизингом. Эту форму реализации продукции используют практически все поставщики полиграфического оборудования, поскольку во многих случаях это единственный способ реализации их продукции на российском рынке. Учитывая, что поставщик обычно производит установку оборудования, пуско-наладочные работы, обучает персонал, снабжает расходными материалами, лизинг становится наиболее эффективным механизмом взаимодействия лизинговой и производственных компаний.

На вторичном рынке спрос на подержанное оборудование также очень высок. При высоком уровне рентабельности (не ниже 20%) инвестиции за два-три года не только возвращаются, но и обеспечивается значительный рост самого предприятия.

Исследуемая фирма ООО «Тонус» занимается производством полиграфической продукции уже несколько лет. Постоянный спрос на печатную продукцию со стороны рекламных агентств, производителей товаров, организаторов выставок требует от фирмы более высокого качества оказываемых услуг и большей оперативности в выполнении заказов. Нехватка производственных мощностей может компенсироваться приобретением современного полиграфического оборудования.

В данный момент объект исследования ООО «Тонус» выбирает между двумя альтернативными вариантами приобретения необходимого оборудования: получение печатной машины в лизинг с правом последующего выкупа по остаточной стоимости и покупки за счет заемных средств (банковского кредита).

Основная цель данного исследования – выбрать наиболее оптимальный вариант покупки оборудования по источникам финансирования.

К задачам исследования относятся:

формулировка сущности лизинга, его преимуществ и недостатков, как для лизингополучателя, так и для лизингодателя;

определение состава участников лизинговой сделки, их прав и обязанностей;

проведение анализа действующих методик расчета лизинговых платежей, выбор наиболее эффективной из них;

расчет и сравнение затрат и выгод объекта исследования при получении оборудования в лизинг с последующим выкупом по остаточной стоимости и при покупке за счет кредита;

выбор наиболее выгодного варианта финансирования покупки оборудования.

Сложившаяся нестабильная ситуация в экономике инициирует поиск путей и способов использования лизинга как стимулятора производства. В этом плане положительный опыт использования лизинговых отношений в сфере товарного производства является весьма актуальным, имеющим определенное практическое значение.

МОСКОВСКИЙ ИНСТИТУТ ДЕЛОВОГО АДМИНИСТРИРОВАНИЯ

ГЛАВА 1. ИССЛЕДОВАТЕЛЬСКАЯ

Лизинг как финансовый инструмент капитальных вложений

Научный руководитель:

Москва, 2001

1.1. Определение объекта исследования

Фирма ООО «Тонус» в течение последних трех лет известна на рынке полиграфической продукции как представитель Тверской типографии в Московском регионе.

Исследуемая фирма находится в г.*****, где она аккумулирует и систематизирует заявки на полиграфические услуги. ООО «Тонус» арендует у типографии производственные помещения и оборудование, размещает многотиражные заказы: печать этикеток, брошюр, буклетов, календарей, наклеек и т.д. Также фирма самостоятельно выполняет небольшие заказы: изготовление визиток, допечатная подготовка, дизайн, верстка. Сфера сбыта компании не ограничивается Москвой и Подмосковьем, кроме того, она активно работает с регионами России.

Объемы производства постоянно растут, поэтому часто ощущается нехватка производственных мощностей и более современного оборудования. Потребность в листовой офсетной печатной машине стала более осознанной после коммерческого предложения дистрибьютора импортного полиграфического оборудования “H.G.S. Group”.

ООО «Тонус» предлагалось приобрести подержанную машину MAN ROLAND R - 202 TOB формата 52 х 74 см, с двумя печатными секциями планетарного построения, с низкостапельной приемкой, 1996 года выпуска.

Сейчас фирма стоит перед выбором: получить банковский кредит или заключить лизинговое соглашение с правом выкупа оборудования по остаточной стоимости.

Руководство фирмы не имеет опыта заключения лизинговых контрактов, поэтому необходимо определить насколько эффективен лизинг, определить его преимущества и недостатки, сравнить затраты и налоговые выгоды от использования банковского кредита и покупки оборудования на заемные средства.

Важнейшим условием для проведения сравнения является сохранение соответствия лизинга прямому кредитованию. На сегодняшний день лизинг является одним из основных финансовых инструментов, позволяющих осуществлять крупномасштабные капитальные вложения в развитие материально-технической базы любого производства, в том числе, полиграфического.

Кредитная структура лизингового проекта состоит из двух взаимосвязанных частей - кредита лизингодателю и непосредственно лизинга арендатору. Лизингодатель, выставляя арендные платежи против требований кредиторов, фактически является финансовым посредником. Реальным заемщиком при лизинге является арендатор. Именно он будет использовать приобретаемые активы в производственных целях для образования денежных потоков, чтобы выплатить долг по займу.

Главным отличием лизинговой схемы финансирования от прямого кредитования является наличие финансового посредника между банком и конечным заемщиком (арендатором), однако общепринятая практика кредитования здесь полностью сохраняется. При этом усложняется анализ проекта, поскольку приходится учитывать интересы как лизингодателя (заемщика банка), так и арендатора (конечного заемщика).

Сохранение достигнутого соответствия между лизингом и альтернативным ему займом является основой сравнения. Однако выполнение этого условия не достаточно для проведения анализа. Необходимо определить в каком смысле лизинг заменяет кредитное долговое обязательство. Лизинг заменяет долг в том смысле, что он оказывает такое же влияние на структуру капитала предприятия, что и заем.

Для каждого предприятия существует определенное соотношение собственных и заемных средств. Предприятия стремятся поддерживать выбранную структуру капитала во времени. Лизинг как бы не влияет на выбранную структуру капитала, предполагая 100-процентное финансирование и не требуя заемных средств.

С другой стороны, лизинговая задолженность - это тот же долг, только видоизмененный. И с этой точки зрения, для достижения выбранного соотношения в структуре капитала, как и при займе на покупку актива, предприятию требуется увеличить собственные средства. Лизинг в той же степени влияет на требуемую величину собственных средств, что и долг.

Лизинговая задолженность, обусловленная посленалоговым движением денежных средств по лизингу, полностью заменяет такое же долговое обязательство, вызванное посленалоговым движением денежных средств по кредитному соглашению.

Таким образом, сравнение лизинга с альтернативным ему займом производится на базе 1 : 1 (1 рубль лизинговой задолженности равен 1 рублю долговых обязательств), если предприятия не будут изменять выбранную структуру капитала, а будут стремиться поддерживать ее постоянной по времени.

Для качественного сравнения необходимо определить в какой степени лизинг заменяет долг в каждый момент времени. Лизинговая задолженность в одной и той же степени заменяет долговое обязательство независимо от изменений в структуре капитала. Если это так, то выбранная база для сравнения устанавливается единожды на весь срок лизинга и должна выдерживаться в каждом конкретном временном интервале.

Лизинг в одной и той же степени заменит долг во всей временной перспективе, если лизинговая задолженность будет равна кредитной задолженности в любой момент времени. Поэтому необходимо сравнивать лизинг с эквивалентным ему займом.

Эквивалентным считается заем, задолженность по которому соответствует лизинговой задолженности в каждый момент времени. Эквивалентный заем характерен такими же величинами денежных потоков, что и лизинг, однако сумма эквивалентного займа не соответствует сумме лизингового финансирования.

Сумма эквивалентного займа определяется стоимостью денежных потоков, равных, в свою очередь, лизинговым задолженностям в каждый момент времени. Метод прямого сравнения предполагает сравнение сумм лизингового финансирования и эквивалентного ему займа.

Лизинг приемлем, если он обеспечивает на начальном этапе большее финансирование, чем эквивалентный ему заем. Если же удается разработать такой график платежей по эквивалентному займу, при котором его начальное финансирование превышает лизинговое, то от лизинга следует отказаться в пользу кредита. С этой точки зрения эффективность лизинга должна проверяться не только в сравнении с каким-либо конкретным, альтернативным кредитным предложением, но и относительно эквивалентного ему (лизингу) займа.

Такой же результат, как и при методе прямого сравнения лизинга и эквивалентного ему займа, дает метод расчета чистой текущей стоимости лизинга по скорректированной ставке дисконтирования.

Скорректированная текущая стоимость лизинга равна чистой текущей стоимости по доступной стоимости капитала, сопряженной с текущей стоимостью побочного эффекта финансирования. Главный побочный эффект лизингового финансирования заключается в том, что лизинговая задолженность в определенной степени заменяет долг. Стоимость побочного эффекта лизингового финансирования равна чистой текущей стоимости посленалоговых денежных потоков эквивалентного займа

Известно, что лизинг обладает качественными преимуществами, которые зачастую не учитываются в анализе. Качественные характеристики лизинга представляются в виде преимуществ и недостатков и могут иметь решающее значение для принятия инвестиционного решения.

Сложность получения достоверной оценки стоимости лизинга, с учетом качественных преимуществ и недостатков, состоит в относительности получаемых результатов. Именно из-за разности подходов к оценке качественных преимуществ и недостатков возникают различия в оценке лизинга его участниками. На практике оценочные стоимости лизинга для арендатора и лизингодателя редко совпадают. Это несоответствие возникает в виду разнонаправленности интересов лизингодателей и арендаторов.

1.2. Сущность лизинга, его преимущества и недостатки

Лизинг - это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств. По договору финансовой аренды (лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество арендатору (лизингополучателю) во временное пользование (или с последующим выкупом) для предпринимательских целей по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно.

Объектом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей классификации к основным средствам, кроме земельных участков и других природных объектов, а также объектов, запрещенных к свободному обращению на рынке.

Имущество, переданное в лизинг, в течение всего срока действия договора лизинга, является собственностью лизингодателя, за исключением имущества, приобретаемого за счет бюджетных средств.

Условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяется по согласованию между сторонами договора лизинга. В договоре лизинга может быть предусмотрено право выкупа лизингового имущества лизингополучателем по истечении или до истечения срока договора.

С момента поставки лизингового имущества лизингополучателя к нему переходит право предъявления претензий продавцу в отношении качества, комплектности, сроков поставки имущества и других случаев ненадлежащего выполнения договора купли-продажи, заключенного между продавцом и лизингополучателем.

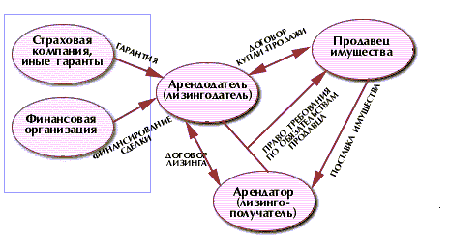

Рис. 1. Схема лизинговых взаимоотношений

Лизингополучатель обязан застраховать лизинговое имущество в страховой компании, указанной лизингодателем. Риск случайной порчи или гибели лизингового имущества переходит к лизингополучателю в момент передачи ему лизингового имущества, если иное не предусмотрено договором лизинга (рис. 1.).

Рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. При классификации видов лизинга, прежде всего выделяют признаки, которые характеризуют отношение к арендуемому имуществу (таблица 1).

Таблица 1. Классификация лизинговых операций

| № |

Признак классификации |

Виды лизинга |

| 1 | Отношение к арендуемому имуществу |

Чистый Полный Частичный |

| 2 | Тип финансирования |

Срочный Возобновляемый →Генеральный Леверидж-лизинг |

| 3 | Состав участников |

Прямой → Возвратный Косвенный Раздельный |

| 4 | Тип имущества |

Движимое имущество Недвижимость |

| 5 | Степень окупаемости |

С полной окупаемостью С неполной окупаемостью |

| 6 | Условия амортизации |

Финансовый Оперативный |

| 7 | Сектор экономики |

Внутренний Внешний → экспортный → импортный |

| 8 | Отношение к налоговым, амортизационным льготам |

С использованием Без использования |

| 9 | Форма платежей |

Денежная Компенсационная Смешанная |

| 10 | Метод начисления лизинговых платежей |

С фиксированной общей суммой Авансом С учетом выкупа по остаточной стоимости С учетом периодичности внесения С учетом срочности внесения С учетом способа уплаты |

Далее рассмотрим каждый признак классификации более подробно.

1. По отношению к арендуемому имуществу:

1.1. Чистый (net leasing), когда все расходы по обслуживанию имущества принимает на себя лизингополучатель. При этом лизингополучатель переводит лизингодателю чистые, или нетто, платежи. Большинство услуг на отечественном лизинговом рынке оборудования являются чистыми.

В связи с тем, что в России пока еще не сложился рынок лизинговых услуг и недостаточно лизинговых компаний, которые могли бы обеспечить качественное техническое обслуживание объектов, этот вид лизинга является наиболее распространенным. В отношениях “чистого лизинга” участвуют банки, страховые компании и иные финансовые организации, занимающиеся лизинговым бизнесом.

1.2. Полный или "мокрый" лизинг (wet leasing), когда лизингодатель принимает на себя все расходы по обслуживанию имущества. Его используют, как правило, сами изготовители оборудования. По стоимости полный лизинг один из самых дорогих, так как у лизингодателя увеличиваются расходы на техническое обслуживание, сопровождение квалифицированным персоналом, ремонт, поставку необходимого сырья и комплектующих изделий и др.

“Мокрый” лизинг (wet leasing) предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, за которые несет ответственность лизингодатель. Кроме этих услуг, по желанию лизингополучателя лизингодатель может взять на себя обязанности по подготовке квалифицированного персонала, маркетингу, поставке сырья и др.

1.3. Частичный (с частичным набором услуг), когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

2. По типу финансирования:

2.1. Срочный, когда имеет место одноразовая аренда имущества.

2.2. Возобновляемый (револьверный), при котором после истечения первого срока договор лизинга продлевается на следующий период. При этом объекты лизинга через определенное время в зависимости от износа и по желанию лизингополучателя меняются на более совершенные образцы. Лизингополучатель принимает на себя все расходы по замене оборудования. Количество объектов лизинга и сроки их использования по возобновляемому лизингу заранее сторонами не оговариваются.

2.2.1. Генеральный - разновидность возобновляемого лизинга, который позволяет лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов. Это очень важно для предприятий с непрерывным производственным циклом и при жесткой контрактной кооперации с партнерами. Генеральный лизинг используется, когда требуется срочная поставка или замена уже полученного по лизингу оборудования, а времени, необходимого на проработку и заключение нового контракта, как правило, нет.

По условию соглашения в режиме генерального лизинга лизингополучателю достаточно направить лизингодателю запрос на поставку требуемого оборудования со ссылкой на согласованный перечень или каталог. В конце периода, на который заключено соглашение, производится перерасчет лизинговых платежей с учетом разновременности затрат лизингодателя и заключается новое соглашение.

2.3. Леверидж-лизинг (кредитный, паевой, раздельный) (leveraged lease) или лизинг с дополнительным привлечением средств наиболее сложный, так как связан с многоканальным финансированием и используется, как правило, для реализации дорогостоящих проектов.

Отличительной чертой этого вида лизинга является то, что лизингодатель, покупая оборудование, выплачивает из своих средств не всю его сумму, а только часть. Остальную сумму он берет в ссуду у одного или нескольких кредиторов. При этом лизинговая компания продолжает пользоваться всеми налоговыми льготами, которые рассчитываются из полной стоимости имущества.

Другой особенностью этого вида лизинга является то, что лизингодатель берет ссуду на определенных условиях, которые не очень характерны для отечественных финансово-кредитных отношений. Кредит берется без права обращения иска на активы лизингодателя. Поэтому, как правило, лизингодатель оформляет в пользу кредиторов залог на имущество до погашения займа и уступает им права на получение части лизинговых платежей в счет погашения ссуды.

Таким образом, основной риск по сделке несут кредиторы – банки, страховые компании, инвестиционные фонды или другие финансовые учреждения, а обеспечением возврата ссуды служат только лизинговые платежи и сдаваемое в лизинг имущество.

3. В зависимости от состава участников сделки:

3.1. Прямой лизинг, при котором собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двухсторонняя сделка). По сути, эту сделку нельзя назвать классической лизинговой сделкой, так как в ней не участвует лизинговая компания.

3.1.1. Возвратный лизинг - одна из форм прямого лизинга (sale and leaseback arrangement). Это система взаимосвязанных соглашений, при которой фирма – собственник зданий, сооружений или оборудования продает эту собственность финансовому институту (банку, страховой компании, инвестиционному фонду) с одновременным оформлением соглашения о долгосрочной аренде своей бывшей собственности на условиях лизинга.

Возвратный лизинг выступает в данном случае как альтернатива залоговой операции, причем продавец собственности, который в результате сделки становится ее арендатором, немедленно получает в свое распоряжение от покупателя взаимно согласованную сумму сделки купли-продажи, а покупатель продолжает участвовать в этой операции, но уже в качестве арендодателя.

Возвратный лизинг необходим, прежде всего, для тех хозяйствующих субъектов, которым срочно требуются значительные объемы оборотных средств. Важным преимуществом возвратного лизинга является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов с вытекающей из этого возможностью использовать налоговые льготы, предоставляемые для участников лизинговых операций.

Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении банковских ссуд, особенно если платежеспособность предприятия ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным капиталом и заемными фондами. При возвратном лизинге арендная плата устанавливается по следующей схеме: сумма платежей должна быть достаточной для полного возмещения инвестору всей суммы, которая была выплачена им при покупке, и плюс к этому обеспечивать среднюю норму прибыли на инвестированный капитал.

3.2. Косвенный лизинг, когда передача имущества в лизинг происходит через посредника. Такого рода сделка схожа с классической лизинговой операцией, так как в ней участвуют поставщик, лизингодатель и лизингополучатель, причем каждый из них выступает самостоятельно.

3.3. Раздельный лизинг (лизинг с участием множества сторон) – (leveraged leasing) Этот вид лизинга распространен как форма финансирования сложных, крупномасштабных объектов, таких, как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и т.п.

4. По типу имущества:

4.1. Лизинг движимого имущества (оборудование, техника, автомобили, суда, самолеты и т.п.), в том числе нового и бывшего в употреблении.

4.2. Лизинг недвижимости (здания, сооружения).

5. По степени окупаемости имущества:

5.1. Лизинг с полной окупаемостью (или близкой к полной), когда в течение срока действия лизингового договора происходит полная или близкая к полной амортизация имущества и, соответственно, выплата лизингодателю стоимости имущества.

5.2. Лизинг с неполной окупаемостью, при котором в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только часть ее.

6. В соответствии с условиями амортизации имущества:

6.1. Финансовый (капитальный, прямой) лизинг (financial, capital leases) представляет собой взаимоотношения партнеров, предусматривающие в течение периода действия соглашения между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя. Данный вид лизинга характеризуется следующими основными чертами:

участие кроме лизингодателя и лизингополучателя третьей стороны (производителя или поставщика объекта сделки);

невозможность расторжения договора в течение основного срока аренды, то есть срока, необходимого для возмещения расходов арендодателя;

продолжительный период лизингового соглашения (обычно близкий к сроку службы объекта сделки).

риск случайной гибели и порчи имущества переходит к лизингополучателю после подписания акта приемки-передачи имущества и сдачи его в эксплуатацию.

После завершения срока лизингового соглашения (договора) лизингополучатель может купить объект сделки по остаточной (а не по рыночной) стоимости; заключить новый договор на меньший срок и по льготной ставке; вернуть объект сделки лизинговой компании. Если в договоре предусматривается соглашение (опцион) на покупку предмета сделки, стороны заранее определяют остаточную стоимость объекта, сдаваемого в лизинг.

6.2. Оперативный (сервисный) лизинг (service, operating leases) представляет собой арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. Заключается он, как правило, на 2 – 5 лет. По окончании оперативного лизингового договора лизингополучатель имеет право: продлить срок договора на более выгодных условиях; вернуть оборудование лизингодателю; купить оборудование у лизингодателя при наличии соглашения (опциона) на покупку по рыночной стоимости.

Для оперативного лизинга характерны следующие признаки:

срок договора лизинга значительно меньше нормативного срока службы имущества, вследствие чего лизингодатель не рассчитывает возместить стоимость имущества за счет поступлений от одного договора;

имущество в лизинг сдается многократно;

в лизинг сдается не специально приобретаемое по заявке лизингополучателя имущество, а имеющееся в лизинговой компании. В связи с этим лизинговые компании, специализирующиеся на оперативном лизинге, должны хорошо знать конъюнктуру рынка лизингового имущества – как нового, так и бывшего в употреблении;

обязанности по техническому обслуживанию, ремонту, страхованию лежат на лизинговой компании;

лизингополучатель может расторгнуть договор, если имущество в силу непредвиденных обстоятельств окажется в состоянии, непригодном для использования;

риск случайной гибели, утраты, порчи лизингового имущества лежит на лизингодателе;

размеры лизинговых платежей при оперативном лизинге выше, чем при финансовом лизинге, поскольку лизингодатель должен учитывать дополнительные риски, связанные, например, с отсутствием клиентов для повторной сдачи имущества, возможной порчей или гибелью имущества.

В области лизинга полиграфического оборудования оперативный лизинг может эффективно применяться в тех случаях, когда это оборудование необходимо типографии на короткий срок. Типичным примеров такой ситуации является предвыборная кампания, длящаяся несколько месяцев и требующая выполнения большого объема полиграфических работ. После окончания предвыборной кампании потребность в мощном полиграфическом оборудовании может отпасть, тогда, согласно договору оперативного лизинга, оно возвращается лизингодателю.

Если финансовый лизинг по своей экономической сущности можно сравнить с долгосрочным финансированием капитальных вложений, то при оперативном лизинге арендные платежи сравнимы с текущими оперативными расходами.

Формирование и развитие данного вида лизинга становится возможным с появлением вторичного рынка лизингового оборудования, поскольку у арендодателя появляется проблема реализации имущества по окончании срока лизинга. Эта новая проблема вызывает необходимость работы в области управления имуществом и перепродажи имущества, вернувшегося к лизингодателю.

Лизингодатель вынужден сдавать лизинговое оборудование во временное пользование несколько раз и для него возрастает риск по возмещению остаточной стоимости объекта лизинга при отсутствии спроса на него. Рост рынка оперативной аренды вызван тем, что арендодатели ищут новых возможностей в области внебалансового финансирования, защиты против рисков, связанных с остаточной стоимостью и уменьшением периодических платежей. Арендодатели под давлением конкуренции вынуждены рассчитывать объемы платежей на базе прибыли после налогообложения и переносить налоговые льготы владения имуществом на арендатора в форме уменьшения лизинговых платежей.

7. По сектору рынка, где проводятся лизинговые операции:

7.1. Внутренний лизинг, когда все участники сделки представляют одну страну.

7.2. Внешний (международный) лизинг – к нему относятся сделки, в которых хотя бы одна из сторон принадлежит разным странам. К этому же виду лизинга относят и сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой. Внешний лизинг, в свою очередь, подразделяется на:

7.2.1. импортный, когда зарубежной стороной является лизингодатель;

7.2.2. экспортный, когда зарубежной стороной является лизингополучатель.

8. По отношению к налоговым, амортизационным льготам: с использованием и без использования.

9. По форме расчетов между лизингодателем и лизингополучателем:

9.1. Денежные, когда все платежи производятся в денежной форме

9.2. Компенсационные, когда платежи осуществляются в форме поставки товаров, произведенных на сданном в лизинг оборудовании или путем зачета услуг, оказываемых друг другу лизингополучателем и лизингодателем;

9.3.Смешанные, когда применяются обе указанные формы платежа.

10. Состав учитываемых элементов платежа (амортизация, дополнительные услуги, лизинговая маржа, страхование и т.д.);

11. Применяемого метода начисления:

с фиксированной общей суммой;

авансом (депозитом);

с учетом выкупа имущества по остаточной стоимости;

с учетом периодичности внесения (ежегодные, полугодичные, ежеквартальные, ежемесячные);

с учетом срочности внесения (в начале, середине или в конце периода платежа);

с учетом способа уплаты: равномерными равными долями; с увеличивающимися и уменьшающимися размерами (в зависимости от финансового состояния лизингополучателя и условий договора).

Таким образом, формы лизинга разнообразны и каждая из них имеет свои преимущества и недостатки для субъектов лизинговой сделки (таблица 2.)

Таблица 2. Преимущества и недостатки лизинговых операций

|

Субъект лизинга |

Преимущества |

|

Арендатор |

• 100% финансирование и не требует быстрого возврата всей суммы долга; |

| • Финансирование в точном соответствии с потребностями в финансируемых активах; | |

| • Вопросы приобретения и финансирования активов решаются одновременно; | |

| • Способствует большей мобильности при инвестиционном и финансовом планировании; | |

| • Лизинговые платежи учитываются в себестоимости, то есть средства на их уплату формируются до образования налогооблагаемой прибыли; | |

| • Не увеличивает долг в балансе арендатора и не затрагивает соотношений собственных и заемных средств; | |

| • Учет и амортизация лизингового имущества чаще всего производится на балансе лизингодателя; | |

| • Позволяет арендатору, не имеющему значительных финансовых ресурсов, начать крупный проект; | |

|

Лизинговые компании |

• Право собственности на передаваемое в лизинг имущество дает существенные налоговые льготы; |

| • Возможность использования имущество в непроизводственных целях (в качестве дополнительного обеспечения возвратности кредитных средств); | |

| • Высокая ликвидационная стоимость после ускоренной амортизации предмета лизинга; | |

| • Инвестиции в форме имущества, в отличие от денежного кредита, снижают риск невозврата средств, | |

| • Получение комиссионного вознаграждения лизингодателя | |

| • Инвестиции в производственное оборудование посредством лизинга гарантируют получение дохода, покрывающего обязательства по лизингу. | |

|

Продавец лизингового имущества |

•дополнительные возможности сбыта своей продукции; |

| • продавец почти не рискует, так как лизингодатель берет на себя риск возврата стоимости имущества через лизинговые платежи. |

Продолжение таблицы 2

|

Недостатки |

| • При финансовом лизинге арендные платежи не прекращаются до конца контракта, даже если научно-технический прогресс делает лизинговое имущество устаревшим; |

| • Возвратный международный лизинг, построенный на налоговой основе, оборачивается убытками для страны лизингодателя; |

| • При международных мультивалютных лизинговых сделках отсутствуют полные гарантии от валютных рисков (проблема переносится с одного участника на другого). |

| • В случае выхода оборудования из строя, платежи производятся в установленные сроки, независимо от состояния оборудования. |

| • От долгосрочного кредита лизинг отличается повышенной сложностью организации, которая заключается в большем количестве участников. |

| • Арендатор не выигрывает на повышении остаточной стоимости имущества (например, за счет инфляции). |

Анализ действующих методик расчета лизинговых платежей

Финансово - экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения денежных средств в операции с реальными активами. Поскольку лизинг является одной из форм инвестиционной деятельности, то известные и общепринятые экономические методы оценки инвестиций применимы в анализе и планировании лизингового процесса.

Лизинг, как форма инвестиций имеет свои особенности и поэтому, специально для организации и проведения лизинга разработаны разнообразные методики:

1. Методика расчета общей суммы платежей и составления графика их выплат;

Методические рекомендации по расчету лизинговых платежей разработанные Министерством экономики РФ и предназначенные для расчетов платежей финансового лизинга, 1996 г;

Методика определения лизинговых платежей в условиях гиперинфляции;

Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя;

Метод финансовых рент;

Метод ПДС (потока денежных средств);

Рассмотрим особенности каждой из перечисленных методик

1. Методика расчета общей суммы платежей и составления графика их выплат

Данная методика была разработана одной из самых первых и впервые опубликована в 1994 г. По этой методике в основу лизинговых платежей заложены амортизационные отчисления, плата за используемые ресурсы, комиссионные выплаты и платежи за дополнительные услуги лизингодателя.

Считалось, что данная методика приемлема для расчетов как финансового, так и оперативного лизинга. Для финансового лизинга в ней приводится вариант расчета остаточной стоимости лизингового имущества по окончании срока лизинга, а также суммы досрочного закрытия сделки. В сумму досрочного закрытия сделки финансового лизинга включаются три составляющих:

вся невыплаченная по лизинговому соглашению сумма лизинговых платежей;

остаточная стоимость имущества на момент окончания срока лизинга;

неустойка, рассчитываемая как среднегодовая стоимость имущества за период с момента прекращения действия лизингового соглашения до полной амортизации оборудования, умноженная на сумму ставки за пользование кредитными ресурсами и ставки комиссионного вознаграждения, которые выражены в процентах.

Достоинством методики можно считать возможность расчета стоимости лизинга в любой момент действия лизингового соглашения. Процентное выражение платы за кредитные ресурсы и ставки комиссионного вознаграждения обеспечивает равнодолевое распределение их стоимостей на все лизинговые платежи.

Такой метод расчета суммы досрочного закрытия сделки финансового лизинга дается через определение стоимости лизинга на данный момент действия лизингового соглашения. Именно этот подход в определении величины лизинговых платежей стал основой для Методических рекомендаций Минэкономики РФ.

2. Методические рекомендации по расчету лизинговых платежей Министерства экономики РФ

Методические рекомендации предназначены для расчетов платежей финансового лизинга, но предполагают иной алгоритм расчета, чем приведенный в первой методике, а именно: расчет общей суммы лизинговых платежей производится по годам.

Алгоритм расчета строится на том, что с уменьшением задолженности по кредиту, получаемому лизингодателем для приобретения имущества, уменьшается размер платы за используемые кредиты. Если ставка комиссионного вознаграждения лизингодателя устанавливается в процентах к остаточной стоимости имущества, то размер комиссионного вознаграждения также будет уменьшаться. Считается целесообразным осуществлять расчет лизинговых платежей в следующей последовательности:

рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга;

рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам;

рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способов уплаты.

Общая сумма лизинговых платежей по годам включает:

величину амортизационных отчислений, причитающихся лизингодателю в текущем году;

плату за кредитные ресурсы, используемые лизингодателем для приобретения имущества;

комиссионное вознаграждение лизингодателя;

плату лизингодателю за дополнительные услуги, предусмотренные договором лизинга;

налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Методика предусматривает возможность выбора способа уплаты лизинговых платежей:

метод "с фиксированной общей суммой", предполагающий начисление общий суммы платежей равными долями в течение всего срока лизинга;

метод "с использованием аванса", предполагающий уплату лизингодателю аванса при заключении лизингового договора;

метод "минимальных платежей", по которому в общую сумму лизинговых платежей включаются сумма амортизации лизингового имущества, плата за используемые лизингодателем заемные средства, комиссионное вознаграждение и плата за дополнительные услуги лизингодателя.

Методические рекомендации Министерства экономики РФ предполагают расчет лизинговых платежей на основании калькуляции затрат лизингодателя. Однако, приемлемость лизинга для арендатора, по-прежнему, не принимается в расчет. Другие отечественные методики в явной или скрытой форме основаны на методике Минэкономики РФ.

3. Методика определения лизинговых платежей в условиях гиперинфляции

Данная методика основана на традиционном подходе к определению стоимости лизинга через калькуляцию затрат лизингодателя. Стоимость лизинга складывается из суммы амортизационных отчислений, платы за используемые кредитные ресурсы, комиссионных выплат, платежей за дополнительные услуги по лизингу и начисленного на эти суммы налога на добавленную стоимость Суммарная стоимость лизинга составляет:

Рl = Ра + Рк + Рi + Рu + Рn (1),

где Рl - суммарная стоимость лизинга;

Ра - величина амортизационных отчислений;

Рк - плата за используемые кредитные ресурсы;

Рi - размер комиссионных выплат лизингодателю;

Рu - дополнительные расходы лизингодателя;

Рn - величина налога на добавленную стоимость.

Авторы методики определения лизинговых платежей в условиях гиперинфляции считают, что необходимо иметь в виду следующее:

первоначальную стоимость лизинга можно считать близкой к его общей стоимости только в условиях стабильной экономики;

если рассматривать величины платы за кредит и комиссионного вознаграждения лизингодателя, как составляющие первоначальной стоимости лизинга, то необходимо установить соответствующие им равные таксы интересов лизингодателя и лизингополучателя.

Определение объемов лизинговых платежей в зависимости от стратегии лизинговых выплат предполагает применение метода расчета дисконтированных денежных потоков. То есть, будущие арендные (лизинговые) платежи рассчитываются с учетом инфляционных ожиданий в будущие периоды времени. Коэффициент дисконтирования представляется как "значение инфляционных коэффициентов". Ставка дисконтирования берется на уровне ставки рефинансирования, устанавливаемой Центральным банком. Если стратегия лизинговых платежей (доли от полной стоимости лизинга, уплачиваемые в определенный момент времени) задана, то данная методика позволяет определить величину лизинговых платежей в каждый момент времени и суммарную стоимость лизинга.

Искомые величины получают в зависимости от:

балансовой стоимости сдаваемого в лизинг оборудования;

срока полной амортизации оборудования;

срока лизинга;

ставки выплаты за кредит;

ставки комиссионного вознаграждения лизингодателя;

ставки налога на добавленную стоимость;

ставки дополнительных услуг, предоставляемых лизингодателем;

уровня инфляции;

стратегии лизинговых платежей.

Важным достоинством методики является возможность использования полученных результатов для выбора оптимальной стратегии расчета лизинговых платежей для лизингодателя и лизингополучателя.

4. Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя

Метод построен на определении размера лизинговых платежей на основе формулы аннуитетов, выражающей взаимосвязанное действие на их величину всех условий лизингового соглашения. Зарубежные специалисты применяют методику расчета лизинговых платежей почти идентичную приведенной методике. Формула расчета лизинговых платежей в соответствии с этой методикой имеет следующий первоначальный вид:

Sлп = С * _____Лпр__________ (2) ,

(1-[(1 + Лпр)(- Тr) ]) * Tr

где Sлп - сумма лизинговых платежей;

Т - срок договора;

Лпр - ставка лизингового процента в расчете на продолжительность периода платежей;

r - периодичность лизинговых платежей (количество в год);

С - стоимость лизингового имущества.

Для определения суммы лизинговых платежей, скорректированной на величину предполагаемой остаточной стоимости, применяется формула дисконтированного множителя:

Кост = _____1______________ (3) ,

(1 - d ост *[(1 + Лир)( - Tr)])

где d ост. - доля остаточной стоимости;

Кост - корректировка на остаточную стоимость.

Если в лизинговом соглашении есть авансовый платеж, учитываемый в начале процентного периода, то в расчет суммы платежа вносится дополнительная корректировка:

Кав = ______1______ (4),

(1 + Лпр)

где Кав - корректировка на авансовый платеж.

В окончательном виде сумма лизингового платежа, внесенного в лизинговое соглашение, будет равна:

Sлп = С * _________Лпр__________________ (5)

(1-[(1 + Лпр)(- Тr) ]) * Tr * Кост * Кав

В целях учета расходов лизингодателя и расчета лизинговых платежей, обеспечивающих безубыточность его деятельности, формулируется перечень расходов состоящих из инвестиционных и текущих затрат, а также расходов по обслуживанию кредита лизингодателя на приобретение предмета лизинга.

Под инвестиционными затратами понимаются: стоимость предмета лизинга, расходы по таможенным процедурам предмета лизинга, комиссионное вознаграждение торгового агента, расходы, связанные с транспортировкой предмета лизинга, расходы по хранению предметов лизинга до момента их ввода в эксплуатацию, расходы по установке и монтажу, расходы по обучению персонала и др.

Полная стоимость лизингового имущества рассчитывается с учетом всех инвестиционных затрат и НДС. Под текущими расходами понимаются расходы лизингодателя в течение срока договора лизинга, связанные с выполнением этого договора.

Описываемый метод расчета платежей по лизингу базируется на следующей группировке текущих расходов:

эксплуатационные затраты;

налоги, включаемые в состав затрат;

налоги, относимые на финансовые результаты.

При обосновании объемов лизинговых платежей учитывается ряд специфических параметров лизингового договора:

доля авансового платежа;

срок договора;

периодичность лизинговых платежей;

годовая норма амортизационных отчислений;

коэффициент ускорения амортизации.

Чистый доход - ключевой показатель предлагаемого метода. Положительное значение этого показателя обеспечивает безубыточность деятельности лизингодателя.

Основным соотношением метода безубыточности является следующее равенство:

Чд = Пч + А + В (6),

где Дч - чистый доход;

Пд - чистая прибыль лизингодателя;

А - амортизационные отчисления;

В - выплаты по кредиту.

Расчеты могут выполняться как на весь срок лизинга, так и на отдельные временные интервалы. Данные метод обосновывает безубыточность лизинга для лизингодателя, но эффективность лизинга для арендатора не принимается в расчет.

5. Метод финансовых рент

В экономической теории, метод финансовых рент основан на равенстве начальной суммы инвестирования и суммарной текущей стоимости последующих платежей. Стандартная формула для расчета текущей стоимости накоплений отражает результаты инвестирования одной денежной единицы в конце каждого периода (амортизация единицы):

С = _______r______ (7),

1 - ___1____

(1+r)n

где С - текущая стоимость;

r - ставка дисконтирования в долях единицы на период времени (одинаковая для всех периодов времени);

n - количество выплат.

Необходимо умножить на полученный коэффициент начальную сумму инвестирования, что бы получить величину каждого из будущих равных платежей, за весь период инвестиций.

6. Метод ПДС (потока денежных средств)

Для определения, достаточно ли денежных поступлений от лизинговых платежей для покрытия расходов, лизинговые компании обязательно должны проводить дополнительные расчеты, при этом принимаются в расчет только расходы, которые лизинговая компания будет нести в определенный период лизингового соглашения и комиссионное вознаграждение, добавляемое лизинговой компанией. Доходы и расходы лизинговой компании от иной, не лизинговой деятельности не принимаются в расчет. Поэтому, в действительности, метод ПДС имеет такую же основу, что и методика Минэкономики РФ.

Есть, однако, отличия метода ПДС (потока денежных средств) от метода составляющих (методика Минэкономики). Основная составляющая лизингового платежа - выплаты по банковскому кредиту, взятому для осуществления сделки (как процентов, так и основной суммы долга). Предполагается, что сумма кредитного финансирования равна стоимости передаваемого в лизинг имущества. Это график погашения кредита (равные выплаты, включающие погашение части основного долга и проценты на непогашенную часть). Формула для расчета такого графика соответствует (7).

Необходимо умножить на полученный коэффициент начальную сумму кредитного финансирования, чтобы получить величину каждого из будущих равных платежей по кредиту (включающих погашение части основного долга и проценты на непогашенную часть), за весь период кредитования. Проценты начисляются на не погашенную часть кредита и

их денежное выражение вычитается из величины полного платежа каждого периода, получая, таким образом, суммы погашения основного долга в каждом периоде времени. Далее необходимо прибавить к равным в каждом периоде времени суммам выплат по кредиту денежное выражение маржи лизингодателя и налога на имущество.

Особенность метода состоит в том, что лизинговая компания не испытывает трудности с выплатой кредита и больше при этом платит налогов, так как лизинговые платежи полностью покрывают эти расходы и демонстрируют большой доход.

Таким образом, существуют разнообразные методики для расчета лизинговых платежей. В проектной главе данной дипломной работы подробнее рассмотрены и произведены расчеты лизинговых платежей в соответствии с Методическими рекомендациями Минэкономики РФ и методом финансовых рент.

МОСКОВСКИЙ ИНСТИТУТ ДЕЛОВОГО АДМИНИСТРИРОВАНИЯ

ГЛАВА 2. ПРОЕКТНАЯ

Выбор оптимального источника финансирования покупки полиграфического оборудования

Научный руководитель:

Москва, 2001

В этой главе будут рассмотрены и сравнены два варианта расчета лизинговых платежей при получении оборудования в лизинг с вариантом покупки полиграфического оборудования за счет кредита.

Одним из наиболее сложных элементов проектирования лизинговой сделки и подготовки лизингового договора является определение суммы лизингового платежа. В исследовательской части дипломной работы были рассмотрены несколько методик определения потока лизинговых платежей. В проектной части дипломной работы предоставляется расчет лизинговых платежей на основе Методических рекомендаций Министерства экономики РФ и метода финансовых рент, а также осуществляется выбор наиболее оптимального варианта.

Выбор данных методик обусловлен тем, что на практике большинство лизинговых компаний руководствуются Методическими рекомендациями и применяют их при расчете суммы лизинговых платежей. Метод финансовых рент позволяет определить текущую стоимость платежей в любой момент времени, а также выбрать наиболее эффективный способ их уплаты (в конце или начале периода).

Фирма “H.G.S. Group” определила стоимость оборудования в 283 200 DM, включая его монтаж и доставку. Срок договора составляет 3,5 года. Расчеты лизинговых платежей осуществляются в немецких марках, оплата в рублях по курсу ЦБ. Стороны используют механизм ускоренной амортизации. Исходные данные для расчетов приведены таблице 3.

Таблица 3. Исходные данные для расчета лизинговых платежей

|

№ п/п |

Показатель |

Значение |

| 1 | Стоимость оборудования без НДС (балансовая стоимость) | 236 000 DM |

| 2 | Сумма НДС | 47 200 DM |

| 3 | Срок лизинга, лет | 3,5 |

| 4 | Амортизационные отчисления, в год | 9% |

| 5 | Коэффициент ускоренной амортизации | 3 |

| 6 | Ставка комиссионного вознаграждения, годовых | 10% |

| 7 | Ставка по кредиту в иностранной валюте, годовых | 18% |

| 8 | Плата за кредитные ресурсы | 18% |

| 9 | Дополнительные услуги лизингодателя, в т.ч.: | 672 DM |

| • консалтинговые услуги по эксплуатации оборудования; | 235 DM | |

| • командировочные расходы; | 132 DM | |

| • обучение персонала | 305 DM | |

| 10 | Налог на имущество | 2% |

| 11 | Налог на прибыль | 35% |

| 12 | Периодичность уплаты лизинговых платежей | ежеквартально |

2.1. Расчет лизинговых платежей на основе Методических рекомендаций Министерства экономики РФ

В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Лизинговые платежи уплачиваются в виде отдельных взносов.

При заключении договора стороны устанавливают общую сумму лизинговых платежей, форму, метод начисления, периодичность уплаты взносов, а также способы их уплаты.

Алгоритм расчета лизинговых платежей выглядит следующим образом:

1. Расчет общей суммы лизинговых платежей осуществляется по формуле (1), приведенной в Главе 1.

2. Амортизационные отчисления рассчитываются по формуле (8):

|

АО = БС * На 100 |

(8), |

где БС – балансовая стоимость имущества, руб.;

На – норма амортизационных отчислений, %;

Балансовая стоимость имущества определяется в порядке, предусмотренном действующими правилами бухгалтерского учета.

Норма амортизационных отчислений принимается в соответствии с "Едиными нормами амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР", утвержденными Постановлением СМ СССР от 22.10.90. В соответствии со ст. 31 закона "О лизинге", стороны договора лизинга по взаимному соглашению вправе применить механизм ускоренной амортизации с коэффициентом не выше 3.

3. Расчет платы за используемые кредитные ресурсы осуществляется по формуле (9):

|

ПК = КР * СТк 100 |

(9), |

где ПК – плата за используемые кредитные ресурсы, руб.;

СТк – ставка за кредит (годовой).

При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества – предмета договора:

|

КРt = Q * (ОСн + OCк) 2 |

(10), |

где КРt – кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, руб.;

OCн и OCк – расчетная остаточная стоимость имущества соответственно на начало и конец года, руб.;

Q – коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, коэффициент Q = 1.

4. Расчет комиссионного вознаграждения лизингодателю

Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах:

а) от балансовой стоимости имущества – предмета договора;

б) от среднегодовой остаточной стоимости имущества.

В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле (11) или (12):

|

КВt = p * БС |

(11) , |

где p – ставка комиссионного вознаграждения, процентов годовых от балансовой стоимости имущества;

БС – балансовая стоимость имущества;

или по формуле:

|

КВt = (ОСн + Оск) * СТв 2 * 100 |

(12) , |

где ОСн и ОСк – расчетная остаточная стоимость имущества соответственно на начало и конец года, руб.;

Ств – ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества – предмета договора.

5. Расчет платы за дополнительные услуги лизингодателя, предусмотренные договором лизинга осуществляется по формуле (13):

|

ДУт = (P1 + P2 + ... Pn) T |

(13), |

где ДУт – плата за дополнительные услуги в расчетном году, руб.;

Р1, Р2 ... Рn – расход лизингодателя на каждую предусмотренную договором услугу, руб.;

Т – срок договора, лет.

6. Расчет размера налога на добавленную стоимость, уплачиваемого лизингодателем по услугам договора лизинга осуществляется по формуле (14):

|

НДСt = Bt * CTn 100 |

(14), |

где НДСt – величина налога, подлежащего уплате в расчетном году, руб.;

Вt – выручка от сделки по договору лизинга в расчетном году, руб.;

СТn – ставка налога на добавленную стоимость, %

В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы (ПК), сумма вознаграждения лизингодателю (КВ) и плата за дополнительные услуги лизингодателя, предусмотренные договором (ДУ) (см.ф.(15)):

|

Вт = АОt + ПКt + КВt + Дуt |

(15) |

Состав слагаемых при определении выручки определяется законодательством о налоге на добавленную стоимость и инструкциями по определению налогооблагаемой базы.

7. Расчет размеров лизинговых взносов при их уплате равными долями с оговоренной в договоре периодичностью:

а) ежегодно осуществляется по формуле (16):

|

ЛВг = ЛП Т |

(16), |

где ЛВг – размер ежегодного взноса, руб.;

ЛП – общая сумма лизинговых платежей, руб.;

Т – срок договора лизинга, лет.

б) ежеквартально осуществляется по формуле (17):

|

ЛВк = ___ЛП____ (Т * 4) |

(17), |

где ЛВк – размер ежеквартального лизингового взноса, руб.;

в) ежемесячно осуществляется по формуле (18):

|

ЛВм = ____ЛП____ (Т * 12) |

(18), |

где ЛВм – размер ежемесячного лизингового взноса, руб.;

Подставив исходные данные из таблицы 3. в приведенные формулы получим расчет лизинговых платежей (таблица 4.)

Таблица 4. Расчет общей суммы лизинговых платежей

|

№ платежа |

Стоимость имущества на начало месяца |

Амортиза-ционные отчисления |

Стоимость имущества на конец месяца |

Плата за используемые кредитные ресурсы |

Комиссионное вознаграж-дение |

Плата за дополни-тельные услуги |

НДС |

Лизинговый платеж |

|

1 |

236 000,00 |

15 930,00 |

220 070,00 |

10 261,58 |

5 700,88 |

48,00 |

6 388,09 |

38 328,54 |

|

2 |

220 070,00 |

15 930,00 |

204 140,00 |

9 544,73 |

5 302,63 |

48,00 |

6 165,07 |

36 990,42 |

|

3 |

204 140,00 |

15 930,00 |

188 210,00 |

8 827,88 |

4 904,38 |

48,00 |

5 942,05 |

35 652,30 |

|

4 |

188 210,00 |

15 930,00 |

172 280,00 |

8 111,03 |

4 506,13 |

48,00 |

5 719,03 |

34 314,18 |

|

5 |

172 280,00 |

15 930,00 |

156 350,00 |

7 394,18 |

4 107,88 |

48,00 |

5 496,01 |

32 976,06 |

|

6 |

156 350,00 |

15 930,00 |

140 420,00 |

6 677,33 |

3 709,63 |

48,00 |

5 272,99 |

31 637,94 |

|

7 |

140 420,00 |

15 930,00 |

124 490,00 |

5 960,48 |

3 311,38 |

48,00 |

5 049,97 |

30 299,82 |

|

8 |

124 490,00 |

15 930,00 |

108 560,00 |

5 243,63 |

2 913,13 |

48,00 |

4 826,95 |

28 961,70 |

|

9 |

108 560,00 |

15 930,00 |

92 630,00 |

4 526,78 |

2 514,88 |

48,00 |

4 603,93 |

27 623,58 |

|

10 |

92 630,00 |

15 930,00 |

76 700,00 |

3 809,93 |

2 116,63 |

48,00 |

4 380,91 |

26 285,46 |

|

11 |

76 700,00 |

15 930,00 |

60 770,00 |

3 093,08 |

1 718,38 |

48,00 |

4 157,89 |

24 947,34 |

|

12 |

60 770,00 |

15 930,00 |

44 840,00 |

2 376,23 |

1 320,13 |

48,00 |

3 934,87 |

23 609,22 |

|

13 |

44 840,00 |

15 930,00 |

28 910,00 |

1 659,38 |

921,88 |

48,00 |

3 711,85 |

22 271,10 |

|

14 |

28 910,00 |

15 930,00 |

12 980,00 |

942,53 |

523,63 |

48,00 |

3 488,83 |

20 932,98 |

|

ИТОГО |

223 020,00 |

78 428,70 |

43 571,50 |

672,00 |

69 138,44 |

414 830,64 |

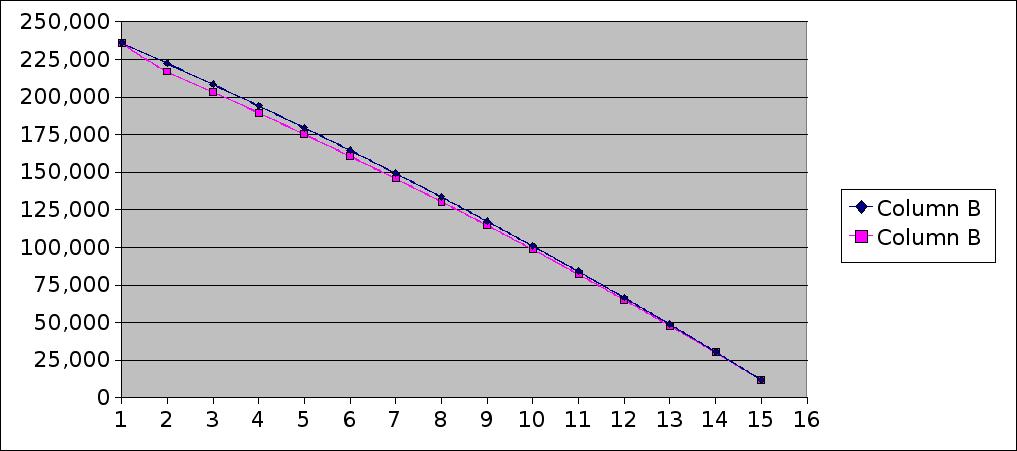

Остаточная стоимость оборудования – 12 980 DM

2.2. Обоснование расчета лизинговых платежей на основе теории финансовых рент

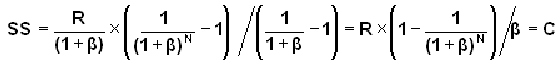

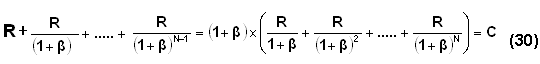

Данный метод расчета лизинговых платежей заключается в признании равенства современной (текущей) стоимости потока лизинговых платежей и стоимости имущества со всеми дополнительными расходами при его приобретении.

По условиям расчета определяется единая величина лизинговых платежей по периодам, которая в дальнейшем распределяется на процентные платежи и суммы возмещения стоимости имущества.

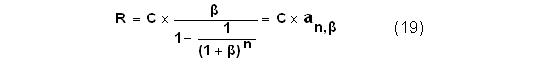

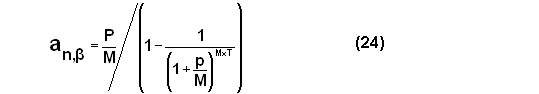

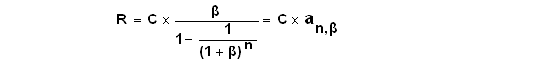

Непосредственно лизинговые платежи предлагается рассчитывать по следующей формуле:

где С – стоимость имущества с учетом всех дополнительных затрат;

β – лизинговое вознаграждение лизингодателя в долях;

N – количество лизинговых платежей;

an,β – коэффициент рассрочки (погашения)

Данная формула получена, исходя из того, что платежи осуществляются в конце периода и имущество амортизируется полностью за срок договора лизинга.

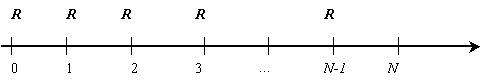

Современная (приведенная) стоимость потока лизинговых платежей равна стоимости лизингового имущества. Денежный поток состоит из N равных платежей, осуществляющихся равномерно в конце каждого периода. Ставка лизингового процента β. Необходимо определить размер одного лизингового платежа.

Изобразим лизинговые платежи R на оси времени и определим современную стоимость каждого платежа в начальный (нулевой) момент времени

Современная

величина 1-го

платежа будет

равна

(191).

(191).

Современная

величина 2-го

платежа будет

равна

(192).

(192).

Современная

величина N-го

платежа будет

равна

(193).

(193).

Тогда суммарная стоимость всех лизинговых платежей, приведенных к начальному периоду равняется:

![]()

Левая часть

равенства

представляет

собой геометрическую

прогрессию

с первым членом

и

знаменателем

и

знаменателем

.

.

Формула определения суммы геометрической прогрессии, состоящей из N членов, имеет следующий вид:

![]()

Подставив в

нее значения

,

,  получим формулу

для расчета

лизинговых

платежей, которая

имеет вид формулы

19:

получим формулу

для расчета

лизинговых

платежей, которая

имеет вид формулы

19:

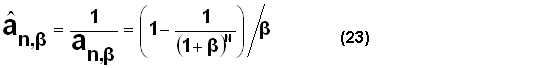

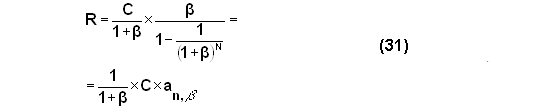

В формуле расчета лизинговых платежей, производимых в конце периода при полном возмещении стоимости имущества, основную нагрузку несет коэффициент рассрочки (погашения), который определяется по следующей формуле:

![]()

Коэффициент рассрочки показывает, какая доля стоимости имущества погашается в каждый период. Иногда в расчетах используется коэффициент приведения, который является обратной величиной к коэффициенту рассрочки, т.е.

Как правило, в реальных расчетах приводятся данные о годовых процентах Р, количестве платежей в году M и сроке договора T.

С учетом этих замечаний коэффициент рассрочки принимает следующий вид:

Из формулы (24) хорошо видно, что коэффициент рассрочки зависит от числа платежей и процентной ставки, причем с ростом числа платежей при одной и той же процентной ставке коэффициент рассрочки уменьшается.

После того как лизинговый платеж определен, он распределяется на величину комиссионного вознаграждения и сумму возмещения стоимости имущества. Причем вначале определяется комиссионное вознаграждение лизингодателя как произведение невозмещенной стоимости имущества на процент вознаграждения лизингодателя, а потом вычисляется стоимость имущества, возмещаемая в данном периоде, которая рассчитывается как разность между значениями лизингового платежа и комиссионного вознаграждения.

Математически этот процесс описывается следующими формулами:

![]()

![]()

Остаточная стоимость имущества для последующего шага определяется как разность между невозмещенной стоимостью имущества и стоимостью имущества, которая погашается на данном шаге.

![]()

В случае если в договоре предусмотрен авансовый платеж в размере Ca, то необходимо скорректировать общую стоимость имущества С по следующей формуле:

![]()

и подставить

новое значение

![]() в

формулу (19) для

расчета лизинговых

платежей.

в

формулу (19) для

расчета лизинговых

платежей.

Таким образом, если лизингодатель выплачивает аванс и начинает платить лизинговые платежи с первого периода, то в формуле (19) величина стоимости имущества берется за вычетом авансового платежа, т.е. корректируется с учетом формулы (28).

Если платежи будут осуществляться в начале периода, лизинговые платежи должны уменьшиться, т.к. долг возвращается раньше. Снова рассмотрим ось времени и приведем все платежи к начальному периоду.

Современная величина 1-го платежа будет равна R.

Современная

величина 2-го

платежа будет

равна

(291).

(291).

Современная

величина N-го

платежа будет

равна

(292).

(292).

Тогда суммарная стоимость всех лизинговых платежей, приведенных к начальному периоду, равняется:

Внутри фигурных

скобок находится

точно такая

же сумма, которая

возникала при

расчете лизинговых

платежей в

конце периода.

Таким образом,

лизинговый

платеж в начале

периода отличается

от лизингового

платежа, сделанного

в конце периода

на величину

,

а формула примет

следующий вид:

,

а формула примет

следующий вид:

Распределение лизингового платежа на лизинговое вознаграждение и возмещенную стоимость имущества описывается следующими формулам:

![]()

![]()

![]()

Общая сумма лизингового договора при выплате лизинговых платежей в начале периода меньше, чем в случае, когда эти платежи выплачиваются в конце периода. В связи с этим, если лизингополучатель стремится уменьшить общую сумму лизингового договора, ему необходимо быстрее погашать долг. Например, осуществлять платежи в начале периода.

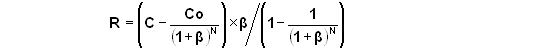

Если в процессе

договора возникает

остаточная

стоимость, то

необходимо

произвести

корректировку

стоимости на

величину Со.

В связи с тем,

что стоимость

приведена к

начальному

периоду времени,

то через N периодов

современная

остаточная

стоимость будет

меньше, чем

фактическая

Со на величину

дисконтного

множителя Vn,

взятого по

ставке

![]() .

В математическом

виде это выглядит

следующим

образом:

.

В математическом

виде это выглядит

следующим

образом:

![]()

С учетом данного положения в процессе лизингового договора через лизинговые платежи необходимо будет вернуть стоимость имущества не (С-Со), а большую:

![]()

Второй член в формуле (36) представляет собой современную величину остаточной стоимости имущества после N платежей.

В связи с этим, формула для расчета лизинговых платежей примет следующий вид:

Удобство данной методики состоит в том, что лизизингополучатель может задать необходимую остаточную стоимость оборудования, по которой он готов его выкупить и поставить на баланс. Исходя из этого, рассчитывается величина ежеквартальных платежей (таблицы 5, 6).

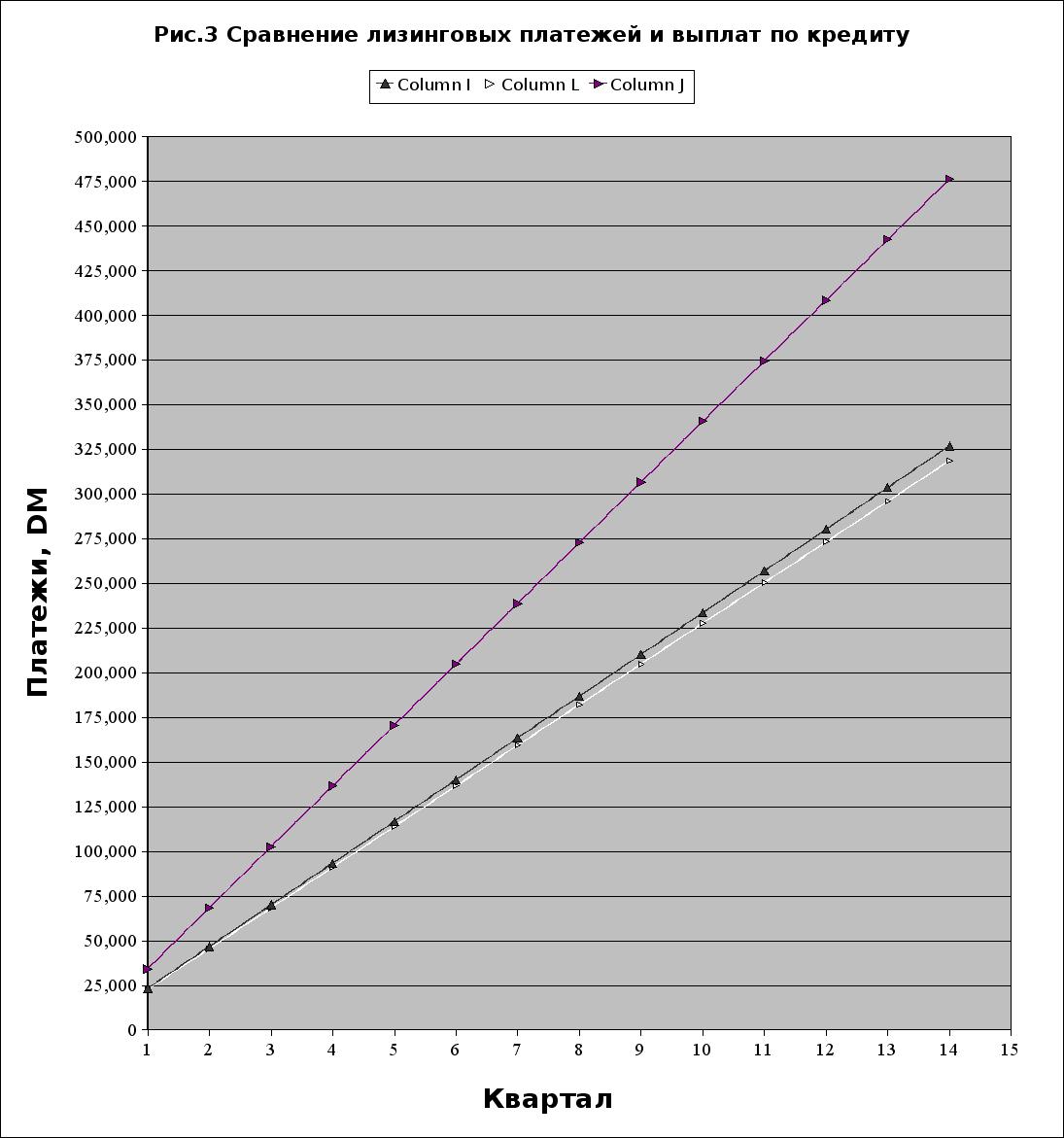

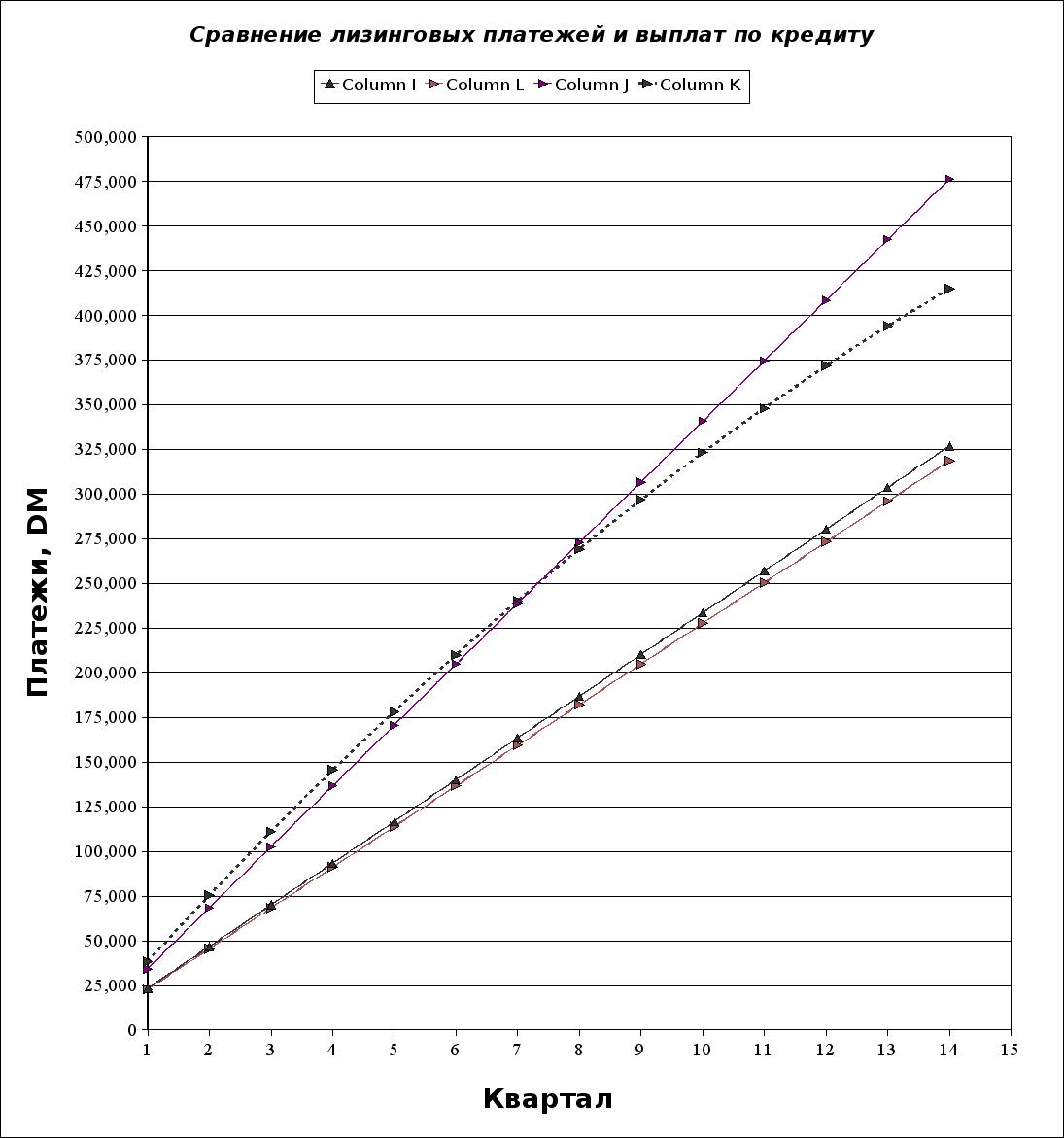

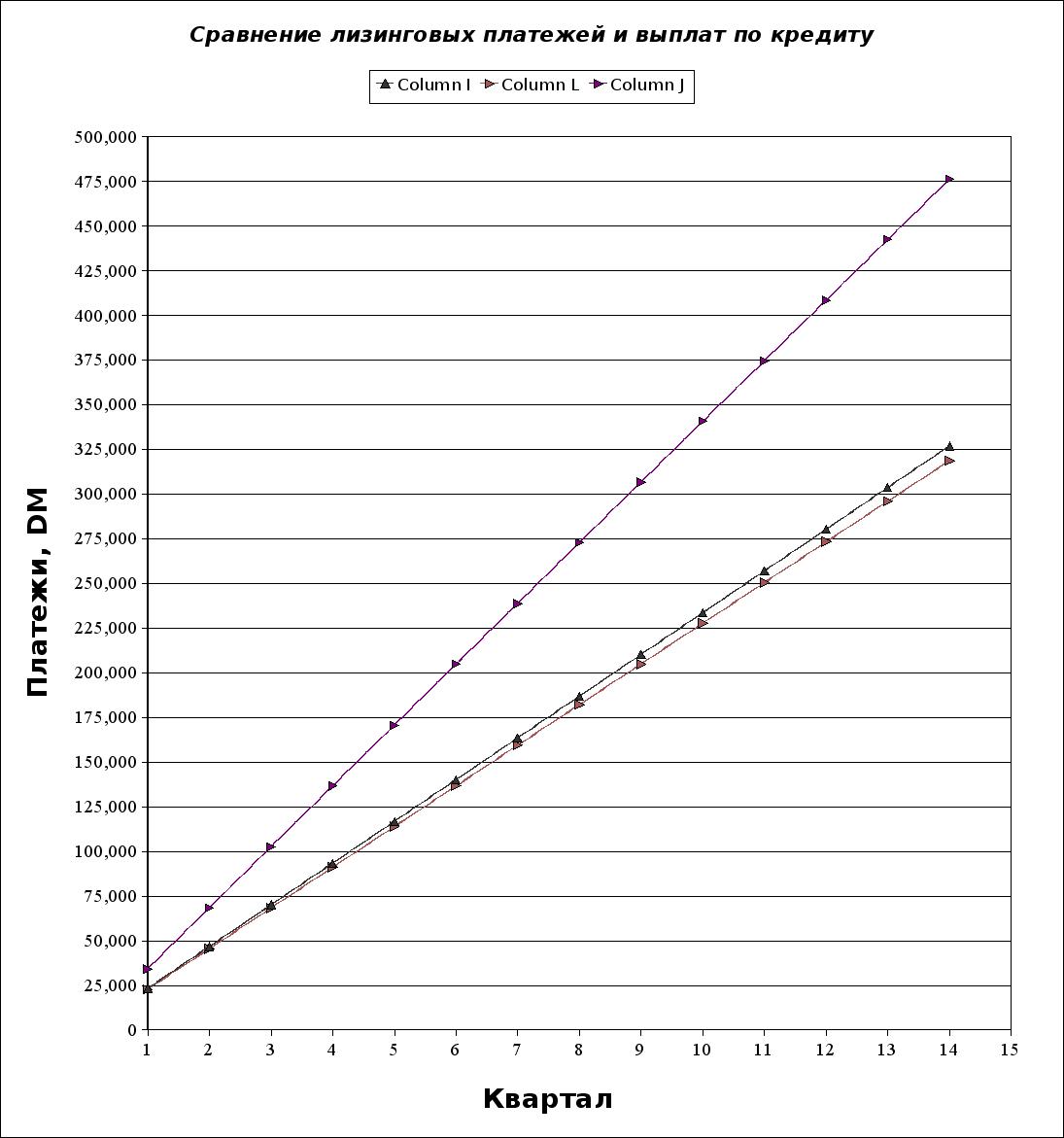

В случае если лизингополучатель вносит платежи в начале периода, сумма договора (с НДС) составит 318 659,38 DM, а остаточная стоимость оборудования – 12 000,1 DM. Если платежи производятся в конце периода, то сумма договора (с НДС) составит 326 931,02 DM, а остаточная стоимость – 12 000,04 DM. Очевидно, что лизингополучателю выгоднее вносить лизинговые платежи в начале периода: разница составляет 8 271,64 DM.

По сравнению с расчетом лизинговых платежей по Методическим рекомендациям, методика, основанная на теории финансовых рент, более выгодна для лизингополучателя, т.к сумма договора меньше на 21-23%.

Таблица 5. Расчет лизинговых платежей на основе теории финансовых рент с корректировкой на остаточную стоимость (платежи - в начале периода)

|

Период |

Остаточная стоимость имущества (Ui) |

Возмещение стоимости имущества (Bi) |

Комиссионное вознаграждение (Ai) |

Лизинговые платежи (Ri) |

Сумма НДС |

Всего затрат с НДС |

| 1 | 236 000,00 | 18 967,82 | 0,00 | 18 967,82 | 3793,56 | 22 761,38 |

| 2 | 217 032,18 | 13 542,02 | 5 425,80 | 18 967,82 | 3793,56 | 22 761,38 |

| 3 | 203 490,16 | 13 880,57 | 5 087,25 | 18 967,82 | 3793,56 | 22 761,38 |

| 4 | 189 609,59 | 14 227,58 | 4 740,24 | 18 967,82 | 3793,56 | 22 761,38 |

| 5 | 175 382,01 | 14 583,27 | 4 384,55 | 18 967,82 | 3793,56 | 22 761,38 |

| 6 | 160 798,74 | 14 947,85 | 4 019,97 | 18 967,82 | 3793,56 | 22 761,38 |

| 7 | 145 850,89 | 15 321,55 | 3 646,27 | 18 967,82 | 3793,56 | 22 761,38 |

| 8 | 130 529,34 | 15 704,59 | 3 263,23 | 18 967,82 | 3793,56 | 22 761,38 |

| 9 | 114 824,75 | 16 097,20 | 2 870,62 | 18 967,82 | 3793,56 | 22 761,38 |

| 10 | 98 727,55 | 16 499,63 | 2 468,19 | 18 967,82 | 3793,56 | 22 761,38 |

| 11 | 82 227,92 | 16 912,12 | 2 055,70 | 18 967,82 | 3793,56 | 22 761,38 |

| 12 | 65 315,80 | 17 334,92 | 1 632,90 | 18 967,82 | 3793,56 | 22 761,38 |

| 13 | 47 980,88 | 17 768,30 | 1 199,52 | 18 967,82 | 3793,56 | 22 761,38 |

| 14 | 30 212,58 | 18 212,51 | 755,31 | 18 967,82 | 3793,56 | 22 761,38 |

|

Итого: |

12 000,10 |

223 999,93 |

41 549,55 |

265 549,48 |

53 109,90 |

318 659,38 |

Остаточная стоимость оборудования – 12 000,1 DM

Таблица 6. Расчет лизинговых платежей на основе теории финансовых рент с корректировкой на остаточную стоимость (платежи - в конце периода)

|

Период |

Остаточная стоимость имущества (Ui) |

Возмещение стоимости имущества (Bi) |

Комиссионное вознаграждение (Ai) |

Лизинговые платежи (Ri) |

Сумма НДС |

Всего затрат с НДС |

| 1 | 236000 | 13560,18 | 5900,00 | 19460,18 | 3892,04 | 23 352,22 |

| 2 | 222439,82 | 13899,18 | 5561,00 | 19460,18 | 3892,04 | 23 352,22 |

| 3 | 208540,64 | 14246,66 | 5213,52 | 19460,18 | 3892,04 | 23 352,22 |

| 4 | 194293,98 | 14602,83 | 4857,35 | 19460,18 | 3892,04 | 23 352,22 |

| 5 | 179691,15 | 14967,9 | 4492,28 | 19460,18 | 3892,04 | 23 352,22 |

| 6 | 164723,25 | 15342,1 | 4118,08 | 19460,18 | 3892,04 | 23 352,22 |

| 7 | 149381,15 | 15725,65 | 3734,53 | 19460,18 | 3892,04 | 23 352,22 |

| 8 | 133655,5 | 16118,79 | 3341,39 | 19460,18 | 3892,04 | 23 352,22 |

| 9 | 117536,71 | 16521,76 | 2938,42 | 19460,18 | 3892,04 | 23 352,22 |

| 10 | 101014,95 | 16934,81 | 2525,37 | 19460,18 | 3892,04 | 23 352,22 |

| 11 | 84080,14 | 17358,18 | 2102,00 | 19460,18 | 3892,04 | 23 352,22 |

| 12 | 66721,96 | 17792,13 | 1668,05 | 19460,18 | 3892,04 | 23 352,22 |

| 13 | 48929,83 | 18236,93 | 1223,25 | 19460,18 | 3892,04 | 23 352,22 |

| 14 | 30692,9 | 18692,86 | 767,32 | 19460,18 | 3892,04 | 23 352,22 |

|

Итого: |

12 000,04 |

223 999,96 |

48 442,56 |

272 442,52 |

54 488,50 |

326 931,02 |

Остаточная стоимость оборудования – 12 000,04

2.3. Расчет выплат по кредиту и затрат на содержание оборудования

Самым распространенным вариантом финансирования капитальных вложений является кредит. Для получения кредита потенциальному заемщику необходимо пройти стандартную процедуру проверки платежеспособности, т.к. банки заинтересованы в сотрудничестве с надежными клиентами, поэтому к организациям, желающим воспользоваться кредитными продуктами, предъявляются определенные требования.

Для получения кредита юридическим лицом для банка решающее значение имеет устойчивое финансовое состояние и хорошая кредитная история потенциального заемщика, а также наличие ликвидного обеспечения. Существенную роль играет также факт обслуживания заемщика банком по другим направлениям, объем платежей и операций, осуществляемых через банк, их доля в общем обороте заемщика.

В частности, у заемщика должен быть свой устойчивый и перспективный бизнес, он должен обладать успешным опытом работы, располагать собственным капиталом и, если понадобится, способностью предоставить достаточное обеспечение. В обеспечение возврата кредитов Банк принимает банковские гарантии, высоколиквидные залоги, драгоценные металлы, поручительства организаций с устойчивым финансовым положением, векселя, ценные бумаги, различное имущество.

Для получения кредита необходимо заполнить и направить в банк предварительную кредитнуюзаявку. Окончательный ответ о возможности выдачи кредитного продукта будет дан после анализа результатов кредитногоинтервью, а также изучения финансовых и других документов организации (ориентировочный срок — две недели с момента предоставления пакета документов).

Перечень документов, предоставляемых заемщиком в банк на получение кредита и для рассмотрения кредитной заявки:

Заявление Заемщика на получение кредита, где необходимо указать:

сумму кредита;

целевое использование кредита;

срок кредита;

вид обеспечения кредита;

предполагаемый процент, который может уплатить Заемщик

реквизиты Заемщика.

2. Копии учредительных и других документы

нотариально заверенная копия Устава;

нотариально заверенная копия Учредительного договора (протокола о создании);

нотариально заверенная копия Свидетельства о регистрации;

нотариально заверенная банковская карточка с образцами подписей;

заверенная нотариально либо регистрирующим государственным органом копия свидетельства о регистрации изменений в учредительные документы;

нотариально заверенная копия зарегистрированного отчета о выпуске акций либо уведомления регистрирующего органа о регистрации отчетов выпуска акций Заемщика, являющегося акционерным обществом, либо в случае, если размещение акций еще не окончено, нотариально заверенная копия зарегистрированного проспекта эмиссии акций (решения о выпуске) либо уведомления регистрационного органа о регистрации выпуска;

заверенная нотариально либо выдавшим государственным органом либо подписью руководителя и печатью Заемщика копия справки о присвоении статистических кодов;

3. Заполняется опросный лист клиента, в котором отражаются общие сведения о предприятии: основание, учредители, история развития, специализация, обслуживающие банки, анализ текущего состояния, торговая (производственная) политика текущего года, реестр акционеров, зависимые (дочерние) структуры.

4. Бухгалтерская отчетность:

форма № 1. (баланс) – на 01/01/00, на последнюю отчетную дату (по годовому отчету - приложения к балансу);

форма № 2. (отчет о прибылях и убытках);

учетная политика предприятия;

типовые договоры (образцы) с контрагентами;

расшифровка структуры основных средств;

расшифровка структуры дебиторской задолженности по срокам погашения, считая от отчетной даты;

расшифровка структуры кредиторской задолженности по срокам погашения, считая от отчетной даты;

задолженность по кредитам банков;

данные о выручке от реализации продукции, о движении денежных средств.

После рассмотрения Кредитным Комитетом банка кредитной заявки и проведения оценки финансового состояния потенциального заемщика, процесс переходит в стадию принятия решения. Согласно регламенту решение считается принятым в случае, если все члены Кредитного Комитета проголосовали в пользу кредитования и не более одного члена Комитета воздержалось. Лишь после одобрения Кредитным Комитетом заявки о кредитовании, стороны заключают соглашение, договоренности об условиях которого были достигнуты на стадии переговоров между банком и заемщиком.

Конкретные процентные ставки, под которые предоставляются кредитные продукты банка, зависят от множества факторов: от вида кредитного продукта, срока и валюты кредитования, порядка уплаты процентов, а также от финансового состояния самого заемщика. Кредиты юридическим лицам предоставляются как в рублях, так и в валюте. Величина предоставляемого кредита устанавливается банком по согласованию с заемщиком в зависимости от его платежеспособности, предоставленного обеспечения. Ставка за пользование кредитными ресурсами устанавливаются в зависимости от рыночных условий, риска и обеспеченности кредита.

В случае получения кредита предприятие обязано погашать его и выплачивать проценты с периодичностью, установленной в договоре с банком (таблица 7). Также фирма несет затраты по покупке, доставке, монтажу и содержанию оборудования (таблица 8).

Для погашения задолженности банку предприятие должно иметь необходимый объем оборотных средств как на выплату основной части кредита 283 200 DM, так и процентов по нему в размере 104 637,99 DM.

Сравнительный анализ затрат при получении оборудования в лизинг и при покупке за счет кредита приведены в таблице 9.

Таблица 7. График погашения кредита (метод аннуитетов)

|

Сумма кредита, DM |

283 200 |

|

Количество выплат в год |

4 |

Амортизация единицы |

0,097820 |

|

|

Ставка процентов (годовых) |

18 |

Ставка процентов на период |

0,045 |

Аннуитет |

27 702,71 |

||

|

Срок кредита (месяцев) |

42 |

Всего платежей по кредиту |

14 |

Сумма кредита и процентов |

387 837,99 |

||

|

Всего процентов по кредиту |

104 637,99 |

||||||

|

Платежи |

Получение кредита |

Погашение процентов |

Погашение кредита |

Полный платеж |

Непогашенная часть |

| 0 | 283 200 | 283 200 | |||

| 1 | 12 744,00 | 14 958,71 | 27 702,71 | 268 241,29 | |

| 2 | 12 070,86 | 15 631,86 | 27 702,71 | 252 609,43 | |

| 3 | 11 367,42 | 16 335,29 | 27 702,71 | 236 274,14 | |

| 4 | 10 632,34 | 17 070,38 | 27 702,71 | 219 203,76 | |

| 5 | 9 864,17 | 17 838,54 | 27 702,71 | 201 365,22 | |

| 6 | 9 061,43 | 18 641,28 | 27 702,71 | 182 723,94 | |

| 7 | 8 222,58 | 19 480,14 | 27 702,71 | 163 243,81 | |